「将来のお金のこと、考えなきゃ…」

この記事を読んでいるあなたは、もしかしたら今、そんな漠然とした不安を抱えているかもしれませんね。

30代・40代になり、可愛いお子さんの成長を見守る中で『教育費のこと』『自分たちの老後のこと』などのお金に関する心配事が少しずつ現実味を帯びてきたのではないでしょうか。

ただ、資産運用と聞くと、

「なんだか難しそう…」

「専門知識がないとできないんでしょ?」

「損したらどうしよう…」

「毎日忙しくて、そんな勉強してる暇なんてない!」

そんなふうに思って、つい後回しにしてしまっていませんか?

大丈夫です、あなたは一人ではありません。

多くの30代・40代の子育て世代が同じような悩みや不安を抱えています。

この記事は、そんな「資産運用ってさっぱり分からない!」という超初心者の方、そして「仕事や育児で時間がない!」という忙しいあなたのために執筆しました。

ゼロからやさしく、『資産運用の第一歩を踏み出す方法』を具体的にお伝えしていくつもりです。

この記事では、次の3つのポイントを初心者でもわかりやすく理解できるように解説していきます。

この記事を読み終えるころには、誰でも資産運用の第一歩を踏み出せるようになっているはずです。

さあ一緒に、将来の安心のため、大切な家族のために資産運用へのやさしい扉を開けてみましょう!

なぜ今?子育て世代に資産運用が必要なワケ

あなたはもしかしたら、「資産運用なんて、お金持ちがやることでしょ?」とか「ウチは節約してるから大丈夫!」と思っているかもしれません。

もちろん、日々の節約や貯金はとても大切です。

しかし、現状それだけでは、これから訪れるライフイベントや目まぐるしく変化する社会情勢に対応するのが難しくなってきています。

特に、30代・40代の子育て世代にとって、資産運用は必要不可欠になりつつある、ということは絶対に知っておかなければなりません。

いくつか大きな理由がありますので、それぞれ説明していきますね。

莫大な教育費がかかる

お子さんの成長は、何よりも嬉しいものですよね。

しかし同時に、成長するにつれてかかるお金のことも、頭の片隅で気になっているのではないでしょうか。

特に心配なのが「教育費」です。

幼稚園から大学卒業まで、一体いくらくらいかかるのか、具体的なイメージがないと不安はどんどん膨らんでしまいます。

文部科学省の調査などによると、進路によって大きく差はありますが、すべて公立に通ったとしても一人当たり約846万円、すべて私立となると約2,265万円の教育費がかかると言われています。

子とも1人当たりの教育費(「幼稚園~大学」までの合計金額)は、以下の表のとおりです。

| 公立 | 私立 | |

| 幼稚園 3年間 | 553,938円 | 1,042,014円 |

| 小学校 6年間 | 2,017,590円 | 10,968,672円 |

| 中学校 3年間 | 1,627,425円 | 4,681,077円 |

| 高等学校 3年間 | 1,793,256円 | 3,090,849円 |

| 大学 4年間 | 2,723,305円 | 5,478,351円 |

| 合計 | 8,715,514円 | 25,260,963円 |

参考:文部科学省「平成30年度子供の学習費調査」「令和3年度国公私立大学の授業料等の推移」、日本学生支援機構「令和4年度学生生活調査結果」

もちろん、これはあくまで平均値であり、塾や習い事、留学費用などを加えるとさらに負担は増える可能性もあります。

この莫大な教育費を、毎月の収入から貯金するだけで全て賄うのは、正直至難の業です。

特に、お子さんが複数人いる場合は、その負担も単純に2倍、3倍と増えていきます。

「でも、まだ子どもは小さいし…」と思うかもしれません。

しかし、お子さんの成長はあっという間です。

中学、高校、大学と進学するにつれて必要になる金額は大きくなり、準備期間は刻一刻と短くなっていきます。

だからこそ、早い段階から、貯金に加えて「お金にも働いてもらう」という視点を持つことが大切なのです。

「老後2,000万円問題」は他人事じゃない?

数年前に大きな話題となった「老後2,000万円問題」。

これは、夫婦二人でゆとりのある老後を送るためには、公的年金だけでは不足するため、20年〜30年間で約2,000万円の金融資産を取り崩す必要があるという金融庁の報告書がきっかけでした。

現在は、公的な報告書としては取り下げられていますが、多くの人が老後資金への意識を高めるきっかけとなりました。

もちろん、必要な金額は個々のライフスタイルや年金額によって異なりますが、多くの場合、「公的年金だけで現在の生活レベルを維持するのは難しい」という現実を示唆しています。

私たち30代・40代が老後を迎える頃には、公的年金制度がどうなっているか、不透明な部分も多々あります。

受給開始年齢が引き上げられたり、給付額が減ったりする可能性もゼロではありません。

「まだ老後のことなんて考えられない!」と思うかもしれませんが、老後資金の準備も教育費と同様に「時間を味方につける」ことが非常に重要になります。

定年までの期間が長ければ長いほど、毎月積み立てる金額を抑えつつ、福利効果を最大限に活用して資産を増やすことができるのです。

子育て世代は、教育費と老後資金という、人生の二大資金を同時に準備していく必要があります。

まさに「お金の準備の正念場」とも言える時期ですね。

銀行預金だけではお金が「目減り」する時代

「貯金は銀行に入れておけば安心」そう思っていませんか?

確かに、銀行預金は元本が保証されており、最も安全な資産の置き場所の一つです。

しかし、現在の日本の銀行の金利は、限りなくゼロに近い状況が続いています。

一方で、私たちの身の回りの物の値段(物価)は、少しずつですが上昇しています。

食料品やガソリン代、教育にかかる費用など以前より高くなったと感じるものはありませんか?

この「物価が上がる」ことを「インフレーション(インフレ)」と言います。

インフレが進むと、同じ1,000円で買える物の量が減ってしまいます。

つまり、お金の「価値」が下がってしまうのです。

例えば、今100万円の貯金があったとして、金利0%の銀行預金に預けているとします。

もし毎年2%ずつ物価が上昇していくと、10年後にはその100万円で今と同じ量の物を買うことができなくなってしまいます。

10年後に買うことができる物は、【 100万円 ÷ ( 1 + 0.02 )10 = 約82万円 】の価値のものになるということですね。

感覚としては、10年後には「100万円が82万円分の価値に減ってしまう」イメージです。

銀行預金だけでは、このインフレによるお金の価値の目減りを防ぐことができません。

せっかく頑張って貯めたお金を物価上昇によって実質的に減らしてしまうのは、非常にもったいないですよね?

資産運用は、このインフレによるお金の価値の目減りを防ぎ、お金の価値を維持、あるいは増やすための有効な手段となるのです。

無理なくお金を増やすための「時間の力」を活用できる

資産運用と聞くと、「安い時に買って、高い時に売る」というイメージがあるかもしれません。

確かにそれも資産運用の一つですが、私たち忙しい子育て世代にとって、毎日値動きをチェックしたり、売買のタイミングを計ったりするのは現実的ではありません。

ここで重要になるのが「時間の力」、すなわち「複利効果」です。

複利効果とは、運用して得た利益をさらに元本に加えて再投資することで、利益が利益を生み、雪だるま式にお金が増えていく効果のことです。

例えるなら、単利は元本にだけ利息がつく「足し算」であるのに対し、複利は利息も元手になる「掛け算」です。

単利の場合、仮に元本300万円で年利4%なら、毎年12万円ずつ増えていき、20年後には【300万円+12万円×20年=540万円】となります。

一方、複利の場合、元本300万円で年利4%なら、翌年は【300万円×104%=312万円】、翌々年には【300万円×(104%)2=324.5万円】…、20年後には【300万円×(104%)20=657.3万円】といったように指数関数的に増えていくのです。

この複利効果は、運用期間が長ければ長いほど、その威力を発揮します。

たとえ毎月少額の積み立てでも、10年、20年と続けることで、元本(自分で積み立てた金額)をはるかに超える運用益が得られる可能性が高まります。

あなたが30代・40代なら、お子さんの成長まで、そしてご自身の老後まで、まだ10年、20年、あるいはそれ以上の時間があります。

この「時間」こそが、資産運用における最大の味方であり、アドバンテージなのです。

「今は忙しくて無理…」と思っても、今日から始めるのと、5年後、10年後に始めるのとでは、得られる成果に大きな差が生まれる可能性があります。

まとめると、私たち子育て世代に資産運用が必要な理由は、以下の4点です。

これらの理由を知ることで、「なぜ今、自分が資産運用について学ぶ必要があるのか」が明確になったのではないでしょうか?

次に、「難しそう…」という気持ちを「簡単そう!」に変える具体的な始め方のステップを見ていきましょう。

【超初心者向け】資産運用スタートガイド【4ステップ】

さて、資産運用が大事なことは分かったけれど、『じゃあ、実際には何をすればいいの?』とまだモヤモヤしている方もいるかもしれませんね。

ここからは、全くの初心者でも『これなら自分にもできる!』と安心できるように、具体的なステップを一つひとつやさしく解説していきます。

資産運用を始めることは、家を建てるのに似ています。

いきなり材料を買い集めるのではなく、まずは「どんな家を建てたいか」を考え、土地を選んで、設計図を作る──そんな準備が必要ですよね。

資産運用も同じで、計画を立てながら少しずつ進めていくことが将来の安心につながります。

それでは、今日から始められる「ステップ1~4」を順番に見ていきましょう。

まずは家計の現状をチェック!「見える化」から始めよう

資産運用を始める前に、まず最初に行うべき最も大切なステップは、自分の(あるいは家族の)お金の状況を正確に把握することです。

いわば、資産運用の「設計図」を作るための「現状分析」ですね。

「毎月いくら稼いで、いくら使って、いくら貯金に回せているのか」

これが分からなければ、いくら投資に回せる余裕があるのか、そもそも投資を始める前に改善すべき点はないのかなどが全く見えません。

具体的に何をする?

具体的には、収入・支出・貯金額の3つの把握をします。

まず初めに、収入の把握について行いましょう。

給与明細を見て、手取り額を確認します。

共働きの場合は、夫婦それぞれの収入を合算するとよいでしょう。

続いて、支出の把握をしましょう。

これが一番重要で、少し手間がかかるかもしれません。

しかし、一度しっかりと行えば、今後のお金の管理が格段に楽になります。

支出の把握

- 固定費:毎月必ずかかる費用です。

- 家賃(住宅ローン)

- 光熱費

- 通信費(スマホ、ネット)

- 保険料

- 車の維持費(ガソリン代、車検代、ローン、保険)

- サブスクリプションサービス(Netflix、Amazon Primeなど)

- 子どもの習い事の月謝など

- 変動費:月によって金額が変わる費用です。

- 食費

- 日用品

- 交通費

- 医療費

- 被服費

- 交際費

- 娯楽費など

固定費は一度見直せば、継続的な節約効果が得られやすい項目です。

変動費は、クレジットカードの明細や銀行の入出金履歴、家計簿アプリなどを使って、過去1〜3ヶ月分の支出をざっくりとでも良いので集計してみましょう。

貯蓄額の把握は、毎月自動的に貯蓄口座に移している金額、手元に残っている金額などを確認します。

どうやって把握する?

収入・支出・貯金額の3つの把握をするには、次の方法を用いると便利です。

この中で一番のおすすめは、家計簿アプリです。

最近は、無料で使いやすい家計簿アプリがたくさんあります。

銀行口座やクレジットカードと連携できるものを選べば、手入力を減らせて便利です。

初心者の方は、「マネーフォワード ME」を選べば間違いないでしょう。

収入・支出・貯金額(金融資産)をほとんど自動で入力することができます。

スプレッドシートは、自分で項目を作って管理したい人向けです。

カスタマイズが自由にできますので、エクセルやグーグルスプレッドシートの方が使いやすいという人は、こちらが向いているでしょう。

ただ、家計簿アプリのように、銀行口座やクレジットカードの連携ができないため、入力の手間が多く、間違いやすい点がデメリットとなります。

私の場合、家計簿アプリで集計したデータをエクセルに入力し、それをもとに支出管理をしたり、ライフプランシートを作成したりしています。

手書きの家計簿は、時間に余裕があるアナログ派の方に向いています。

書くことでお金の動きをより意識できますので、これはこれでメリットではあります。

しかし、時間に余裕のある子育て世代の方などほとんどいないでしょうから、やはり家計簿がおすすめです。

私の場合、家計簿を手書きですることはありませんが、将来必要となるであろう資金(子供の教育費や住宅購入頭金、老後資金など)は「A4ノートに手書きで記入」するようにしています。

そして、どのような運用方針にするかについても、そのページに記入しながら考えるようにしています。

そうすることで、思考が整理され、よりよいアイディアが浮かんでくるのですね。

皆さんも、自身の一番向いている方法があるでしょうから、それを探しながら家計簿をつけていくのがよいでしょう。

最初は細かくやりすぎなくても大丈夫です。

「食費にいくらくらい使ってるんだな」「通信費って意外と高いな」といった大まかな傾向が掴めるだけでも大きな進歩ですから、少しずつ気長に取り組んでいきましょう。

「生活防衛資金」はいくら必要?

家計の状況が分かったら、次に意識したいのが『生活防衛資金』です。

これは、リストラや病気、大きな災害など、もしものときに当面の生活を守るための大切なお金のことを指します。

資産運用では、基本的にすぐに使う予定のない“余裕資金”で行うのが鉄則です。

この生活防衛資金がないまま投資を始めてしまうと、急な出費が必要になったときに、運用中の資産を「損をしているタイミング」で手放さなければならないリスクがとても高くなってしまいます。

生活防衛資金の目安は、毎月の生活費の3ヶ月分〜12ヶ月分。

会社員で収入が安定している方は3ヶ月〜半年分、自営業やフリーランスなど収入が不安定な方は半年〜1年分など、ご自身の状況や安心できるラインに合わせて考えるのがよいでしょう。

また、このお金はいつでも引き出せるように、銀行の普通預金などに置いておくのがおすすめです。

まずは、家計の「見える化」と「生活防衛資金の準備」から。

これが、安心して資産運用を始めるための第一歩であり、一番大切な土台となるでしょう。

運用目標を決めよう!いつまでに、何のために?

家計の現状が把握でき、生活防衛資金も確保できそうなら、いよいよ「何のために、いつまでに、いくらくらい必要なのか」という運用目標を具体的に設定します。

目標が曖昧だと、どんな運用方法を選べば良いか分かりませんし、途中で迷ってしまったり、モチベーションを維持するのが難しくなりますので、目標設定は絶対に必要です。

目標設定のポイント

具体的に設定すべき運用目標は、以下の通りです。

目標達成までの期間によって、選ぶべき運用方法やリスクの取り方が変わってきますので、目標は「いつまでに、いくら必要か?」を意識して決めるのがベストです。

一般的に、期間が長いほど、リスクを取って積極的に増やす運用がしやすくなります。

ですから、期間はできるかぎり長く設定しましょう。

私の場合、以下のように目標を設定していました。

私の目標設定

- 「22年後に子ども3人の大学資金として1,650万円を目標にする」

- 「32年後(65歳)に自分の老後資金として2,000万円を目標にする」

- 「5年後に住宅購入の頭金として500万円を目標にする」

目標金額から「毎月いくら積み立てる?」が見えてくる

目標設定ができたら、次に考えたいのが「その目標を達成するために、毎月いくら積み立てていけば良いのか?」です。

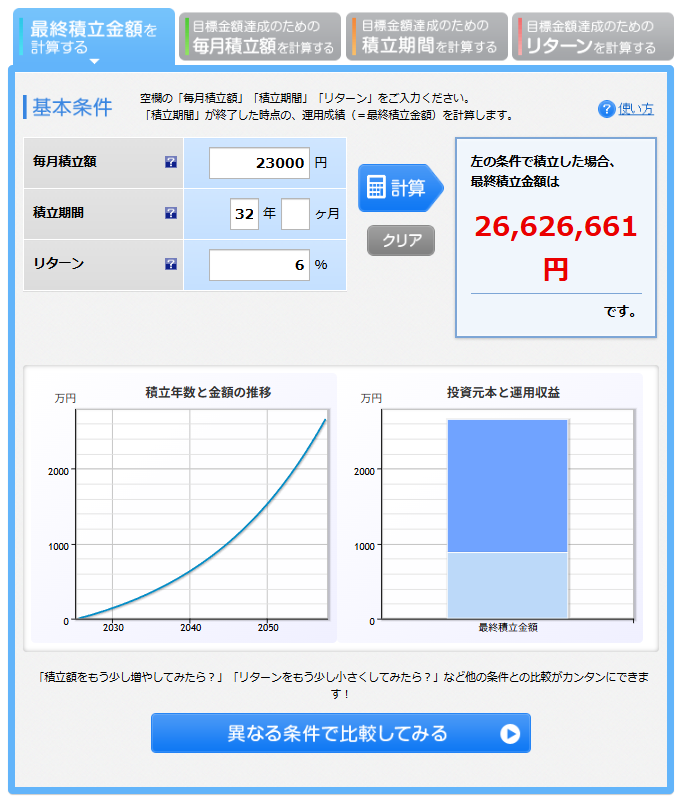

ここでは簡単なシミュレーションをしてみましょう。

ネット証券や金融庁のウェブサイトなどには、長期・積立・分散投資のシミュレーションができるツールが公開されています。

例えば、「毎月2.3万円を32年間、年利6%で運用できた場合」といった条件を入れると、32年後にいくらになっているか(元本+運用益)を計算してくれます。

このように、目標期間と目標金額から逆算すれば、「毎月2万円なら、このくらいの利回り(運用成績)が必要だな」「毎月3万円積み立てられそうだから、これくらいの期間で目標達成できるかな」といった目処を立てることができるのです。

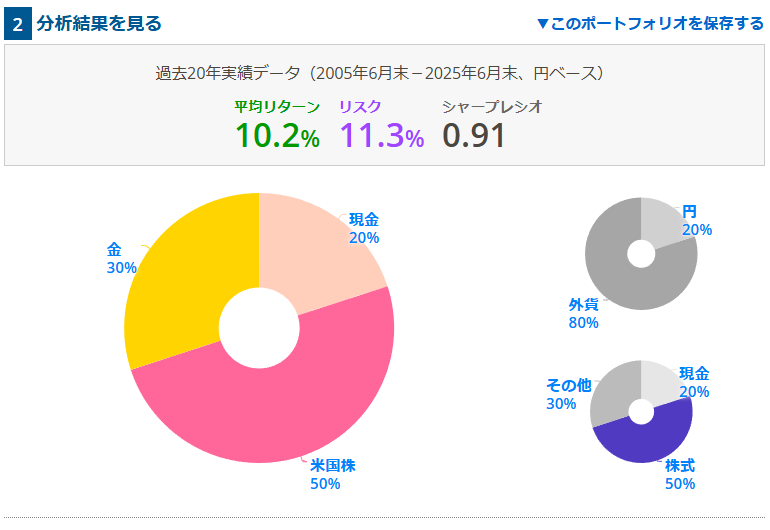

運用リターン(運用利回り)が何%になるかは、myINDEX「資産配分ツール」でシミュレーションを行えば、簡単に分かります。

myINDEXは会員登録が必要ですが、とても便利なサイトなのでおすすめです。

この段階で、「毎月これだけ投資に回すのは難しいな…」と感じたら、目標金額や期間を見直したり、STEP 1に戻ってさらに家計の無駄がないか見直したりするのも良いでしょう。

大切なのは、無理のない範囲で継続できる運用目標を決めることです。

運用目標を明確に決めることで、漠然とした不安が具体的な計画に変わり、次のステップに進むモチベーションが生まれます。

それが、あなたの行動を後押ししてくくれるのです。

自分に合った運用方法を選ぼう!初心者向けのおすすめは?

運用目標が決まったら、いよいよ具体的な運用方法を選びます。

世の中には様々な投資商品がありますが、全くの初心者である子育て世代にとって、まず検討すべきは「投資信託」です。

投資信託って何?やさしく解説

投資信託とは、簡単に言うと、たくさんの投資家からお金を集めて、それを一つにまとめ、運用の専門家(ファンドマネージャー)が代わりに株式や債券などの様々な資産に投資・運用してくれる商品のことです。

例えるなら、投資信託は「お金の幕の内弁当」のようなものです。

お弁当の中に、唐揚げ(A社の株)、卵焼き(B社の株)、おひたし(C社の債券)などの色々な種類のおかず(投資対象)が少しずつ入っています。

あなたは、このお弁当を「一つ買う」だけで様々なおかずに分散して投資したのと同じ効果が得られるのです。

投資信託のメリット

投資信託のメリットは、主に次の4つです。

投資信託の一番のメリットは、やはり小額から始められる点でしょう。

多くの投資信託は、100円といった少額から購入できます。

まとまった資金がなくても始められるのは、投資資金が限られているであろう子育て世代にとっては非常にありがたいですね。

また、一つの投資信託の中には、数十、数百、時には数千といった銘柄(株式や債券)が含まれているのが一般的です。

これにより、一つの銘柄が値下がりしても、他の銘柄の値上がりでカバーできるため、リスクを抑えて運用することが可能となっています。

いわゆる「卵を一つのカゴに盛るな」という投資の格言が示す「分散投資」を実践しているのですね。

さらに、自分で個別の株や債券を選ぶ必要がないうえに、海外の株式や債券、不動産などの様々な資産に投資する投資信託があるため、知識がない初心者でも、簡単に世界の有望な資産に投資することができます。

「誰でも・簡単に・世界のあらゆる資産に・リスクを抑えて」投資できる商品が、まさに投資信託であると言えるでしょう。

【少額から始められる】新NISAが子育て世代におすすめな理由

投資信託を始めたい子育て世代の超初心者に、自信を持っておすすめできるのが「新NISA」という国の制度です。

新NISAは、2024年にスタートした「少額からの長期・積立・分散投資を応援する非課税制度」。

証券会社などでNISA口座(非課税口座)を作れば、その中での売買による利益はすべて非課税になるという、とても魅力的な仕組みです。

「成長投資枠」と「つみたて投資枠」に分かれており、それぞれ年間240万円、120万円まで投資可能なため、将来に向けて十分な資金を積み立てることができます。

新NISAが子育て世代におすすめな理由は次の通りです。

新NISAは、非課税で長期運用できるため、教育費や老後資金といったまとまった資金の準備に大いに役立つでしょう。

新NISAのすごいメリット

新NISAの主なメリットは、以下の通りです。

まず、新NISAの一番のメリットといえば、「運用益が非課税」であることでしょう。

通常、株式や投資信託で得た利益(運用益や分配金)には、約20%の税金がかかります。

一方、新NISAの口座内で得た運用益は、まるごと非課税になるのです。

まさに神制度と言えますね。

また、新NISAの「つみたてNISA枠」は、長期・積立・分散投資に適した投資信託に限定されており、買付方法も積立に限定されているため、投資の王道と言われる「長期・積立・分散投資」を無理なく実践できます。

小額からOKなのも、素晴らしいメリットですね。

ほとんどの金融機関では、毎月100円や500円といった超少額から積立を行うことができます。

お弁当1個分、コーヒー数杯分の金額からでも始められますから、投資超初心者にとってもハードルはものすごく低いですね。

国の制度で安心して投資できるうえに、一度積立設定をしてしまえば、後は自動で買付が行われるため、価格変動を気にしたり、売買のタイミングを計ったりする必要もありません。

まさに「ほったらかし」で運用できる子育て世代のための制度と言えそうです。

どんな投資信託を選べばいい?初心者向けのおすすめ

初心者の方がまず検討すべきは、「インデックスファンド」と呼ばれる種類の投資信託です。

インデックスファンドとは、アメリカのS&P500、全世界の株式、債券、金などの指数(インデックス)と同じような値動きを目指す投資信託です。

特定の指数に連動することを目指すため、運用方針が分かりやすく、運用にかかるコスト(信託報酬)が比較的安いという特徴があります。

初心者におすすめの代表的なインデックスファンドは、以下のような指数に連動するものです。

初心者におすすめのインデックスファンドは?

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 米国株式(S&P500)

- SBI iシェアーズ・ゴールドファンド(為替ヘッジなし)

- ニッセイ外国債券インデックスファンド(先進国債券)

eMAXIS Slim 全世界株式(オール・カントリー)は、これ一本で日本を含む全世界の株式にまとめて投資できるインデックスファンドとなります。

「全世界に分散投資」できるため、地域のリスクを抑えたい初心者の方におすすめです。

eMAXIS Slim 米国株式(S&P500)は、アメリカの主要企業500社の株価指数であるS&P500に連動することを目指すインデックスファンドとなります。

GAFAM(Google, Apple, Facebook, Amazon, Microsoft)に代表されるように、成長力の高いアメリカ企業に投資したい方におすすめです。

SBI iシェアーズ・ゴールドファンド(為替ヘッジなし)は、主に上場投資信託証券(ETF)などを通じて、円換算ベースの金の現物価格の値動きに連動する投資成果を目指すインデックスファンドで、新NISAの成長投資枠で購入可能となっています。

簡単に言うと、金(ゴールド)に投資できるインデックスファンドですね。

金は、ここ最近パフォーマンスが良いため、かなり注目されています。

過去20年間では、全世界株式や先進国株式を上回るパフォーマンスとなっており、他の資産(株式や債券など)と値動きが異なることから、分散投資先として特に有効な資産であることも知られています。

このような理由から、金のインデックスファンドは、ポートフォリオの一部に入れる価値がとても高い商品と言えるでしょう。

ニッセイ外国債券インデックスファンド(先進国債券)は、日本を除く世界主要先進国の国債に投資するインデックスファンドです。

これも、一般的に他の資産(株式など)と値動きが異なることから、金と同様に分散投資先として有効な資産として知られています。

ちなみに私の場合、新NISA(2025年1月時点)において『米国株式 45%:金 30%:現金 25%』の割合でポートフォリオを組んでおり、iDeCo(2024年1月時点)においては、資産配分を『米国株式50%、金:30%、現金:20%』の割合で運用しています。

初心者の方は、まずはこれらのインデックスファンドから検討し、複数のファンドに少しずつ分散して投資するのが良いでしょう。

資産配分の決め方は?

自分のリスク許容度が分からず、資産配分を決めることができない方は、以下の記事がおすすめです。

-

-

教育費・住宅資金・老後まで備える!子育て世代のための【iDeCo】【新NISA】活用法

「子どもの教育費、住宅ローン、そして老後資金まで…本当に準備できるのだろうか?」 30代・40代の子育て世代にとって、お金の不安は常につきまといますよね? でも安心してください。 国が用意した投資制度 ...

続きを見る

この記事の『【初心者向け】あなたに合った運用戦略を考える【6ステップ】>>> STEP02 | あなたの「投資目標」と「リスク許容度」を明確にする』を読めば、簡単にあなたのリスク許容度に合った資産配分を決めることができます。

ぜひ、ご覧ください。

その他、知っておきたい制度

新NISAの他に、資産形成に役立つ国の制度として「iDeCo(イデコ:個人型確定拠出年金)」があります。

iDeCoは新NISAと同様、毎月一定額を積み立て、自分で選んだ商品で運用していく制度です。

iDeCoの最大のメリットは、「積み立てた掛金が全額所得控除の対象」となり、「所得税や住民税が軽減され」、「運用益が非課税になる」ことです。

ただし、原則として60歳まで引き出すことができないため、『老後資金の準備に有効な制度』であると捉えておきましょう。

新NISAとiDeCoは、併用することも可能です。

まず初めに、子供の教育資金や住宅購入資金などの運用を新NISAで少額で行い、慣れてきたら老後資金の運用をiDeCoで行うというようなステップが良いかもしれません。

重要なのは、「完璧な選択」を目指すのではなく、「まずは一歩踏み出す」ことです。

新NISAで超少額から、おすすめのインデックスファンドを一つ選んで始めてみる。

これが、資産運用を簡単だと感じられるための具体的な第一歩となるでしょう。

いよいよ実践!口座開設〜最初の買付までの流れ

運用方法(新NISAで購入する投資信託や金額など)が決まったら、いよいよ実践です。

資産運用を始めるためには、「証券会社」に口座を開設する必要があります。

ネット証券ってどこがいいの?選び方のポイント

今は、店舗を持たない「ネット証券」を利用するのが主流です。

ネット証券は、店舗型証券会社に比べて手数料が安い、取扱商品が多い、オンラインで手軽に手続きできるなどのメリットがあります。

初心者の方がネット証券を選ぶ際のポイントは、以下の通りです。

これらの中で、ネット証券を選ぶ際に一番重要なポイントはやはり、「手数料の安さ」と「新NISA対象商品の豊富さ」の2つでしょう。

長期投資では、買うときや売るときに手数料がかからず、持っている間にかかる管理費(信託報酬)が安い投資信託を選ぶことが大切になります。

そのような新NISA対象商品が、豊富に取り揃えられているネット証券を選びましょう。

また、ウェブサイトやスマホアプリが見やすく、操作しやすいか、初心者向けのサポート機能があるかなど、ツールの使いやすさも重要なチェックポイントです。

初心者におすすめの代表的なネット証券会社としては、「SBI証券」「楽天証券」「マネックス証券」があげられます。

これらの証券会社は、いずれも手数料が安く、新NISAの対象商品も豊富で、使いやすいツールを提供しています。

まずは資料請求をしたり、ウェブサイトを比較してみたりするのも良いでしょう。

私の場合、「SBI証券」で新NISA口座を開設しており、とても満足しています。

クレジットカード積立でポイントが貯まる、運用額に応じてポイントが貯まるなど、お得なサービスが充実しているため、今後も使い続けると思います。

申し込みに必要なものは?

証券口座、新NISA口座を開設する際に必要になる主な書類は、以下の通りです。

新NISAの口座開設に必要な書類

- マイナンバーカード

- 運転免許証、健康保険証などの本人確認書類(マイナンバーカードがない場合に必要)

- 銀行口座の情報(連携するため)

最近は、多くのネット証券でスマホ一つで本人確認が完了し、オンラインで簡単に口座開設手続きができるようになっています。

指示に従って必要情報を入力し、本人確認書類をアップロードすれば、数日〜1週間程度で口座開設が完了しますので、簡単ですね。

積立設定をやってみよう!

口座開設が完了したら、いよいよ積立設定を行います。

最初はどれくらいの金額から始めれば良いか迷うかもしれません。

先ほどSTEP 2で積立金額を決めたと思いますが、最初は目標金額通りでなくても大丈夫です。

特に「損するのが怖い」という気持ちが強い場合は、本当に「なくなっても生活に困らない」と思える、少額から始めるのがおすすめです。

迷ったときは、積立投資額の目安を以下のように考えればよいでしょう。

最初の金額設定で最も大切なのは、「無理なく続けられる金額」にすることです。

生活費を削ってまで投資に回してしまうと、心の余裕がなくなり、少しでも評価損が出たときに不安になってしまう可能性があります。

まずは超少額から始めてみて、運用することに慣れてきたら、少しずつ積立金額を増やしていくという方法が初心者の方にはおすすめです。

新NISAで口座開設をするための詳しい方法は、以下の記事でわかりやすく解説しています。

-

-

新NISAをフル活用!家計を豊かにするための賢い投資方法とは?

「投資って難しそう…」「損するのが怖いな…」 そんな風に思う一方、将来のためには「資産形成を始めなければ…」という気持ちもあるのではないでしょうか。 2024年から始まった「新NISA」は、まさにそん ...

続きを見る

この記事の『新NISAの始め方』の章で、「新NISAの口座開設~入金して投資を始める」までの方法を解説していますので、よかったらご覧ください。

さあ、これで資産運用を始めるための具体的な道筋が見えてきましたね。

次の章では、忙しい毎日の中でも、資産運用を無理なく続けていくためのコツをお伝えしていきましょう。

忙しい30代・40代でも大丈夫!無理なく続けるためのコツ

資産運用は、「始めて終わり」ではありません。

多くの場合、目標達成までには長い時間がかかります。

私たち子育て世代は、仕事や育児、家事に追われる日々の中で、いかに無理なく、息切れせずに続けていくかが本当に重要です。

ここでは、忙しいあなたでも資産運用を習慣化し、着実に資産を増やしていくための具体的なコツを紹介していきます。

ほったらかしでOK!積立投資の魅力

新NISAで行える積立投資の最大の魅力は、「一度設定すれば、後はほぼほったらかしでOK」な点です。

毎月決まった日に、決まった金額が自動的に銀行口座から引き落とされ、指定した投資信託の買付が行われます。

積立投資により、あなたが得られるメリットは主に以下の3つです。

まず一つ目のメリットは、買い時や売り時を気にしなくてもよいという点ですね。

相場を毎日チェックしたり、「今買うべきか?売るべきか?」と悩む必要がないため、ストレスなく投資を続けられます。

二つ目のメリットは、感情に振り回されにくい投資ができるという点です。

相場が上がると「もっと早く買えばよかった」、逆に下がると「もう売った方がいいかも」と焦りがちですが、積立投資なら自動で買い続けられるため、冷静に長期運用を続けることができます。

そして最後、三つ目のメリットは、「ドルコスト平均法」の効果が得られる点です。

価格が高いときには少なく、安いときには多く購入する仕組みになるため、長期的に買付価格を平均化でき、結果として購入コストを抑える効果が期待できます。

相場が下がったときでも「安く買えるチャンス」と前向きに捉えられるのが魅力です。

もちろん、年に一度くらいは自身の運用状況を確認したり、目標や家計状況に合わせて積立金額を見直したりすることは必要です。

しかし、毎日のように株価をチェックする必要は全くありません。

忙しい子育て世代や働く世代にとって、「ほったらかしでOK」の積立投資は、無理なく続けられる理想的な資産形成の方法と言えるでしょう。

スキマ時間でできる投資の勉強法

「資産運用の勉強なんて、時間がない!」

そう感じている方も多いかもしれません。

確かに、落ち着いて専門書を読む時間はなかなか取れませんよね。

しかし、資産を少しずつ増やしていくためには、投資の知識や情報をある程度は身につけておくことが大切です。

とはいえ、毎日長い時間を勉強にあてる必要はありません。

通勤時間やお昼休み、お子さんが寝た後や起きる前、家事の合間のちょっとした休憩など――1日5分や10分でも大丈夫。

そんな「スキマ時間」を使うだけで十分なのです。

私の場合、お金や経済に関する本やブログ記事は、スキマ時間に最優先で読むようにしています。

特に、本は情報量が圧倒的に多いため、効率的に学ぶことができるツールとしてとても優秀です。

YOUTUBEについては、比較的最近の経済やお金に関する情報の解説をしている人をチャンネル登録し、定期的に耳だけで聴くようにしています。

これなら、家事やウォーキング中に「ながら聴き」ができるため、スキマ時間を有効に使うことが可能です。

XなどのSNSについては、相場の過熱具合をはかるツールとして活用しています。

例えば、「現金はゴミだ」とか「新NISAを活用していない人は愚かだ」、あるいは「今年の利益が1,000万円を超えました!」などのような煽り文句が増えてきたら、楽観ムードが行き過ぎていると判断して、少し気を引き締めます。

このような判断によって、すぐに売買するわけではなく、相場に対する自分の心を整える手段として活用しているのです。

もし突然、市場の暴落が起きたとしても、気を引き締めていれば、そのときの最善と思われる判断を冷静に考えて決めることができますよね?

群衆がパニックを起こしているときは、投資チャンスが多くなる傾向にありますので、SNSの情報はそんなときのためにありがたく使わせてもらっています。

すぐに、全てを理解しようと気負う必要はありません。

「こんな言葉があるんだな」「今は世界ではこんなことが起きているのか」という程度で十分です。

継続することで、少しずつ知識が積み重なり、情報の解釈の仕方もベストな形に変わっていくのですね。

完璧を目指さず、できる範囲で、細く長く続けること。

これが、忙しい毎日でも情報を取り入れるコツです。

夫婦で話そう!家族みんなで取り組む資産づくり

資産運用は、自分ひとりだけの問題ではなく、家族全体に関わるとても大事なテーマです。

特に子育て世代は、教育費や住宅ローン、老後の生活費など、お金が必要になる大きなイベントが次々にやってきますよね。

だからこそ、一人で悩んだり、こっそり投資を始めたりするのではなく、パートナーと一緒に「お金について話す時間(お金会議)」を持つことが大切です。

「お金会議」というと大げさに聞こえるかもしれませんが、そんなに難しいものではありません。

パートナーや子供と、ほんの数分でも「お金の話」をするだけで十分な効果があります。

私の場合も、将来のライフイベントや投資の状況について、ちょっとした隙間時間にパートナーと話す程度です。

それだけでも投資を続けるモチベーションが保てますし、リスクや運用の方針について、より真剣に考えるきっかけになります。

この中で一番大切なのは、将来の夢や心配事を話し合うことです。

どんな家庭にしたいか、子どもの将来、自分たちの老後について、お互いの考えや不安を素直に話してみましょう。

「教育費って意外とこんなにかかるんだって」「老後のためにも、今から少しずつ準備した方がいいみたい」など、この記事で知ったことを家族に話すのも良いきっかけになります。

これらすべてを完璧にやる必要はありません。

短い時間でもいいので、こまめに話し合い、目標や毎月の貯金額を見直す時間を作るのです。

家族で同じ考えを持てるようになると、お金に関するストレスがぐっと減りますし、お互い協力しながらより効果的に資産を増やせます。

「あなた任せ」「私任せ」にせず、家族みんなで未来のお金について考える習慣を持つこと。

これが、投資を長く続けていくための大きな力になるのです。

リスクを減らす3つのコツ(分散・長期・積立)

資産運用に踏み出せない、あるいは継続できない最大の理由が、「損をするのが怖い」という不安でしょう。

確かに、投資には価格変動リスクがあり、元本保証はありません。

しかし、資産運用における「リスク」とは本来、『危険』という意味ではなく、『不確実性(リターンの振れ幅)』のことを指します。

つまり、「リスク=危険」ではなく、「リスク=不確実性(リターンの振れ幅)」と捉え直すことが大切なのです。

リスクをコントロールするため方法は、次のようなものが知られています。

リスクを抑えて、コントロールするには、「分散・長期・積立」投資を行うことが基本です。

まず、分散投資は、投資対象を複数の資産(株式、債券、不動産など)、複数の地域(国内、先進国、新興国)、複数の銘柄に分散することを言います。

どこか一つの資産や地域、銘柄が大きく値下がりしても、全体への影響を和らげることが可能です。

長期投資は、短期的な値動きに一喜一憂せず、5年、10年、20年といった長い目で運用を続けることを言います。

長期で見れば、世界経済は成長を続けていくため、多くの資産(株式、債券、不動産など)は右肩上がりに成長する傾向があります。

一時的な下落局面があっても、慌てて売却せず持ち続けることで、株や債券、不動産などの資産価格は回復し、利益を得られる可能性は高まるのです。

積立投資は、毎月一定額を積み立てて投資することを言います。

毎月一定額を積立投資(ドルコスト平均法で投資する)ことで、高値掴みのリスクを減らし、買い付けタイミングを分散させることができます。

そして4つ目、リスクをコントロールするために、絶対に忘れてはならないのが「無理のない範囲で投資」することです。

生活防衛資金を確保したうえで、余剰資金で投資を行っていれば、万が一資産価格が下がっても、すぐに売却する必要はなく、長期で回復を待つことができます。

私の場合、生活防衛資金は「家族の生活費1年分の300万円」です。

これにより、ストレスが軽減され、いつも安心して「分散・長期・積立」投資を続けることができています。

本記事内「⑤ どんな投資信託を選べばいい?初心者向けのおすすめ」で紹介した商品を「長期・積立・分散」を基本に、無理のない金額で淡々と続けること。

これが、リスクを減らし、投資を続けるための最も効果的な方法です。

これらのコツを実践することで、忙しい毎日の中でも、ストレスなく、そして安心して資産運用を続けることができるでしょう。

よくある疑問Q&A

ここまで読んでみて、資産運用へのハードルが少し下がったでしょうか。

しかし、やはり新しいことを始めるときには、色々な疑問や不安が湧いてくるものです。

ここでは、初心者の方からよく聞かれる疑問にお答えしていきます。

損をするのが怖いんですが…?

「余剰資金で投資」「長期・積立・分散投資」を徹底することで、損をするリスクを大きく抑えることができます。

これは誰もが抱く不安ですよね。

投資にリスクはつきものですから、「絶対に損しない」という保証はありません。

しかし、先ほどもお伝えしたように、「余剰資金で投資」「長期・積立・分散投資」を徹底することで、損をするリスクを大きく抑えることができます。

私が投資を始めたばかりの頃は、このような対策に加えて、「少額から始める」「リスク許容度を知る」ことなどを意識して行っていました。

これにより、損をしたときの精神的ダメージを実際に大きく減らすことができていました。

損をするのが怖い場合は、「損を抑え」、「損をしても精神的ダメージを受けないような運用をする」ための対策を徹底して行うことが重要です。

「損を抑える」ためには、「余剰資金で長期・分散・積立投資」を徹底しましょう。

そして、「損をしても精神的ダメージを受けないような運用をする」ためには、「少額から始める」、「リスク許容度を知る」といった対策をするのです。

そのような対策をしながら実際に投資を続けることで、徐々に「損をするのが怖い」という気持ちが減少していきます。

必要以上に恐れることはありません。

ぜひ少額から始めてみましょう。

『40代・50代』で投資を始めるのは遅い?

いつ始めても遅すぎるということはなく、今すぐに始めることが圧倒的に有利

「私は40代(50代)だし、投資を始めるには遅すぎるかも…」

そんなふうに思っている方は、意外と多いのではないでしょうか?

そんなあなたに伝えたいのは、「いつ始めても遅すぎるということはなく、今すぐに始めることが圧倒的に有利」であるという事実です。

資産運用における最大の味方は「時間」です。

本記事内「無理なくお金を増やすための「時間の力」を活用しよう」で説明したように、時間の力(複利効果)は、運用期間が長いほど威力を発揮します。

例えば、毎月3万円を積み立てるとして、次の2つの例を考えてみましょう。

- 35歳から30年間積み立てる(65歳まで)→ 運用期間30年

- 45歳から20年間積み立てる(65歳まで)→ 運用期間20年

同じ金額を積み立てても、10年長く運用できる前者のほうが、複利の力で最終的に大きなプラスとなる可能性は高くなります。

「じゃあやっぱり、40代・50代から始めるのは、運用期間が短くて、かなり遅いのでは?」

そう思われるかもしれませんが、全然遅くないですよ。

40代・50代からでも遅くないですし、資産運用を始めるメリットは十分に得られます。

例えば、50歳なら老後までまだ15年近くありますし、教育費のピークが過ぎてからなら、積立額を増やすことができるかもしれません。

なにより、40代・50代ならまだまだ元気ですから、子供にかかる時間が減る分、稼ぎを増やせるかもしれませんよね?

重要なのは、「今、この記事を読んでいるあなたが今日から始めること」です。

迷っている間にも時間は過ぎていきます。

完璧なタイミングを待つのではなく、「今」を最良のスタート地点だと考えましょう。

まとまったお金がないとダメですか?

まとまったお金は一切必要ありません。

「投資って、最初に100万円とか、まとまったお金が必要なんじゃないの?」

そう思われている方、安心してください。

まとまったお金は一切必要ありません。

積立投資なら超少額からOKです。

投資信託への投資であれば、多くの証券会社で毎月100円や500円といったワンコイン感覚から始めることができます。

ボーナスを待つ必要も、一生懸命節約して貯める必要もありません。

毎月の収入から、無理なく捻出できる「少しの金額」をコツコツ積み立てていけば良いのです。

大切なのは、「金額の多さ」ではなく、「始めること、続けること」。

積立投資を続けているうちに、毎月100円では物足りなくなって、毎月1,000円、2,000円、…、5,000円と増やしていきたくなるのが人間の性です。

もちろん、投資は余剰資金で行ってくださいね。

毎月1,000円でも意味あるの?…そう、思う気持ちもわかります。

しかし、実際にシミュレーションしてみてください。

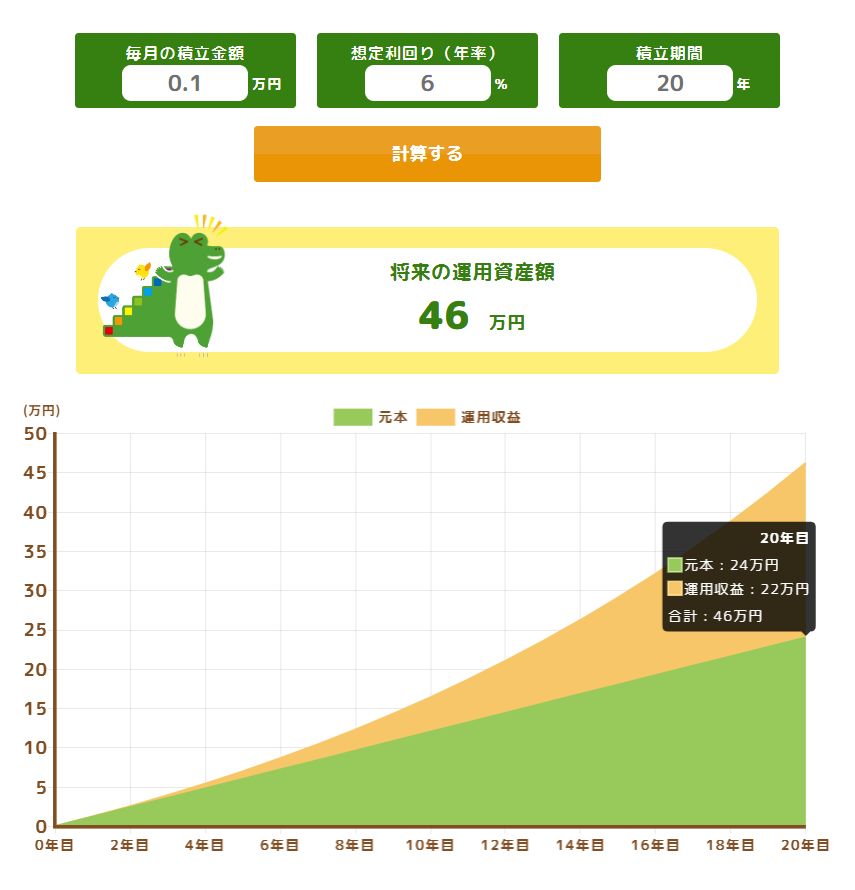

毎月1,000円でも20年間年利6%で積み立てれば、資産は「元本:24万円、運用収益:約22万円」の合計約46万円にもなります。

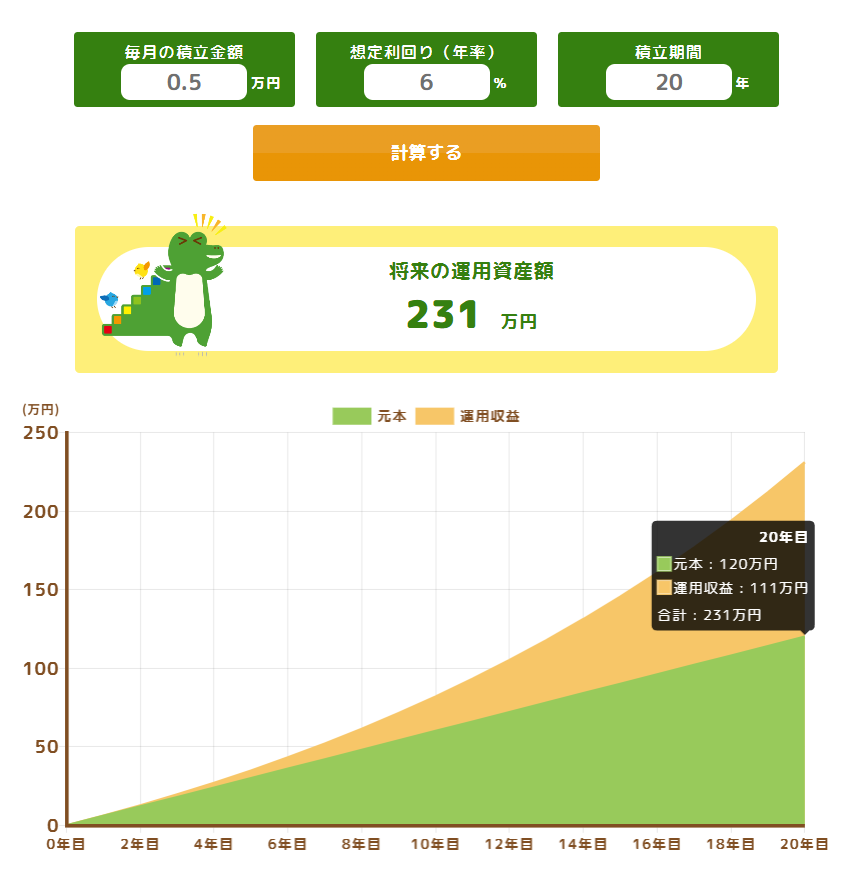

節約を少し頑張って、毎月5,000円を20年間年利6%で積み立てられたら、20年後のあなたの資産は約231万円です。

毎月支払っている無駄なお金(例えば、缶コーヒー代、携帯代、保険代、…)を節約するだけで、毎月1,000円~5,000円程度は誰にでもすぐに捻出できます。

まずは、ご自身の家計で無理なく捻出できる金額から始めてみましょう。

そして、続けていくうちに、もっと投資金額を増やしたいと思えたら、徐々に増やしていきましょう。

確定申告って必要?

新NISAを利用している場合、原則として確定申告は不要です。

「投資で利益が出たら、確定申告とか面倒な手続きが必要なんでしょ?」

そう心配している方もいるかもしれません。

しかし、新NISAを利用している場合、原則として確定申告は不要です。

新NISA口座内で発生した運用益や分配金は、すべて非課税です。

非課税ということは、税金を納める必要がないため、税金に関する確定申告も必要ないのです。

ちなみに、「特定口座(源泉徴収あり)」内で投資をしている場合も、基本的に確定申告をする必要はありません。

まずは、新NISAという非課税制度を活用して、税金の手続きを気にせずに資産運用を始めましょう。

そして、新NISA口座の枠を超える分は、「特定口座(源泉徴収あり)」での投資をおすすめします。

以上、30代・40代のための資産運用入門に関するQ&Aでした。

これらのQ&Aで、あなたの疑問や不安が少しでも解消されたなら幸いです。

まとめ

ここまで、30代・40代子育て世代のあなたが、資産運用を始めるためのステップ、無理なく続けるためのコツ、そしてよくある疑問への回答をお伝えしてきました。

改めて、なぜ今、資産運用が必要なのか、この記事のポイントを振り返ってみましょう。

本記事のポイント

- 教育費や老後資金など、将来必要になるお金は、貯金だけでは追いつきにくい現実がある

- インフレによって、銀行預金だけではお金の価値が目減りしてしまう可能性がある

- 30代・40代は、「時間」という最大の味方を使って、複利効果でお金を無理なく増やせるチャンスがある

- 難しそう…は誤解!家計把握、目標設定、そして新NISAの活用という簡単なステップで始められる

- 長期・積立・分散を心がけ、自動積立を活用すれば、忙しい毎日でも「ほったらかし」で続けられる

- 少額から始められるので、まとまったお金は不要

- 「損が怖い」という不安も、正しい知識でコントロールできる

- 新NISAなら、運用益が非課税で、確定申告も原則不要

資産運用は、決して特別なことでも、難しい専門知識が必要なことでもありません。

例えるなら、子育てと同じように「未来の家族の安心という大きな目標に向かって、今できる小さな準備を毎日コツコツと積み重ねていくこと」です。

お子さんの成長を願って、毎日の食事を用意したり、読み聞かせをしたり、一緒に遊んだりするように、将来の安心という目標に向かって、毎月少しずつお金を積み立てていく。

最初は小さな積み重ねでも、お子さんの成長と同じように時間をかけることで、やがて大きな実りとなるでしょう。

資産運用は、あなたの大切な家族の未来を守り、より豊かな人生を送るための有効な手段の一つです。

焦らず、無理なく、あなたらしいペースで資産運用への一歩を踏み出してみてください。

この記事が、あなたの未来への第一歩を踏み出すきっかけとなれば、これほど嬉しいことはありません。

[筆者プロフィール]

40代男性。妻1人、子ども3人(6歳、4歳、2歳)の5人家族。本業年収は300万円前後。2018年1月に貯金500万円から資産形成を開始。約6年で純資産3,150万円を達成(2024年11月現在)。iDeCo、新NISA、投資信託、株式投資、暗号資産などを勉強しながら運用継続中。過去にハウスクリーニング、現在は暗号資産エアドロップで副収入を得ている。自身の低年収・子育て世代での経験をもとに、再現性の高い資産形成ノウハウ、お金に関する思考法・習慣、投資の実践方法、リアルな資産状況、そして失敗談から得た教訓などを、同じような悩みを持つ方々の力になれるよう、等身大の言葉で情報をお届けします。

[免責事項]

本記事は、筆者の個人的な経験や見解に基づいた情報提供を目的としており、特定の金融商品の購入や投資行動を推奨するものではありません。投資には元本割れなどのリスクが伴います。過去の運用実績は将来の成果を保証するものではありません。投資に関する最終的な判断は、ご自身の判断と責任において行ってください。また、税制や制度に関する情報は変更される場合がありますので、最新の情報をご確認ください。