老後の生活において、公的年金はとても貴重な収入源です。

しかし、年金制度の内容が複雑なためか、その内容について知らない方が多いのではないでしょうか?

「自分の年金は将来いくらもらえる?」「いつもらえる?」「もらえる人は誰?」などの質問にあなたは答えられますか?

あるいは、「老齢年金」や「遺族年金」、「障害年金」とは何か説明できますか?

もし、あなたが上記の質問に答えられないのであれば、ぜひ本記事を最後まで読むことをおすすめします。

年金制度をきちんと理解しておかなければ、老後の生活を明確にイメージすることができません。

また、遺族年金や障害年金について理解しておかなければ、自分や配偶者に万が一のことがあったときのための正しい準備をすることができません。

年金制度とは、あなたの人生にとってそれほど重要なものなのです。

年金制度について学ぶことを先送りしないでください。

年金制度についてきちんと理解することができれば、老後を豊かに過ごすために何をすべきかについて知ることができます。

ムダな民間保険に加入せずに済みますし、自分や配偶者に万が一のことがあったとき、残された人が困窮することのないように準備することもできます。

本記事では、公的年金についてできるだけ分かりやすく説明し、実際にもらえる金額などを例示しながら解説していきます。

読み終わる頃には、年金制度についてきちんと理解できていることでしょう。

ぜひ最後まで読んでいただき、日々の生活や資産形成をより豊かで良いものにしていきましょう。

公的年金の基礎

公的年金とは、20歳~60歳未満のすべての方が加入する「国民年金」と会社員・公務員の方が加入する「厚生年金」の2階建ての制度です。

自営業者や農業者、学生などの方(第1号被保険者)は、「国民年金」のみに加入します。

一方、会社員や公務員などの方(第2号被保険者)は、「国民年金」と「厚生年金」の両方に加入します。

そして、専業主婦(夫)などの配偶者(第3号被保険者)は、自己負担なしで「国民年金」に加入することになります。

以降の章で「国民年金」と「厚生年金」についてそれぞれ詳しく解説していきます。

【国民年金】

【国民年金】とは?

国民年金とは、『20歳以上60歳未満の全ての人』が共通して加入する基礎年金のことで、国民年金加入者は65歳以上になると「老齢基礎年金」を受給することができるようになります。

会社員や自営業者、学生、専業主婦など働き方に関係なく全員が加入し、保険料納付済期間(最大480ヵ月)に応じて受給金額が決まります。

納める保険料は令和4年度4月時点で月額16,590円で、将来もらえる金額は最大で年間777,800円となっています。

ただし年金を65歳以上で受給するためには、免除期間を含めて10年以上の納付実績が必要なため注意しましょう。

ポイント

- 20歳以上60歳未満の全ての人が加入(最大480ヵ月納付可能)

- 納める保険料は月額16,590円(令和4年度4月時点)

- 将来もらえる年金は最大で年間777,800円(令和4年度4月時点)

- 10年以上の納付実績が必要

【国民年金】3つの受給タイミング

受給できる国民年金には65歳以上でもらえる「老齢基礎年金」のほかに、年齢に関わらずもらうことができる「遺族基礎年金」と「障害基礎年金」があります。

「老齢基礎年金」「遺族基礎年金」「障害基礎年金」についてそれぞれ解説していきます。

【国民年金】老齢基礎年金

「老齢基礎年金」とは、65歳以上の人が生涯にわたって受け取ることができる年金のことです。

老齢基礎年金を受け取るには、以下に示す2つの受給要件をすべて満たす必要があります。

老齢基礎年金の受給要件

- 65歳以上(繰上げ受給、繰下げ受給も可能)

- 保険料納付済期間(保険料免除期間などを含む)が10年以上ある人

※ 保険料納付済期間とは、「国民年金の保険料を支払った期間」のことです。

もらえる遺族基礎年金の受給額は以下の通りです。(令和4年4月時点)

例えば、60ヵ月の国民年金保険料の未納付期間があった場合を考えてみましょう。

777,800円 × 420 / 480 = 680,575円(年額)

これが、もらえる老齢基礎年金となります。

【国民年金】遺族基礎年金

次に「遺族基礎年金」について解説していきましょう。

「遺族基礎年金」とは、国民年金に加入している人(または過去に加入していた人)が亡くなったとき、その人に生計を維持されていた遺族がもらえる年金のことです。

遺族基礎年金をもらうためには、『亡くなった人』が以下の1~4のいずれか一つの要件を満たし、かつ『その人の遺族』が遺族基礎年金の受給対象者である必要があります。

まず亡くなった人が満たすべき要件は、以下の1~4の要件のいずれかです。

亡くなった人が満たすべき要件

- 【60歳未満の国民年金加入者】:死亡日の前日において、保険料納付済期間(保険料免除期間を含む)が国民年金加入期間の3分の2以上ある

- 【60歳以上65歳未満の人】:過去に保険料納付済期間(保険料免除期間を含む)が国民年金加入期間の3分の2以上ある(日本国内在住)

- 【65歳以上の人】:過去に保険料納付済期間(保険料免除期間を含む)が25年以上ある

- 【国民保険未加入者】:過去に保険料納付済期間(保険料免除期間を含む)が25年以上ある

※ 保険料納付済期間とは、「国民年金の保険料を支払った期間」のことです。

ただし特例として、亡くなった人が65歳未満だった場合、保険料納付済期間が 3分の2以上でなくとも、死亡日の前々月までの直近1年間に国民年金保険料の未納がなければ受給することができます。(死亡日が2026年3月末日までの特例)

そして、遺族基礎年金の受給対象者は、以下のいずれかの親族となります。

遺族基礎年金の受給対象者

- 子がいる配偶者(年収850万円未満)

- 子(18歳の年度末を経過していない未婚の子)

※ 子が障害年金における障害等級1級または2級だった場合は、20歳未満でももらえます。

※ 受給対象者は、亡くなった人に生計を維持されていた遺族に限ります。

「生計を維持されている」とは、『同居している、もしくは別居中の健康保険の扶養親族である』などの条件を満たし、かつ『年収が850万円未満』であることを言います。

ただし、子のいる配偶者の年収が850万円以上でも、おおむね5年以内に年収が850万円未満となると認められる事由(退職または廃業など)がある方は、遺族基礎年金を受け取ることができます。

もらえる遺族基礎年金の受給額は以下の通りです。(令和4年4月時点)

例えば、子供が3人いる配偶者の場合を考えてみます。

777,800円 + 223,800円 + 223,800円 + 74,600円 = 1300,000円(年額)

これが、受け取れる遺族基礎年金です。

配偶者は月々約10.8万円を受け取ることができるのですね。

また、残された遺族が子供3人のみだった場合はどうでしょうか?

777,800円 + 223,800円 + 74,600円 = 1076,200円(年額)

残された子供は月々約8.9万円を受け取ることができます。

子供がいる家庭において、まさに生命保険の役割を果たしてくれているのが遺族基礎年金の特徴であると言えそうです。

【国民年金】障害基礎年金

最後に「障害基礎年金」について解説していきます。

「障害基礎年金」とは、『国民年金に加入している20歳~65歳までの人』が病気やけがによって生活や仕事などが制限されるようになった場合に、現役世代の方も含めて受け取ることができる年金のことです。

受給要件に関しては、”20歳以上60歳未満の人”か”60歳以上65歳未満の人”かで要件が若干異なりますので、それぞれ説明していきます。

まず、”20歳以上60歳未満の人”が障害基礎年金を受け取るには、以下に示す3つの受給要件をすべて満たす必要があります。

障害基礎年金の受給要件

- 国民年金加入期間(20歳以上60歳未満)に障害の原因となった病気やけがの初診日があること

- 障害認定日に障害状態(1級または2級)であること

- 初診日の前日に、保険料納付済期間(保険料免除期間を含む)が国民年金加入期間の3分の2以上あること

※ 保険料納付済期間とは、「国民年金の保険料を支払った期間」のことです。

「障害認定日」とは、その障害の原因となった病気やけがについての初診日から1年6カ月を過ぎた日のことです。

ただし、20歳前の年金制度に加入していない期間に初診日があり、20歳を過ぎてから障害認定日を迎えた人は、国民年金が未納付でも受給要件を満たします。

また、65歳未満の人の特例として、令和8年4月1日前に初診日のある障害については、初診日がある月の前々月までの直近1年間に保険料の未納がなければ「保険料納付済期間が3分の2以上ない」人でもよいとされています。

次に、”60歳以上65歳未満の人”の受給要件について説明します。

”60歳以上65歳未満の人”が障害基礎年金を受け取るには、以下に示す3つの受給要件をすべて満たす必要があります。

障害基礎年金の受給要件

- 60歳以上65歳未満の期間に障害の原因となった病気やけがの初診日があること

- 障害認定日に障害状態(1級または2級)であること

- 60歳になるまでに、保険料納付済期間(保険料免除期間を含む)が国民年金加入期間の3分の2以上あること

※ 保険料納付済期間とは、「国民年金の保険料を支払った期間」のことです。

65歳未満の人の特例として、令和8年4月1日前に初診日のある障害については、60歳前までの被保険者期間の内の直近1年間に保険料の未納がなければ「保険料納付済期間が3分の2以上ない」人でもよいとされています。

では、もらえる障害基礎年金はいくらでしょうか?

もらえる金額は、障害の程度(1級または2級)によって異なるため、詳しく説明していきます。

障害の程度(1級または2級)については、以下に示す表の通りです。

| 等級 | 障害の程度 |

| 1級 | 他人の介助を受けなければ日常生活のことがほとんどできないほどの障害 |

| 2級 | 必ずしも他人の助けを借りる必要はなくても、日常生活は極めて困難で、労働によって収入を得ることができないほどの障害 |

もらえる障害基礎年金の受給額(年額)は以下の通りです。(令和4年4月時点)

子とは、障害認定を受けた人に生計を維持されている、18歳の年度末を経過していない未婚の子のことです。

ただし、子が障害年金における障害等級1級または2級だった場合は、20歳未満までは子の加算額(223,800円)が加算されます。

では、具体的にもらえる障害基礎年金について考えてみます。

例えば、子供が3人おり、国民年金加入者の障害状態が2級だった場合を考えてみましょう。

777,800円 + 223,800円 + 223,800円 + 74,600円 = 1300,000円(年額)

これが、もらえる障害基礎年金です。

障害認定を受けた人は月々約10.8万円をもらえるのですね。

以上で「国民年金」についての解説を終わります。

次の章では「厚生年金」について詳しく解説していきます。

【厚生年金】

【厚生年金】とは?

厚生年金とは、会社員や公務員が加入する年金のことで、厚生年金加入者(被保険者)は65歳になると「老齢厚生年金」を受給することができるようになります。

納める「厚生年金保険料」は、標準報酬月額に保険料率を乗じて(かけて)計算されます。

令和4年度時点の保険料率は、18.3%です。(参考:協会けんぽ「令和4年度保険料額表」)

納める厚生年金保険料

- 「厚生年金保険料」 =『標準報酬月額』 × 18.3%

- 『標準報酬月額』:その年の4月、5月、6月の3カ月間に支払われた報酬(給与など)の平均額

標準報酬月額とは、その年の4月、5月、6月の3カ月間に支払われた報酬(給与など)の平均額のことです。

この報酬には、給与の他に役付け手当や通勤手当、残業手当といった手当も含まれます。

話が少しずれますが、標準報酬月額には昇給や降給、あるいは産前産後や育休明けなどで報酬に大きな変動があると、標準報酬月額が変更されるようなルールがあります。

詳しく知りたい方は、こちらの記事でわかりやすくまとめられていますのでぜひご覧ください。

では、話を戻します。

例として、4~6月の報酬が平均25万円の会社員の場合の厚生年金保険料を計算してみましょう。

結果は【 250,000 × 0.183 = 45,750円 】(月額)となります。

45,750円のうち半分は会社が支払ってくれるので、この会社員が毎月支払う厚生年金保険料は22,875円ですね。

さらに言うと、ボーナス(年3回以内の賞与)に対しても給与と同じように厚生年金保険料がかかってきます。

納めるべき賞与の厚生年金保険料は、 1,000円未満を切り捨てた賞与額に保険料率18.3%をかけて計算されます。

例えば、夏のボーナス(賞与)が850,000円だった場合、厚生年金保険料は【 850,000 × 0.183 = 155,550円 】 となります。

155,550円のうち半分は会社が支払ってくれるので、この会社員が支払う保険料は77,775円ですね。

では、将来もらえる「老齢厚生年金」の金額はいくらになるのでしょうか?

もらえる老齢厚生年金の計算式は、以下の通りです。

【平成15年3月以前に厚生年金に加入した方について】

『報酬比例部分』の計算式は、以下のようになります。

『報酬比例部分』= A + B

A ={(平成15年3月までのボーナスを含まない平均年収/12)× 7.125/1,000 × 平成15年3月までの厚生年金加入月数 }

B ={(平成15年4月以降のボーナスを含む平均年収/12)× 5.481/1,000 × 平成15年4月以降の厚生年金加入月数 }

老齢厚生年金における「加給年金」とは、厚生年金の加入期間が20年以上ある方が、65歳になる際に『65歳未満の配偶者』、あるいは『18歳未満の子供』がいる場合に加算される年金のことです。

ここでの配偶者と子供は、『加入者に生計を維持されている配偶者と子供』です。

「生計を維持されている」とは、『同居している、もしくは別居中の健康保険の扶養親族である』などの条件を満たし、かつ『年収が850万円未満』であることを言います。

もらえる老齢厚生年金の具体例については、【厚生年金】老齢厚生年金 の節で紹介します。

【厚生年金】3つの受給タイミング

厚生年金には、3つの受給タイミングがあります。

65歳以上でもらうことができる「老齢厚生年金」、年齢に関わらずもらうことができる「遺族厚生年金」と「障害厚生年金」の3つですね。

「老齢基礎年金」「遺族基礎年金」「障害基礎年金」についてそれぞれ解説していきます。

【厚生年金】老齢厚生年金

「老齢厚生年金」とは、会社員や公務員などの厚生年金に加入していた人(被保険者)が65歳以上で受け取ることができる年金です。

老齢厚生年金をもらうためには、以下の3つの受給要件をすべて満たす必要があります。

老齢厚生年金の受給要件

- 65歳以上(繰上げ受給、もしくは繰下げ受給が可能)

- 厚生年金の加入期間が1ヵ月以上ある人

- 国民年金の保険料納付済期間(保険料免除期間などを含む)が10年以上ある人

※ 保険料納付済期間とは、「国民年金の保険料を支払った期間」のことです。

もらえる老齢厚生年金の計算式は、「【厚生年金】とは?」の節でも説明していますが、以下の通りです。

【平成15年3月以前に厚生年金に加入した方について】

『報酬比例部分』の計算式は、以下のようになります。

『報酬比例部分』= A + B

A ={(平成15年3月までのボーナスを含まない平均年収/12)× 7.125/1,000 × 平成15年3月までの厚生年金加入月数 }

B ={(平成15年4月以降のボーナスを含む平均年収/12)× 5.481/1,000 × 平成15年4月以降の厚生年金加入月数 }

老齢厚生年金における「加給年金」とは、厚生年金の加入期間が20年以上ある人が、65歳になる際に『65歳未満の配偶者』、あるいは『18歳未満の子供』がいる場合に加算される年金のことです。

ここでの配偶者と子供は、『加入者に生計を維持されている配偶者と子供』です。

「生計を維持されている」とは、『同居している、もしくは別居中の健康保険の扶養親族である』などの条件を満たし、かつ『年収が850万円未満』であることを言います。

では、いくつか具体例をあげましょう。

平均年収400万円(内訳:月収25万円、ボーナス100万円)で勤続年数40年(480ヵ月)の場合を考えます。

{(300万円/12)× 7.125/1,000 × 240ヵ月 }+{(400万円/12)× 5.481/1,000 × 240ヵ月 }= 865,980円(年額)

これが、もらえる報酬比例部分です。

配偶者(専業主婦)が65歳未満の場合、『①報酬比例部分』+『②加給年金』+『③夫の老齢基礎年金(満額支給)』がもらえる年金額となります。

①865,980円 + ②390,500円 + ③777,800円 = 2,034,280円(年額)

二人暮らしで月々約17万円がもらえるのですね。

では、配偶者(専業主婦)が65歳以上の場合はどうでしょうか?

この場合は、『①報酬比例部分』+『②老齢基礎年金(満額支給)× 2』がもらえる年金額となります。

①865,980円 + ②777,800円 × 2 = 2,421,580円(年額)

二人暮らしで月々約20万円をもらうことができるのですね。

【厚生年金】遺族厚生年金

「遺族厚生年金」とは、厚生年金に加入している人(または過去に加入していた人)が亡くなったとき、その人に生計を維持されていた遺族がもらえる年金のことです。

遺族厚生年金をもらうためには、『亡くなった人』が以下の1~5の要件のいずれかを満たし、かつ『その人の遺族』である必要があります。

まず、亡くなった人が満たすべき要件は以下の1~5のいずれかです。

亡くなった人が満たすべき要件

- 【厚生年金加入期間中に死亡した人】:死亡日の前日において、保険料納付済期間(保険料免除期間を含む)が国民年金加入期間の3分の2以上ある

- 【厚生年金加入期間中に初診日がある病気やけがが原因で初診日から5年以内に死亡した人】:死亡日の前日において、保険料納付済期間(保険料免除期間を含む)が国民年金加入期間の3分の2以上ある

- 【1級・2級の障害厚生年金を受給中に死亡した人】:特に要件無し

- 【65歳以上で死亡した人】:過去に国民年金保険料納付済期間(保険料免除期間を含む)が25年以上ある

- 【厚生年金未加入で死亡した人】:過去に国民年金保険料納付済期間(保険料免除期間を含む)が25年以上ある

※ 保険料納付済期間とは、「国民年金の保険料を支払った期間」のことです。

ただし特例として、亡くなった人が65歳未満だった場合、保険料納付済期間が 3分の2以上でなくとも、死亡日の前々月までの直近1年間に国民年金保険料の未納がなければ受給することができます。(死亡日が2026年3月末日までの特例)

なお、上記の亡くなった人が満たすべき1、2、3の要件を「短期要件」と呼び、上記4、5の要件を「長期要件」と呼びます。

短期要件を満たす人か長期要件を満たす人かでもらえる報酬比例部分の計算方法が異なるため、絶対に覚えておきましょう。

短期要件・長期要件とは?

【短期要件】:上記1、2、3の要件を満たす

【長期要件】:上記4、5の要件を満たす

簡単に言うと、「短期要件を満たす人」とは『"現在"会社員や公務員である人』、「長期要件を満たす人」とは『"過去"に会社員や公務員だった人』のことですね。

そして、遺族厚生年金の受給対象者は、亡くなった人に生計を維持されていた以下のいずれかの親族になります。

遺族厚生年金の受給対象者

- 妻(年収850万円未満)

- 子、孫(18歳の年度末を経過していない未婚の子、孫)

- 55歳以上の夫、父母、祖父母

※ 子、孫が障害年金における障害等級1級または2級だった場合は、20歳未満でももらえます。

※ 受給対象者は、死亡した方に生計を維持されていた遺族に限ります。

「生計を維持されている」とは、『同居している、あるいは別居中ならば健康保険の扶養親族である』などの条件を満たし、かつ『年収が850万円未満』であることを言います。

ただし、妻の年収が850万円以上でも、おおむね5年以内に年収が850万円未満となると認められる事由(退職または廃業など)がある方は、遺族厚生年金を受け取ることができます。

また、遺族厚生年金は亡くなった人に生計を維持されていた遺族のうち、最も優先順位の高い方が受け取ることになります。

優先順位は、一番高い方から順に「子のある妻」「子のある55歳以上の夫」「子」「子のない妻」「子のない55歳以上の夫」「55歳以上の父母」「孫」「55歳以上の祖父母」となります。(参考:遺族厚生年金の受給要件・対象者・年金額)

もらえる遺族厚生年金は、以下の通りです。

【平成15年3月以前に厚生年金に加入した方について】

『報酬比例部分』の計算式は、以下のようになります。

『報酬比例部分』= A + B

A = {(平成15年3月までのボーナスを含まない平均年収/12)× 7.125/1,000 × 平成15年3月までの厚生年金加入月数 }

B = {(平成15年4月以降のボーナスを含む平均年収/12)× 5.481/1,000 × 平成15年4月以降の厚生年金加入月数 }

ただし、妻が「遺族厚生年金」を受け取る権利を得たとき、妻の年齢や子供の有無によって受給期間が異なることには注意する必要があります。

詳細は以下の表の通りです。

| 妻の年齢 | 子の有無 | 受給期間 |

| 30歳未満 | あり | 一生涯 |

| なし | 5年間 | |

| 30歳以上 | 子供の有無は関係なし | 一生涯 |

※ 子とは18歳の年度末を経過していない未婚の子(障害年金における障害等級1級または2級だった場合は20歳未満)のことです。

30歳未満の子供のいない妻は、受給期間が5年の有期年金となっています。

これは、30歳未満ならまだまだ働けるとみなされているからのようですね。

さて、もらえる遺族厚生年金についていくつか具体例を紹介しましょう。

例えば、22歳に入社して現在32歳(勤続年数10年の厚生年金加入者)、平均年収が400万円の人の場合を考えます。

{(400万/12)× 5.481/1000 × 300 } × 3/4 = 411,075円(年額)

これが、もらえる遺族厚生年金です。

もう二つほど例を示します。

22歳に入社して現在52歳(勤続年数30年の厚生年金加入者)、平均年収が500万円(内訳:月収30万円、ボーナス140万円)の人の場合を計算してみます。

{(360万円/12)× 7.125/1,000 × 240ヵ月 }× 3/4 +{(500万円/12)× 5.481/1,000 × 120ヵ月 }× 3/4 = 590,287円(年額)

これが、もらえる遺族厚生年金ですね。

最後は、22歳に入社して65歳で定年退職、現在66歳(勤続年数43年だった厚生年金受給者)、平均年収が500万円(内訳:月収30万円、ボーナス140万円)の人の場合を計算してみましょう。

{(360万円/12)× 7.125/1,000 × 240ヵ月 }× 3/4 +{(500万円/12)× 5.481/1,000 × 276ヵ月 }× 3/4 = 857,486円(年額)

これが、もらえる遺族厚生年金となります。

さらに遺族厚生年金には、報酬比例部分に上乗せして受け取れる「中高齢寡婦加算」というものがあります。

「中高齢寡婦加算」とは、夫を亡くした妻(寡婦)が老齢基礎年金をもらえるようになるまでの間、遺族厚生年金に上乗せして受け取れるものです。

「中高齢寡婦加算」の受給対象者は、以下のいずれかの妻です。

中高齢寡婦加算の受給対象者

- 40歳以上65歳未満の子のない妻

- 遺族厚生年金と遺族基礎年金を受けていた子のある妻が、子が18歳に達する年度の3月31日に到達したため、遺族基礎年金を受給できなくなった40歳~65歳の期間

※【長期要件を満たしている夫が死亡した場合】中高齢寡婦加算を受け取るためには、夫の厚生年金加入期間が20年以上必要

長期要件を満たしている人とは、『65歳以上で過去に国民年金保険料納付済期間(保険料免除期間を含む)が25年以上ある人』または『厚生年金未加入者で過去に国民年金保険料納付済期間(保険料免除期間を含む)が25年以上ある人』のことです。

簡単に言うと、「長期要件を満たしている人」とは『"過去"に会社員や公務員だった人』のことですね。

もらえる中高齢寡婦加算は、以下の通りです。

以上で遺族厚生年金についての説明を終わります。

【厚生年金】障害厚生年金

「障害厚生年金」とは、病気やけがによって生活や仕事などが制限されるようになった場合に、現役世代の方も含めて受け取ることができる年金のことです。

障害厚生年金をもらうためには、以下の3つの受給要件をすべて満たす必要があります。

障害厚生年金の受給要件

- 厚生年金の加入期間中に障害の原因となった病気やけがの初診日があること

- 障害認定日に障害状態(1級から3級)であること

- 初診日の前日に、保険料納付済期間(保険料免除期間を含む)が国民年金加入期間の3分の2以上あること

※ 保険料納付済期間とは、「国民年金の保険料を支払った期間」のことです。

「障害認定日」とは、その障害の原因となった病気やけがについての初診日から1年6カ月を過ぎた日のことです。

65歳未満の人の特例として、令和8年4月1日前に初診日のある障害については、60歳前までの被保険者期間の内の直近1年間に保険料の未納がなければ「保険料納付済期間が3分の2以上ない」人でもよいとされています。

また、障害厚生年金は障害の程度(1~3級)によってもらえる金額が異なります。

障害の程度(1~3級)については、以下に示す表の通りです。

| 等級 | 障害の程度 |

| 1級 | 他人の介助を受けなければ日常生活のことがほとんどできないほどの障害 |

| 2級 | 必ずしも他人の助けを借りる必要はなくても、日常生活は極めて困難で、労働によって収入を得ることができないほどの障害 |

| 3級 | 労働が著しい制限を受ける、または、労働に著しい制限を加えることを必要とするような障害 |

障害基礎年金では障害の等級が1級と2級だけであるのに対して、障害厚生年金では1級から3級まであり、より手厚い保証となっていますね。

もらえる障害厚生年金の受給額(年額)は以下の通りです。

【平成15年3月以前に厚生年金に加入した方について】

『報酬比例部分』の計算式は、以下のようになります。

『報酬比例部分』= A + B

A = {(平成15年3月までのボーナスを含まない平均年収/12)× 7.125/1,000 × 平成15年3月までの厚生年金加入月数 }

B = {(平成15年4月以降のボーナスを含む平均年収/12)× 5.481/1,000 × 平成15年4月以降の厚生年金加入月数 }

障害厚生年金における「加給年金」とは、厚生年金加入者に生計を維持されている『65歳未満の配偶者』がいる場合に加算される年金のことです。

「生計を維持されている」とは、『同居している、あるいは別居中ならば健康保険の扶養親族である』などの条件を満たし、かつ『年収が850万円未満』であることを言います。

では、実際に障害厚生年金がいくらもらえるか計算してみましょう。

例えば、平均年収400万円で妻と子供3人を持つ40歳会社員(勤続18年)が障害2級に認定された場合を考えてみます。

(400万円/12)× 5.481/1,000 × 300 + 223,800 = 771,900円

これが、もらえる障害厚生年金です。

もらえる障害基礎年金の【 777,800 + 223,800 + 223,800 + 74600 = 1,300,000円 】を合わせると、合計で〖 2,071,900円 〗となります。

もし急に障害を負ったとしても、収入がゼロにはならないので少し安心ですね。

以上で 「厚生年金」についての解説を終わります。

厚生年金加入者が死亡した場合、遺族年金はいくらもらえる?

厚生年金加入者である会社員や公務員が死亡した場合、「遺族基礎年金」と「遺族厚生年金」は合わせてどのくらいもらえるのでしょうか?

年収と子供の人数により受取れる遺族年金の金額は異なりますので計算が面倒ですが、分かりやすくまとめられた早見表(オリックス生命保険「遺族年金」)がありましたのでご紹介しておきます。

夫が死亡した場合

※ 上表では、①死亡した夫の厚生年金への加入期間を25年(300月)として計算し、②妻が老齢基礎年金を満額受給するものとして計算しています。

例えば、夫婦と子供が3人の『5人家族』において『月額報酬35万円の夫』が亡くなった場合、妻は「遺族基礎年金+遺族厚生年金」を月額約15.5万円もらえることになります。

あるいは、子供のいない妻で40歳未満であれば「遺族厚生年金」を月額約4.6万円もらえ、子供のいない妻で40~65歳であれば「中高齢寡婦加算」が追加された月額約9.5万円をもらうことができます。

ただし、妻が年収850万円以上だった場合、「遺族基礎年金」と「遺族厚生年金」はもらうことができません。

また、30歳未満の妻は「遺族年金」を5年間しかもらうことができないことには注意してください。

さて、65歳未満の妻が遺族年金をもらえることは分かりましたが、その後65歳になった場合、それ以降のもらえる金額はどうなるのでしょうか?

答えは、妻が過去ずっと専業主婦だった場合、「夫の遺族厚生年金+妻の老齢基礎年金」を生涯にわたり、もらい続けることになります。

上記の表で確認してみると、月額約11.1万円がもらえることが分かりますね。

一方、妻が厚生年金を支払ったことがある場合、65歳以降にもらえる金額が増える可能性があります。

この場合は少し複雑なため、説明していきます。

まず、「妻が65歳以降にもらえる厚生年金」は以下の①~③のなかで最も高い金額になります。

そして、「妻が65歳以降にもらえる厚生年金」(①~③の中で最も高い金額)と「妻の老齢基礎年金」を合計した金額が、「妻が65歳以降にもらえる金額」となります。

例えば、共働き夫婦で『夫の遺族厚生年金 60万円』『妻の老齢厚生年金 90万円』の場合、最も高い金額は②の【 90万円 】となります。

このとき、もらえる「老齢厚生年金」はすべて課税対象です。

妻が「老齢基礎年金 777,800円」を満額もらえると仮定すると、65歳以降にもらえる年金は合計で以下のようになります。

900,000円 + 777,800円 = 1,677,800円(年額)

これがもらえる年金の合計額です。

月額では約13.9万円となります。

これを一生涯にわたって受け取ることができるのですね。

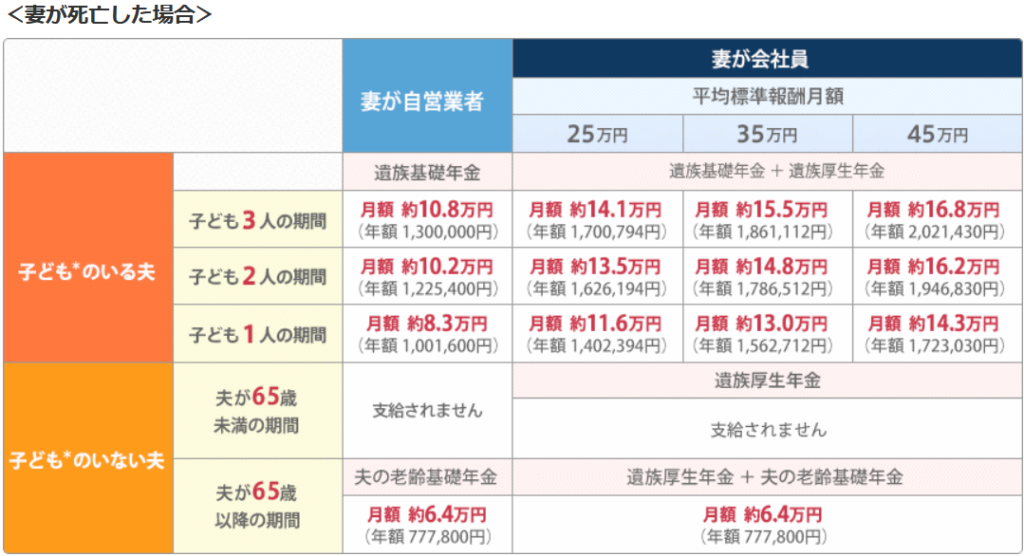

次に、「妻が死亡した場合、夫はいくらもらえるか?」について考えてみたいと思います。

妻が死亡した場合

※ 妻死亡時に55歳以上の夫には遺族厚生年金の受給権が発生することがありますが、ここでは考慮していません。

例えば、夫婦と子供が3人の『5人家族』において『月額報酬35万円の妻』が亡くなった場合、夫は「遺族基礎年金」を受け取り、子供が「遺族厚生年金」を受け取ることになりますので、合計で月額約15.5万円もらえることになります。

一方、子供のいない夫婦2人世帯において『月額報酬35万円の妻』が亡くなった場合はどうでしょうか?

上表では「支給されません」と書かれていますが、実際には妻が亡くなったときに『夫が55歳以上』であれば、遺族厚生年金を『60歳以降』に受け取ることができます。

もらえる金額は、『月額報酬25万円の妻』が亡くなった場合は月額約3.3万円、『月額報酬35万円の妻』が亡くなった場合は月額約4.6万円、『月額報酬45万円の妻』が亡くなった場合は月額約6.0万円となります。

65歳以上で夫が亡くなった場合、遺族厚生年金はいくらもらえる?

65歳以上で夫が亡くなった場合、「遺族厚生年金」はどのくらいもらえるのでしょうか?

これに関してはさまざまなパターンが考えれますが、今回は次の2通りのパターンを想定して考えていきます。

『夫が会社員を65歳で定年退職、妻が過去ずっと専業主婦だった世帯』『共働きだった夫婦が二人とも定年退職している世帯』の2パターンです。

では、それぞれパターン別に説明していきます。

『夫が会社員を65歳で定年退職、妻がずっと専業主婦だった世帯』

『夫が会社員で、妻が専業主婦の世帯』において夫が死亡した場合、妻がもらえる「遺族厚生年金」は以下の通りになります。

例えば、『夫がもらっていた老齢厚生年金』が90万円だった場合、妻がもらえる「遺族厚生年金」は【 900,000 × 3/4 = 675,000円 】(年額)となります。

このとき、もらえる「遺族厚生年金」はすべて非課税です。

妻が「老齢基礎年金 777,800円」を満額もらえると仮定すると、65歳以降にもらえる年金の合計は以下のようになります。

657,000円 + 777,800円 = 1,434,800円(年額)

月額では約11.9万円となり、これを一生涯にわたって受け取ることができるのですね。

『共働きだった夫婦が二人とも65歳で定年退職している世帯』

このパターンは少し複雑です。

『共働きだった夫婦が二人とも65歳で定年退職している世帯』において夫が死亡した場合、「妻が65歳以降にもらえる厚生年金」は以下の①~③のなかで最も高い金額になります。

例えば、夫の遺族厚生年金が60万円、妻の老齢厚生年金が50万円の場合、最も高い金額は③の【 600,000円 × 2/3 + 500,000 × 1/2 = 650,000円 】となります。

ちなみに、この場合の受け取り方は、『妻の老齢厚生年金 50万円』(課税)+『夫の遺族厚生年金 15万円』(非課税)として受け取ります。

妻が「老齢基礎年金 777,800円」を満額もらえると仮定すると、65歳以降にもらえる年金は合計で以下のようになります。

650,000円 + 777,800円 = 1,427,800円

これが、もらえる年金の合計額です。

月々約11.9万円を一生涯もらい続けることができるのですね。

もうひとつ例を示します。

夫の遺族厚生年金が50万円、妻の老齢厚生年金が90万円の場合、最も高い金額は②の【 900,000円 】となります。

この場合の受け取り方は、『妻の老齢厚生年金 90万円』(課税)+『夫の遺族厚生年金 0円』(非課税)として受け取ります。

妻が「老齢基礎年金 777,800円」を満額もらえると仮定すると、65歳以降にもらえる年金は合計で以下のようになります。

900,000円 + 777,800円 = 1,677,800円

これが、もらえる年金の合計額です。

月々約13.9万円を一生涯もらい続けることができます。

以上、65歳以上で夫が亡くなった場合にもらえる遺族厚生年金についての説明を終わります。

もらえる年金だけでは生活費が足りない?

ここまで、「年金制度」について例を交えながら、できるだけわかりやすく解説してきました。

読者の方は、年金を「誰が」「いつ」「どのくらい」もらえるかについて理解できたと思います。

しかし、ここでひとつ疑問が思い浮かびます。

それは、『老齢年金だけで、老後における生活費や介護・医療費を賄えるのか?』という疑問です。

あるいは、『遺族年金や障害年金だけで、あなたの生活費や子供の教育費を賄うことができるのか?』というものです。

どうでしょうか?

おそらく、ほとんどの人は年金だけではそれらを賄うことができないと思われます。

ですから、多くの人は『もらえる年金だけでは生活できない場合に備えて、何を準備すれば良いのか?』について、若いうちから考えておかなければなりません。

では、どうしたらよいのでしょうか?

結論を言うと、「老後の備え」に関しては『老後までにコツコツと貯蓄をしながら資産運用』を行い、「ケガや病気による重度障害、あるいは死亡に対する備え」に関しては『貯金や民間保険で賄う』というのがベストな方法となります。

それぞれ説明していきます。

まず「老後」に関しては、iDeCoや企業型DCを活用して、節税をしながらコツコツと老後の資産形成をしていき、老後はその資産を運用しながら切り崩していくスタイルが今考えられるベストな戦略といえるでしょう。

そのための制度として、iDeCo(個人型確定拠出年金)や企業型DC(企業型確定拠出年金)などが用意されています。

これらの制度は、値上がり益が非課税であるだけでなく、毎月の掛金が全額所得控除されます。

iDeCoで老後の資産をつくる方法については、以下の記事で解説していますので良かったらご覧ください。

-

-

【iDeCo】30代が老後資金2,000万円をつくる方法をご紹介!

みなさんは「老後2,000万円問題」をご存知でしょうか? 「老後2,000万円問題」とは、金融庁・金融審議会による市場ワーキング・グループ報告書で発表された試算を発端に物議を醸した問題のことです。 報 ...

続きを見る

一方、「ケガや病気による重度障害・死亡」の場合、十分な資産を形成するのが難しいため、『貯金』と『民間保険』でカバーしなければなりません。

具体的には、『貯金100万円』と『1万円~1.5万円程度の民間保険』があれば、それらに十分対応することができるでしょう。

そのあたりの詳しい話は、以下の記事で解説していますので良かったらご覧ください。

-

-

【公的保険②】健康保険!あなたはどこまで知っていますか?民間保険は必要?などの疑問に答えます!

あなたは「健康保険」や「国民健康保険」などの公的医療保険制度を知っていますか? おそらく、知らない人はほとんどいないでしょう。 日本の公的医療保険制度は、世界的に見てもかなり手厚い制度でとても充実した ...

続きを見る

まとめ

ここまで、公的年金である「国民年金」と「厚生年金」について解説してきました。

日本の公的年金は、『老後の生活における貴重な収入源』であり、現役世代にとって『もしものことがあったときの優秀な保険商品』でもあります。

この充実した年金制度をきちんと理解しておけば、『老後の生活』や『死亡や重度障害を負ったときの家族の生活』を明確にイメージすることができます。

もし、「老後の年金収入額が少なくて、豊かに過ごすことなんてできないよ」と思われた方もあまり心配する必要はありません。

足りない分のお金は、資産運用などで補えばいいのです。

また、年金制度をきちんと理解しておけば、ムダな民間保険にお金を奪われることもなくなります。

年金制度について理解し、『公的年金ではカバーしきれない部分』のみを民間保険で補えばいいのです。

本記事を通して一番伝えたかったことは、年金制度を理解して適切な行動を取れば、『あなた』や『あなたの家族』の人生がより豊かになるということです。

なるべく若いうちに行動を起こし、将来に備えて準備を始めましょう。

実際に行動を起こすと、「自分が思っていたよりもずっと楽に人生を送れる」ということに気づきます。

少しずつでいいのです。

自分のできる限りにおいて行動を起こすことで、あなたの人生をより素晴らしいものにしていくことができます。

素晴らしい未来に向かって、ともに突き進んでいきましょう!

ここまで読んでいただき、本当にありがとうございました。

では、また会いましょう。