あなたは「健康保険」や「国民健康保険」などの公的医療保険制度を知っていますか?

おそらく、知らない人はほとんどいないでしょう。

日本の公的医療保険制度は、世界的に見てもかなり手厚い制度でとても充実した保障内容となっています。

そのため、民間の生命保険に加入する場合、公的医療保険の保障内容をきちんと理解したうえで必要に応じた生命保険を選ぶことで、生命保険料の支払いを安く抑えつつ、安心して生活することができます。

もし、あなたが「健康保険」の被保険者であれば、1世帯当たり月額1万円~1万5千円ほどの保険料で十分な保障内容の生命保険を揃えることができるでしょう。

しかし、生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査 第Ⅰ部」によると、1世帯当たりの生命保険料の月額平均額は3万円とかなり払いすぎている人が多いようです。

なぜ、こんなにも多くの保険料を払ってしまうのでしょうか?

主な理由に、『公的医療保険制度の理解不足』と『無貯金』が考えられます。

公的医療保険制度は内容が分かりにくく、理解するのに時間がかかるため、多くの人が考えることを先送りしてしまうのでしょう。

あるいは、貯金がないことにより、本来入らなくてもよい余計な民間保険に加入せざるを得ない状況にあるのかもしれません。

気持ちは分かります。

ただ、先送りは今すぐにやめなければなりません。

ムダな民間保険に入り続けていると、貯蓄率が下がり、将来のための資産形成に悪影響をもたらすからです。

あなたがもし生命保険料を払いすぎているのなら、できるだけ早急に生命保険の見直しを始めるべきです。

本記事では、皆さんがすぐにでも余計な生命保険の見直しを行えるように「健康保険」についてできるだけ分かりやすく解説しています。

どのような生命保険を選べば良いか、私なりに提案もしています。

本記事を読むことで「健康保険」について理解することができますし、どのような生命保険を選べば良いかについてある程度分かるようになるでしょう。

良い生命保険の選び方が分かれば、無駄に高い生命保険料を支払うこともなくなります。

ぜひ最後まで読んでいただき、日々の生活や資産形成をより豊かで良いものにしていきましょう。

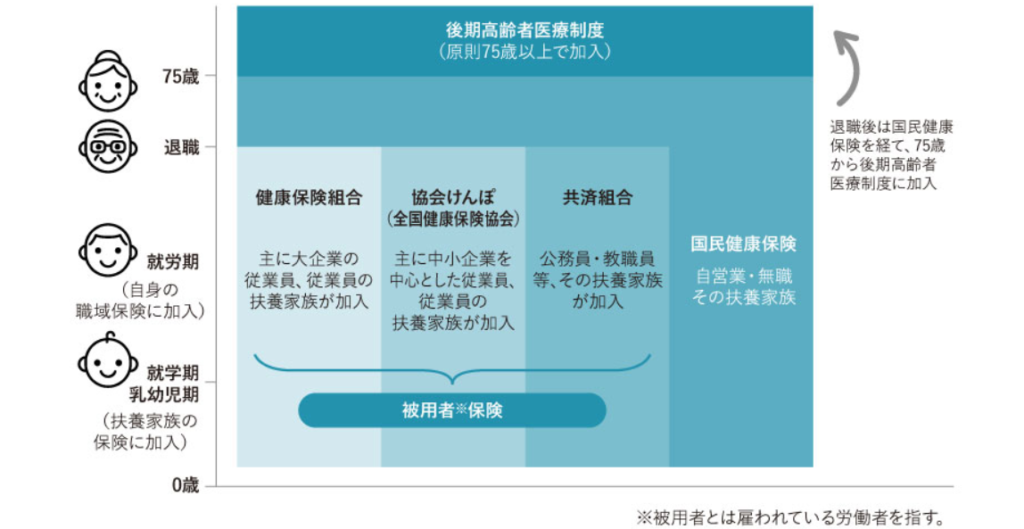

公的医療保険制度とは?

日本では、病気やけが、休業、出産、死亡したときに医療費の一部を公的な機関が負担してくれる「公的医療保険制度」が用意されています。

すべての国民がこの公的医療保険に加入することが義務付けられており、「国民皆保険制度」とも呼ばれています。

そして、私たちが毎月支払っている保険料や事業主、国や地方自治体などの負担によって運用されています。

公的医療保険制度の種類

公的医療保険制度の種類は以下の通りです。

公的医療保険制度の種類

- 健康保険(健康保険組合、協会けんぽなど)

- 国民健康保険

- 後期高齢者医療制度

- 共済組合

加入する公的保険の種類によって『受給要件』や『保障内容』が異なるため、自分がどの公的保険に加入し、どのような保障を受けられるのかを知っておく必要があります。

保障内容を知っておけば、ムダな民間保険に入らずに済みますし、万が一のときの対応もスムーズに行えます。

本記事では、「健康保険(健康保険組合、協会けんぽなど)」に焦点を当てて説明し、民間保険や貯蓄の必要性について考えていきたいと思います。

健康保険とは?

「健康保険」は、民間企業で働く会社員、労働時間などの要件を満たした派遣社員やパート、アルバイトなどの人が加入する公的医療保険です。

加入要件を満たした人は、中小企業で働く従業員を対象とした「協会けんぽ」、中堅企業や大企業で働く従業員を対象とした「健康保険組合(健保組合)」のどちらかに加入することになります。

保障の対象者は、加入者本人(被保険者)とその人に扶養されている家族(被扶養者)です。

被扶養者とは?

年間収入が130万円未満(障害年金や公的年金の受給者は180万円未満)で、主として被保険者に生計を維持されている親族(妻や子供など)のことをいいます。詳しく知りたい方は、協会けんぽ「被扶養者とは?」でご確認ください。

保険料の計算方法

協会けんぽにおける保険料は、被保険者の標準報酬月額(4月~6月の給料の平均)をもとに以下の計算式で算出され、会社と被保険者が折半して支払います。

保険料の計算式

- 「保険料」=『標準報酬月額』× 10.36%

- 『標準報酬月額』:その年の4月、5月、6月の3カ月間に支払われた報酬(給与など)の平均額

扶養されている家族(被扶養者)は保険料を支払う必要がないため、家族の多い世帯にとってはメリットの大きい制度です。

協会けんぽにおける標準報酬月額と保険料は「令和5年度保険料額表」で確認できます。(令和5年度時点)

一方、健康保険組合(健保組合)における標準報酬月額と保険料は、運営している各企業によって異なるため、それぞれのホームページで確認しましょう。

保障内容

健康保険には、「医療費の自己負担2~3割」や「高額療養費制度」、「介護保険制度」、「出産育児一時金」などのほか、「傷病手当金」や「出産手当金」などの給付金もあり、保障内容がかなり充実しています。

| 給付の種類 | 保障内容 | |

| 医療費の自己負担 | 未就学児 | 2割負担 |

| 6歳~69歳まで | 3割負担 | |

| 70歳~74歳まで | 2割負担 | |

| 高額療養費制度 | 支払う医療費が1ヵ月で一定の上限額を超えた場合、超過分の給付を受けられる制度 | |

| 介護保険制度 |

要介護認定または要支援認定を受けた人が介護サービスを受けた場合、窓口負担が原則として1割となる制度 | |

| 出産育児一時金 | 被保険者または被扶養者が出産したときに受け取ることができる一時金(一児につき50万円) | |

| 傷病手当金 | 被保険者が業務外のケガや病気で会社を休み、会社から十分な報酬をもらえない場合に支給される手当金 | |

| 出産手当金 | 被保険者が出産のため会社を休み、その間に給与の支払いを受けなかった場合に支給される手当金 | |

では、保障内容についてそれぞれ説明していきます。

医療費の自己負担

業務外でのケガや病気による医療保険行為を受けたとき、病院やクリニックなどで保険証を提示すると、被保険者とその被扶養者は『医療費の自己負担額が2~3割』となります。

『医療費の自己負担が2~3割』となる医療保険行為の範囲は以下の通りです。

上図を見れば分かりますが、日本ではケガや病気における医療行為のほとんどを自己負担額2~3割で受けることができます。

ただし、入院中の食事代や個室などを希望した際の差額ベッド代などは全額自己負担となりますので注意しましょう。

入院中の食事代に関しては、一般の方は1食につき460円、住民税非課税の方は1食につき210円を上限として支払う必要があります。

差額ベッド代の平均金額は、1人部屋で1日約8,000円、4人部屋で1日約2,500円となっており、入院中に個室を利用してしまうとかなり負担が大きくなります。(参考記事:保険のぜんぶマガジン「差額ベッド代とは?医療費控除の対象になる?平均相場も解説」)

個室の利用希望は、必要なければ極力しないようにしましょう。

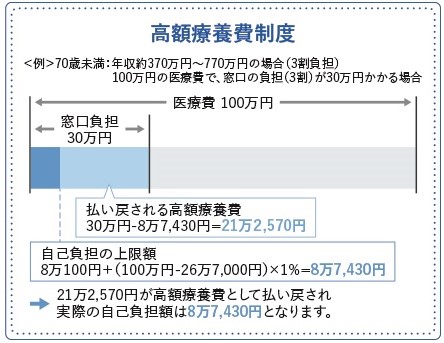

高額療養費制度

高額療養費制度は、病院やクリニックなどの窓口で支払う医療費が1か月で上限額を超えた場合、年齢や所得に応じて、超過された部分が払い戻される制度です。

医療費が高額になることが事前にわかっている場合、『限度額適用認定証』を申請すると1ヵ月分の窓口での支払いが自己負担限度額までとなりますので必ず申請しておきましょう。

なお、『差額ベッド代』や『入院時の食事代の一部負担』、『先進医療の技術料』などは高額療養費制度の対象になりません。

70歳未満の自己負担限度額は、以下の表の通りです。

| 標準報酬月額 | 1ヵ月の上限額 | |

| 83万円以上 |

252,600円 + ( 総医療費※ - 842,000円 ) × 1% 〈 多数該当:140,100円 〉 |

|

| 53万円~79万円 |

167,400円 + ( 総医療費※ - 558,000円 ) × 1% 〈 多数該当:93,000円 〉 |

|

| 28万円~50万円 |

80,100円 + ( 総医療費※ - 267,000円 ) × 1% 〈 多数該当:44,400円 〉 |

|

| 26万円以下 |

57,600円 〈 多数該当:44,400円 〉 |

|

| 住民税非課税者 |

35,400円 〈 多数該当:24,600円 〉 |

|

※ 総医療費とは、保険適用される診察費用の総額(10割)のことです。

また、70~74歳の自己負担限度額は、以下の表の通りです。

| 標準報酬月額 | 1ヵ月の上限額 | |

| 外来(個人ごと) | 外来+入院(世帯) | |

| 83万円以上 |

252,600円 + ( 総医療費※ - 842,000円 ) × 1% 〈 多数該当:140,100円 〉 |

|

| 53万円~79万円 |

167,400円 + ( 総医療費※ - 558,000円 ) × 1% 〈 多数該当:93,000円 〉 |

|

| 28万円~50万円 |

80,100円 + ( 総医療費※ - 267,000円 ) × 1% 〈 多数該当:44,400円 〉 |

|

| 26万円以下 |

18,000円 ( 年間上限144,000円 ) |

57,600円 〈 多数該当:44,400円 〉 |

|

住民税非課税Ⅰ ※1 |

8,000円 | 24,600円 |

|

住民税非課税Ⅱ ※2 |

8,000円 | 15,000円 |

※ 総医療費とは、保険適用される診察費用の総額(10割)のことです。

※1 住民税非課税世帯のことです。

※2 被保険者が住民税非課税でかつ、被保険者とその扶養家族全ての方の収入から必要経費・控除額を除いた後の所得がない場合です。

この制度があることで、大病や大けがにより高額な医療費がかかったとしても安心して治療に専念できるのですね。

70歳未満の自己負担額の計算例

70歳未満の自己負担額の計算例は以下のようになります。

上図は、『標準報酬月額28万円~50万円』の人の自己負担額の上限の例になります。

ご覧のように、医療費が100万円かかった場合、自己負担額の上限は87,430円(1ヵ月)となります。

ただし実際に入院した際は、自己負担上限額87,430円の他に「食事代」「差額ベッド代」「衣類・日用品費」「家族の交通費」などもかかってきます。

ですから、入院時に支払う自己負担費用は多めに想定しておく必要があります。

生命保険文化センターの「リスクに備えるための生活設計」によると、入院日数は平均で約32日、入院時に支払う自己負担費用の総額は平均で約20万円となっています。

結構な金額になりますね。

くわえて、傷病の種類によっては入院日数が長くなったりすると、入院費用が100万円前後かかるなんてことも十分にあり得ます。

ですから、健康なうちに貯金や民間保険の必要性について考え、事前に準備をしておくことがとても重要です。

そのあたりの話は、本記事内の「会社員に民間保険は必要か?」で詳しく説明していますのでご覧ください。

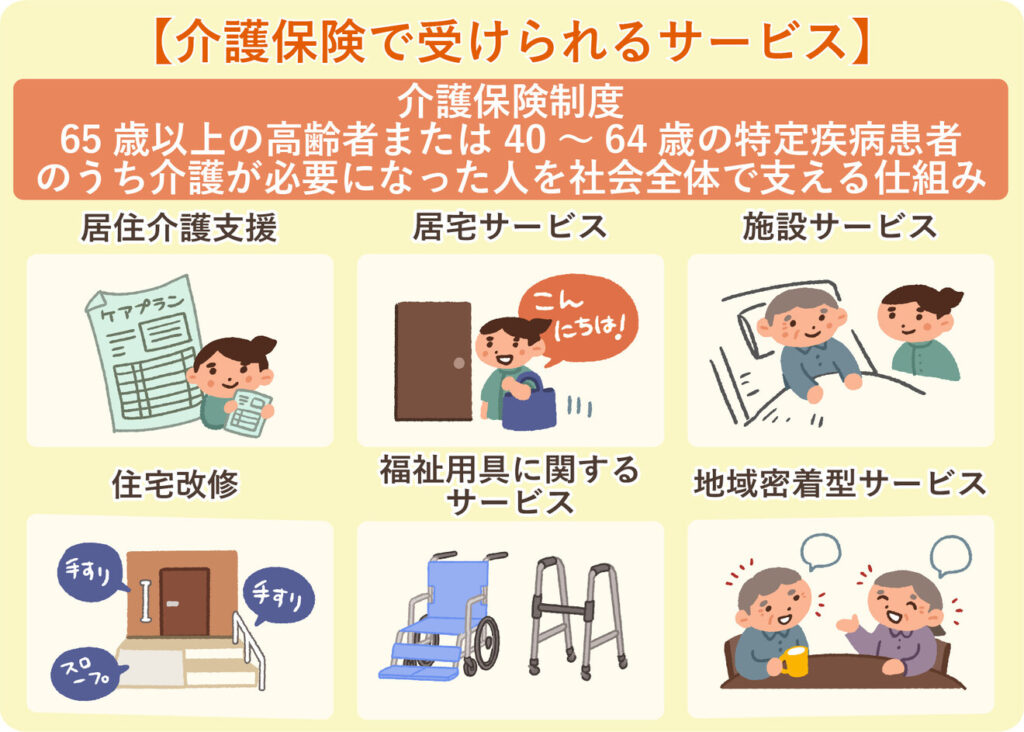

介護保険制度

介護保険制度は、介護保険料を納めている40歳以上の人が要介護・要支援認定を受けることにより、1~3割の自己負担額で介護サービスが受けられる制度です。

介護保険料の計算方法

介護保険料は、被保険者の標準報酬月額(4月~6月の給料の平均)をもとに以下の計算式で算出され、会社と40歳以上の被保険者が折半して支払います。

介護保険料の計算式

- 「介護保険料」=『標準報酬月額』× 1.82%

- 『標準報酬月額』:その年の4月、5月、6月の3カ月間に支払われた報酬(給与など)の平均額

介護サービスを利用するための受給要件

1~3割の自己負担額で介護サービスを利用するための受給要件は以下の通りです。

| 対象者の年齢 | 受給要件 |

| 65歳以上 | 要介護状態・要支援状態であると認定された人 |

| 40~64歳 | 要介護状態・要支援状態でありかつ、それが老化に起因する疾病(特定疾病)によるものである |

特定疾病とは?

40歳~65歳においても発生が認められ、3~6ヶ月以上継続して要介護状態又は要支援状態となる割合が高いと考えられる疾病のことです。特定疾病と認定されている病気は16種あり、こちらで確認できます。

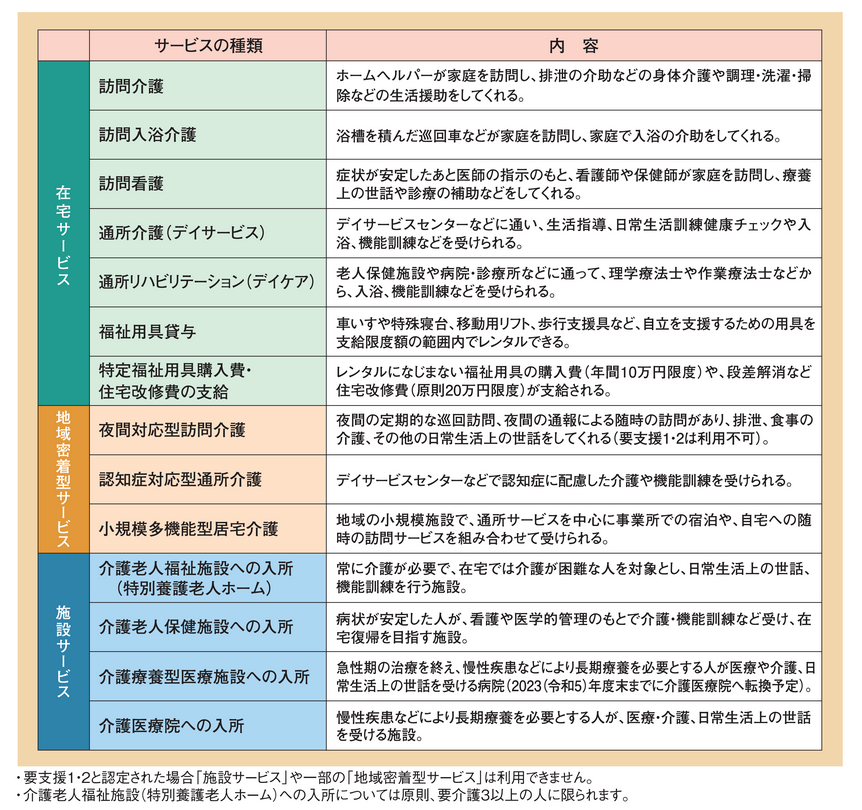

自己負担1~3割で受けられる介護サービスは、以下の図のように数多くあります。

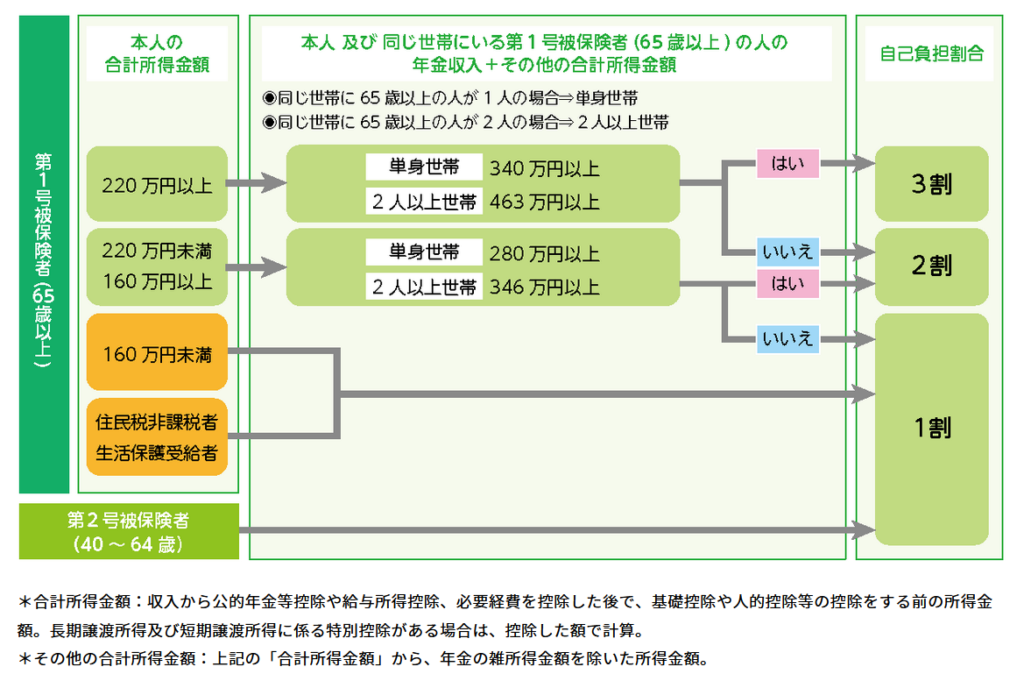

介護サービス利用の際の自己負担割合

また、自己負担割合は、『年齢』と『収入』、『世帯人数』によって以下の図のように決められます。

上図をみると、『40~64歳までの人の自己負担割合』は全員1割負担であり、『65歳以上の人の自己負担割合』は収入と世帯人数により決定されることがわかります。

65歳以上においては、収入が多い人ほど自己負担割合が高くなるように設計されているのですね。

一方、65歳以上の介護保険利用者の『91.8%は1割負担』で、『8.2%は2割・3割負担』となっています。(参考:社会保障審議会 介護保険部会「給付と負担について(参考資料)」令和4年11月28日より)

つまり、ほとんどの人は介護サービスを1割負担で利用することができるというわけです。

日本では、このように国民みんなで支えあう制度が多く、老後の生活を安心して暮らすことができるのですね。

居宅サービスには、1ヵ月の利用限度額がある

話が少し逸れたので戻します。

在宅サービスや地域密着型サービスなどの『居宅サービス』を1~3割負担で利用する場合、1ヵ月の利用限度額が設定されており、以下の表のように介護度別に決められています。

| 介護度 | 利用限度額 | 自己負担額(1割) |

| 要支援1 | 50,320円 | 5,032円 |

| 要支援2 | 105,310円 | 10,531円 |

| 要介護1 | 167,650円 | 16,765円 |

| 要介護2 | 197,050円 | 19,705円 |

| 要介護3 | 270,480円 | 27,048円 |

| 要介護4 | 309,380円 | 30,938円 |

| 要介護5 | 362,170円 | 36,217円 |

この利用限度額を超えて『居宅サービス』を利用することもできますが、超えた分は全額自己負担となります。

例えば、要介護1の人が「訪問介護」や「認知症対応型通所介護」などの居宅サービスを1ヵ月間で180,000円分利用した場合、【 16,765円 + 12,350円 = 29,115円 】が支払う金額です。

ちなみに、在宅での介護は一人当たり平均で月々4.8万円かかる(居宅サービス利用自己負担額+その他費用)と言われています。(参考:生命保険文化センター「介護にはどれくらいの費用・期間がかかる?」)

在宅介護にかかる金額に関しては、この金額を目安にしておくとよいでしょう。

また、要支援や要介護の認定を受けた人やその親族の方は、すぐに「地域包括支援センター」に行き、『居宅サービス』を利用する際の金額面の相談をしておきましょう。

常駐するさまざまな専門家が無料で相談に応じてくれ、自己負担が多くならないような提案もしてくれます。

必ず訪問するようにしましょう。

施設での介護は、月々一人当たり12.2万円

一方、特別養護老人ホーム(要介護3以上の人のみ)などの『施設サービス』を利用する場合、施設や介護度ごとにかかる料金や自己負担額が異なるため、直接施設に訪問するか、資料請求して個別に確認する必要があります。

実際には、施設での介護は一人当たり平均で月々12.2万円かかるようです。(参考:生命保険文化センター「介護にはどれくらいの費用・期間がかかる?」)

施設に入居するとなると、それなりの金額が必要になるのですね。

高齢になるほど要介護認定を受ける確率があがる

さらに言うと、高齢になるほど要介護認定を受ける確率が高くなるうえに、今の若い世代は100歳まで生きる可能性が今より高くなることが予想されます。

生命保険文化センターによると、介護や支援が必要な人の割合は『80~84歳で26.4%』、『85歳以上で59.8%』となっており、80歳以上で爆増していることがわかります。(参考:生命保険文化センター「介護や支援が必要な人の割合はどれくらい?」)

また、野村アセットマネジメント「資産運用研究所レポート『100年人生の歩き方』」によると、100歳以上の高齢者は2047年には50万人を突破し、その2年後の2049年には65万人を超えると予測されています。

ですから、仮に自分自身や配偶者が80歳になった場合、100歳までの20年間、介護費用の自己負担分を払い続けることも想定しておかなければなりません。

もし、あなたや配偶者が要介護状態で80歳~100歳まで過ごす場合、在宅での介護であれば月々平均4.8万円、施設に入っての介護であれば月々平均12.2万円を20年間支払うことになるのですね。

もし特別養護老人ホームに入ることができず、民間の介護付き有料老人ホームに入居するとなるとさらに高額になります。

例えば、私が住む福岡県の介護付き有料老人ホームの相場は、入居一時金の平均値が約250万円、月額利用料の平均値が14.9万円となっています。(参考:みんなの介護「福岡県の介護付き有料老人ホーム」)

全国の介護付き有料老人ホームの相場は、入居一時金の平均値が約350万円、月額利用料の平均値が約23万円です。(参考:みんなの介護「福岡県の介護付き有料老人ホーム」)

特別養護老人ホームに入居できなかった場合、年金だけでは『介護・医療費』などを賄えない可能性が高いため、できる限り若い頃から介護用の資金を準備しておかなければなりません。

では、どのくらい資金を準備すればいい?

では、どのくらいの資金を準備すればいいのでしょうか?

インフレや社会情勢の変化、もらえる年金受給額などにより準備すべき金額は変わりますが、おおよその目安は「80歳までに2,000万円の金融資産(1人分)」をつくることを目標にするとよいでしょう。

年金を受け取りながら、2,000万円を年利4%で運用しつつ取り崩していくことで、もし80~100歳までの要介護状態になったとしても余裕をもって乗り切ることができます。

ちなみに、年利4%で運用しながら取り崩した場合、20年間の期間に月々12万円(税引前)の収入を得ることができます。

2,000万円の金融資産と聞くと難しいように思えるかもしれませんが、時間を味方につければ意外と簡単につくることができますよ。

iDeCoで老後の資産をつくる方法について、以下の記事で解説していますので良かったらご覧ください。

-

-

【iDeCo】30代が老後資金2,000万円をつくる方法をご紹介!

みなさんは「老後2,000万円問題」をご存知でしょうか? 「老後2,000万円問題」とは、金融庁・金融審議会による市場ワーキング・グループ報告書で発表された試算を発端に物議を醸した問題のことです。 報 ...

続きを見る

介護用の資金は、できるだけ若いうちから準備しておくことが重要です。

先送りせず、今から準備を始めておきましょう。

出産育児一時金

出産育児一時金は、健康保険の被保険者またはその被扶養者が出産した場合、1児につき50万円が支給される制度です。

加入者本人(被保険者)が出産したときは「出産育児一時金」、被扶養者が出産したときは「家族出産育児一時金」という名目で支給されます。

ただし、産科医療補償制度に加入されていない医療機関等で出産された場合は48.8万円となります。

産科医療補償制度

『産科医療補償制度』とは、お産をしたときになんらかの理由で重度脳性麻痺となった赤ちゃんとそのご家族のことを考えた補償制度です。詳しくはこちらをご覧ください。

なお、『直接支払制度』を利用する場合、協会けんぽや健保組合が出産育児一時金を医療機関等に直接支払うことになりますので、利用者は残りの不足金額を出産後に病院に支払うことになります。

ちなみに、入院・分娩費用などの『出産にかかる費用』は全国平均で1人当たり約46.0万円(参考:生命保険文化センター「出産にかかる費用はどれくらい?」)、『妊婦検診などの自己負担額』は2.5~7万円とされています。

また、帝王切開による出産を行った場合や切迫早産の場合、高額療養費制度の対象となりますが、追加で+10万円程度の出費が想定されます。

ですから、出産を検討されている方は子供1人の出産につき10万円程度の貯金を準備しておきましょう。

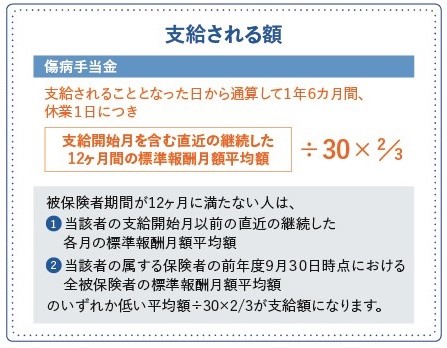

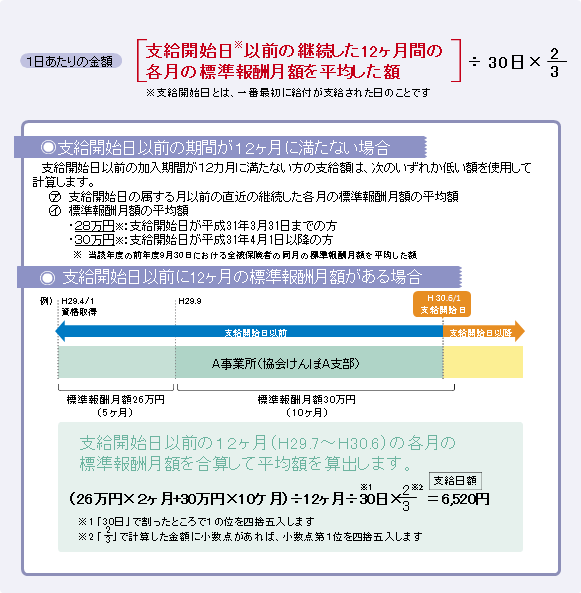

傷病手当金

傷病手当金は、被保険者が業務外の病気やケガのために会社を休み、事業主から十分な報酬が受けられない場合に支給される給付金です。

病気やケガの療養のため仕事を休んだ日から連続して3日間(待期)の後、4日目以降の仕事に就けなかった日に対して支給されます。

ただし、業務上でのケガや病気により会社を休む場合は、「労災保険」の給付(給与の80%が支給される)対象となるため、傷病手当金は支給されません。

また、被扶養者は傷病手当金の対象外です。

支給される額は以下の通りです。

例えば、標準報酬月額が26万円だった場合、傷病手当金は1日につき【 260,000円 ÷ 30日 × 2/3 = 5,777円 】を最大1年半の間もらえることになります。

かなり手厚い保障ですね。

しかし中には、傷病手当金を支給されたとしても、生活費が足りなくなってしまうという人も少なくないでしょう。

特に、子供の教育費がかかる人や住宅ローンの支払いがまだ残っている人などは、職場復帰が遅くなればなるほど家計が厳しくなっていきます。

そのような人は、日ごろから家計簿などで1ヵ月の生活費を把握し、働けない状態において不足するであろうお金を健康な状態のときに貯蓄しておく必要があります。

もし現段階で貯金がなく、民間保険を利用しなければならない場合は、『医療保険』や『就業不能保険』を検討するとよいでしょう。

民間保険の必要性については、本記事内「会社員に民間保険は必要か?」で詳しく解説していますので良かったらご覧ください。

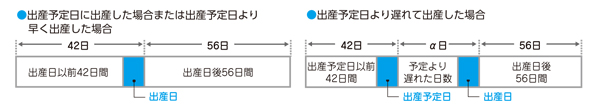

出産手当金

出産により休職、欠勤した期間において、給与の一部または全部が支給されない場合に支給される給付金です。

出産の日以前42日(多胎妊娠の場合98日)から出産の翌日以後56日目までの『最大98日間』の範囲内で、「出産手当金」が支給されます。

なお、出産が予定日より遅れた場合、その遅れた期間(α日)についても出産手当金が支給されます。

その場合、『最大98日+α』の範囲内で「出産手当金」が支給されるのですね。

ただし、被扶養者は出産手当金の対象外となりますので注意しましょう。

支給される額は以下の通りです。

例えば、標準報酬月額が26万円だった場合、出産手当金は1日につき【 260,000円 ÷ 30日 × 2/3 = 5,777円 】を「最大98日+α の期間」もらえることになります。

傷病手当金と同じく、かなり手厚い保障ですね。

出産を予定している方は、生活費が不足する場合に備えて「おおよそ給料の1ヵ月分を貯蓄」しておけば、産前産後の生活に十分に対応できるでしょう。

会社員に民間保険は必要か?

ここまで、健康保険についてできるだけ詳しく解説してきました。

最後に、次の3つのパターンにおける「民間保険や貯金の必要性」について考えてみたいと思います。

3つのパターン

- ケガや病気で入院・通院したときに備える

- 【61日以上】職場復帰できない場合の収入減少に備える

- 一家の大黒柱が死亡したときに備える

まず、「①ケガや病気で入院・通院したとき」の民間保険や貯金の必要性について考えてみましょう。

①ケガや病気で入院・通院したときに備える

結論から言いますが、『入院時の自己負担費用のための貯金100万円』と『2ヵ月分の家族の生活費』が準備できれば、民間保険に入る必要はありません。

なぜそう言えるのか説明していきます。

まず、ケガや病気をした場合、被保険者はほどんどの医療保険行為を自己負担額2~3割で受けることができます。

さらに、高額療養費制度により1ヵ月にかかる医療費には上限が設定されるため、たとえ長期の入院になったとしても一定の上限額以下の医療費を支払うだけで済みます。

ただし実際の入院では、この上限額のほかに「食事代」「差額ベッド代」「衣類・日用品費」「家族の交通費」などの費用もかかるため、最終的な入院費の総額が高額になることに注意する必要があります。

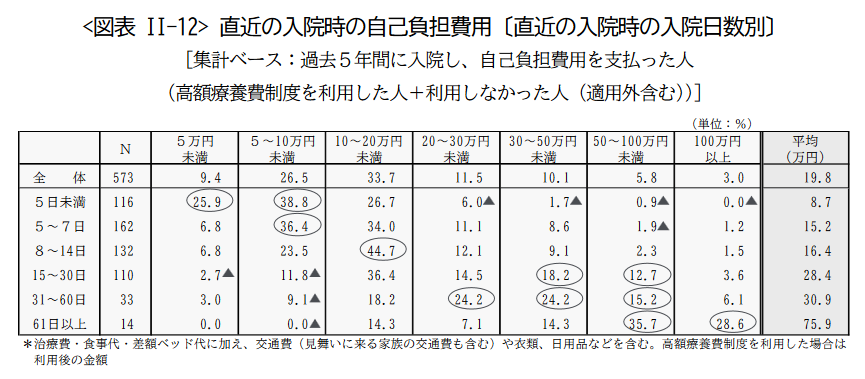

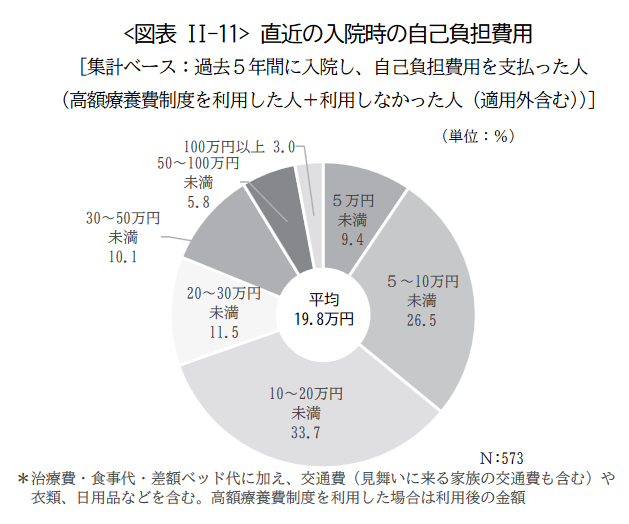

生命保険文化センター「2022(令和4)年度 生活保障に関する調査 第二章」(以下、調査書と呼びます)によると、入院時に支払う自己負担額は以下の図のようになります。

上図を見ると、「入院した人の97%は自己負担費用100万円未満」であることがわかります。

そして、「自己負担額が100万円」を超えるのは『61日以上の長期入院になった場合』に多いことも見て取れます。

つまり、ほとんどの人が入院日数60日以内で退院でき、入院時の自己負担費用100万円を超えることは稀であるということです。

ですから、ケガや病気での入院の備えとしては、ほとんどの場合、『入院時の自己負担費用のための貯金100万円』と『2ヵ月分の家族の生活費』を準備しておけば十分に対応できるというわけですね。

実際には、入院中は傷病手当金がもらえますので、『2ヵ月分の家族の生活費』に関しては【 "2ヵ月分の家族の生活費" から "2か月分の傷病手当金" を引いた金額 】を準備しておけばよいでしょう。

もし、「まだ貯金がない」という人は、とりあえず民間保険に加入しておき、必要金額が貯まり次第解約するという方法もあります。

ちなみに、勤務先の団体割引のある生命保険に加入できる場合は、保険料が安くなるケースが多いため、一度会社に確認してみましょう。

また、万が一に備えて先進医療を利用する選択肢を用意しておきたい人は、先進医療特約付きの医療保険に加入しても良いと思います。

30代であれば、『先進医療特約付き・入院給付金5,000円(60日間)の医療保険』に1,200円~2,000円くらいの金額で加入することができます。

そのときの自分の貯蓄状況にあわせて、適宜対応していきましょう。

②【61日以上】職場復帰できない場合の収入減少に備える

前節では、ほとんどの人が入院日数60日以内で退院でき、入院時の自己負担費用100万円を超えることは稀であると説明しました。

とはいえ、2ヵ月を超える長期入院や職場からの長期離脱はあり得ない話ではありません。

ケガにより重度の障害を負ったとき、統合失調症や気分障害(躁うつ病)になった場合などは入院期間が2ヵ月を超える可能性が高くなるだけでなく、元の職場への復帰が難しくなることも考えられます。

入院も長くなりますから、家族の生活費が不足したり、自己負担費用が100万円を超えることも十分に考えられます。

もし、そのような状態に陥ってしまったら、家族の生活が危機的状況に陥ることもあり得ます。

できるだけ、そのようなリスクは排除しておいたほうがよいですよね。

そこで本節では、長期間職場復帰できない場合の備えについて考えていきたいと思います。

上表の「傷病別の入院日数」を見てみると、精神疾患の場合は1年近くの入院もあり得ることがわかります。

長期間職場復帰ができない場合、入院費だけでなく、その間の家族の生活費も多く必要になってくるでしょう。

もし何の対策もしないまま、このような状況に陥ってしまったらと思うとゾッとしてしまいますよね。

では、長期間職場復帰できない場合の対策はどのようにしたらよいのでしょうか?

結論から言うと、 対策方法は『入院時の自己負担費用のための貯金100万円』を準備し、かつ『就業不能保険』に加入することです。

理由を説明していきます。

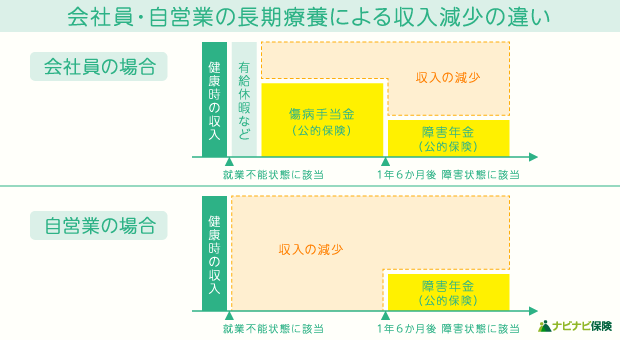

まず、働けない状態が続いた場合、収入が減少する期間は以下のようになります。

会社員の場合、3日連続で会社を休むと4日目から傷病手当金が最大1年6ヵ月の間もらえます。

その後、1年6ヵ月経っても職場復帰できない場合、障害状態に該当し、障害年金をもらう流れとなります。

長期間職場復帰できない場合に備えるために、準備するべきものは以下の2つです。

準備するもの

- 貯金100万円:2ヵ月以内の入院のために準備

- 就業不能保険:2ヵ月以上の就業不能状態に備えるために加入

就業不能保険とは?

「就業不能保険」とは、病気やケガで長期間働けないとき、一時金や毎月給付金が受け取れる保険です。働けない期間が60日もしくは180日経過してから、給付金を受け取り始めることになります。

就業不能保険の給付対象者は以下の通りです。

就業不能保険の給付対象者

- 病気やケガにより長期間入院をしている

- 医師の指示により、在宅療養をして治療に専念している

- 障害等級1級・2級に該当する

実際にケガや病気で長期間職場復帰できなくなった場合の流れは以下のようになります。

- 貯金100万円:2ヵ月以内の入院のために準備

- 就業不能保険:2ヵ月以上の就業不能状態に備えるために加入

を事前に準備していると仮定すると、

- 就業不能状態になってから1年6ヵ月間は、「傷病手当金」と「就業不能保険の給付金」、「世帯収入」で乗り切る

- 障害状態に該当した場合、「障害年金」と「就業不能保険の給付金」、「世帯収入」で乗り切る

というような流れになります。

「就業不能保険の給付金額」は、

【( 生活費 + 教育費 )-( もらえる障害年金 + 世帯収入 + 児童手当 )】

を計算し、設定しましょう。

『世帯収入』は、就業不能の期間における夫婦どちらかの労働収入、株式の配当収入、不動産からの家賃収入などの合計です。

具体的な例を以下に示します。

例えば、「年収400万円で妻と子供3人を持つ40歳会社員(勤続18年)が障害2級に認定」される未来を考えると、年間合計で〖 2,071,900円 〗の障害年金(全額非課税)をもらえることになります。

月々にすると約17万円ですね。

あなたが障害年金をいくらもらえるかについては、以下の記事が参考になると思いますのでご覧ください。

-

-

【公的保険①】公的年金とは?将来いくらもらえる?3つの受給タイミングとは?などの疑問に答えます!

老後の生活において、公的年金はとても貴重な収入源です。 しかし、年金制度の内容が複雑なためか、その内容について知らない方が多いのではないでしょうか? 「自分の年金は将来いくらもらえる?」「いつもらえる ...

続きを見る

もし、「毎月の生活費」が30万円、「毎月の教育費」が10万円、『毎月もらえる障害年金』が17万円、『世帯収入 + 児童手当』が13万円であると仮定すると、

【( 30万円 + 10万円 )-( 17万円 + 13万円 )= 10万円 】

が不足する金額となります。

この場合、『就業不能保険の給付金(月額)』を10万円に設定しておけばよいでしょう。

ちなみに、「40歳で毎月給付金10万円、保険期間60歳満了、支払対象外期間60日」の就業不能保険を契約した場合、『就業不能保険の毎月の保険料』は2,200円~2,900円となります。

おすすめは、SBI生命保険「働く人のたより」やアクサダイレクト生命保険「働けないときの安心」などの『うつ病などの精神疾患によって働けなくなったときでも通算18ヵ月まで給付金が支払われる』ような商品です。

保険料もそれほど高くないため、ぜひ検討してみましょう。

③一家の大黒柱が死亡したときに備える

次に、一家の大黒柱が死亡した場合の保険について考えてみます。

独身の人であれば、死亡したときの保険について考える必要はありません。

しかし、家庭を持ち、子供がいる世帯においては話が違ってきます。

残された遺族が、住宅ローンの残債や子供の教育費を支払わなければならない可能性が高いためです。

では、その場合の対策はどのようにしたらよいのでしょうか?

結論から言うと、 対策方法は『死亡保険』と『団体信用生命保険(団信)』 に加入することです。

| 生命保険の種類 | 生命保険の特徴 | |

| 死亡保険 | 死亡・高度障害になったときに、遺された遺族に保険金が支払われる保険 | |

| 団体信用生命保険 | 住宅ローン利用者が死亡または所定の高度障害状態になった場合に、住宅ローンの借入残高をゼロにしてくれる保険 | |

死亡保険は、「かぞくへの保険(ライフネット生命)」や「定期保険Bridge(オリックス生命)」などの掛け捨て型の死亡保険に加入するとよいでしょう。

また、『団信』は基本的に住宅ローンを借入れる際、もしくは借換えをする際にのみ契約可能な保険ですので注意が必要です。

もし契約をしていない人は『死亡保険』の保険金増額で対応しておきましょう。

次に、『死亡保険』の金額の決め方について説明します。

まずは、一家の大黒柱が死亡したときに不足するであろう「1ヵ月の金額」を

【( 生活費 + 教育費 )-( もらえる遺族年金 + 世帯収入 + 児童手当 )】(1ヵ月分)

を計算して求めます。

『世帯収入』は、就業不能の期間における夫婦どちらかの労働収入、株式の配当収入、不動産からの家賃収入などの合計です。

夫が死亡した場合にもらえるであろう「遺族年金」は、以下の表のようになります。

例えば、夫婦と子供が3人の『5人家族』において『月額報酬35万円(年収420万円)の夫』が亡くなった場合、もらえる遺族年金は月額約15.5万円です。

もし夫の死後、「毎月の生活費」が30万円、「毎月の教育費」が10万円かかり、『毎月の世帯収入+児童手当』が13万円であると仮定すると、

【( 30万円 + 10万円 )-( 15.5万円 + 13万円 )= 11.5万円 】

となり、これが1ヵ月の不足する金額となります。

さらに、子供が3人とも国公立大学に行き、自宅から通うとなると、追加で『1人につき538万円の学費(4年間分)』がかかってきます。

したがって、一番下の子が大学を卒業する年齢(22歳)までの22年間、不足分の11.5万円を補いつつ、子供3人分の大学の学費をすべて支払うことを想定した場合、必要とされるお金の総額は、

【( 11.5万円 × 22年 × 12ヵ月 )+( 538万円 × 3人 )= 4,650万円 】

となります。

ですから、死亡保険の金額を4,600万円に設定すれば家族の生活費・教育費は最低限保障されるでしょう。

ただ、さすがに保険金の金額を4,600万円に設定すると月々の保険料が高くなるため、できるだけ保険金の金額は抑えておきたいところです。

では、どうすれば保険金額を抑えることができるのでしょうか?

おすすめの解決策は、資産運用の活用です。

夫の死亡保険金で投資信託を購入し、年利4%程度で運用することを想定すれば、受け取る保険金の必要金額を大幅に削減することができます。

この方法を用いると、夫婦と子供が3人の『5人家族』において『月額報酬35万円の夫』が亡くなった場合に必要とされる保険金額を「4,650万円→3,000万円」に減額することができます。

金融資産3,000万円を年利4%で運用しつつ、毎月11.5万円を取り崩していくことで、残された家族の生活を支えることができ、かつ子供3人の大学進学費用を余裕をもって準備することができるのですね。

取り崩しのシミュレーションは、三井住友銀行「資産寿命シミュレーション」で簡単にできますので、ぜひ活用しましょう。

ちなみに、38歳の男性である筆者が「保険金3,000万円の死亡保険」に加入する場合を想定すると、毎月の保険料は4,500円前後になります。

このくらいの保険金額であれば、保険料もそこまで高額になりませんので、少ない負担で万が一の事態に万全に備えることができるでしょう。

資産運用の活用方法については、以下の記事が参考になると思いますので、よかったらご覧ください。

-

-

資産運用の必要性とは?初心者におすすめの運用方法も紹介します!

「資産運用って必要?」 「資産運用を始めたいと思っていろいろ調べてみたけど、投資商品がたくさんありすぎて選ぶのが大変…」 「忙しくて調べる時間がない…」 など「資産運用についてあまり考えたことがない」 ...

続きを見る

まとめ

本記事では、日本の公的保険のひとつである「健康保険」について解説しました。

また、万が一のときに「健康保険」や「年金」だけでは賄いきれない生活費や教育費を『貯金』や『民間保険』でカバーする方法についても紹介しました。

本記事を最後まで読まれた方は、日本では健康保険や年金制度が充実しており、30代であれば民間保険の保険料は1万円くらいで十分に事足りることを理解できたことと思います。

ケガや病気、死亡したときのために必要な『貯金』や『民間保険』は以下の通りです。

必要な貯金や保険

- 入院用の貯金100万円 + 2ヵ月分の家族の生活費

- 就業不能保険(月々の保険料2,200円~2,900円)

- 死亡保障保険(月々の保険料4,500円前後)

※月々の保険料の金額は、【38歳男性】を例にした金額です。

「先進医療にかかる費用」を民間保険でカバーしたい人は、終身医療保険(月々の保険料1,200円~2,000円)に加入しましょう。

もし、上記商品以外のムダな民間保険に加入していた人は、保険の内容を見直すことで月々数万円浮く可能性があります。

今すぐに見直しを行い、浮いた資金を老後のための投資に振り向けましょう。

貯金がないという人は、今すぐに貯蓄を始めましょう。

投資を始めるのが早ければ早いほど、福利の効果が大きく発揮され、あなたの資産は雪だるま式に増えていきます。

多くの人が頭を悩ませている老後資金も簡単に準備することができますし、お金がないことによる不安や焦りも軽減します。

日本では、iDeCoやつみたてNISAなどの素晴らしい制度も充実しています。

iDeCoやつみたてNISAについてよくわからないという人は、以下の記事を参考にしてください。

-

-

知っておくべき【iDeCo】【つみたてNISA】のメリット・デメリットと始め方

「長期の資産運用につみたてNISAやiDeCoを利用するといいとは聞いたけど、どういった仕組みなの?…」 「つみたてNISAやiDeCoを始めるには、どうしたらいいの?…」 「どんな商品を選んだらいい ...

続きを見る

これらの有利な制度を活用して、あなたの人生をより豊かなものにしていきましょう。

とにかく、『今すぐに始める』ことが重要です。

皆さんが10年後、20年後、あるいは老後に笑顔で過ごしていることを心から願っています。

ここまで読んでいただき、本当にありがとうございました。

それでは、また会いましょう。