「iDeCoに興味はあるけど、仕組みが難しそう…」

「本当に始めるべき?」

「市場が暴落したらどうする?」

そんな疑問や不安をお持ちの方は少なくないでしょう。

しかし、今からコツコツと積み立てることで、老後の不安を大きく減らすことができます。

この記事では、iDeCoの仕組みやメリット、どのように活用すれば効果的かを詳しく解説していきます。

運用益が非課税で、所得控除も受けられるなど、iDeCoを利用することで節税効果が期待できる理由もお伝えします。

老後の安心を手に入れるために、ぜひ行動を起こしてみましょう!

筆者の投資成果も公表していますので、ぜひ最後まで読んでみてくださいね。

iDeCoの概要

iDeCoとは?

iDeCo(個人型確定拠出年金)とは、毎月積⽴で掛⾦を拠出し、⾃分で選んだ商品で運⽤を⾏い、老後の資産形成を行うための非課税制度です。

国民年金や厚生年金などの公的年金と組み合わせることで、より豊かな老後生活を送るための助けとなります。

基本的な仕組み

iDeCoは、20~65歳までの間に毎月5,000円(1,000円単位で自由に設定)から積立可能で、原則60歳~75歳になるまでの間の好きなときに資産を受け取ります。

iDeCoの概要は、以下の表の通りです。

| iDeCo | ||

| 非課税枠 | 年間14.4万円~81.6万円 | |

| 払出制限 |

原則60歳~75歳に払い出し可能 |

|

| 利用できる年齢 | 20歳~65歳未満 | |

| 加入資格 | 国民年金または厚生年金の被保険者 | |

| 税制優遇 |

運用益が非課税・掛金が全額所得控除 退職所得控除・公的年金等控除 |

|

| 対象商品 |

投資信託・元本確保型(定期預金、保険) |

|

iDeCoは、「運用益が非課税」であることに加え、積立時に「掛金を全額所得控除」にすることができます。

また、資産を一時金として受け取る場合は「退職所得控除」が適用され、年金として受け取る場合は「公的年金等控除」が適用されることになります。

50歳以上で加入すると、61歳以上での受け取りになる?

50歳以上でiDeCoに加入した場合(iDeCoを開始してから60歳までの期間が10年未満の場合)、61歳以上での受け取りになります。

これは、60歳から年金資産を受け取るためには、加入年齢が50歳未満かつ、通算加入者等期間が10年以上必要となるからです。

通算加入者等期間とは、20歳~60歳の間において、『掛金を支払っていた期間』と『掛け金を支払わず、年金資産の運用のみ行った期間』を合計した期間のことです。

もっと簡単に言えば、通算加入者等期間は「iDeCoに加入してから60歳になるまでの期間」ということになります。

通算加入者等期間別の受給開始可能な年齢は、以下の表の通りです。

| 通算加入者等期間 | 受給開始可能年齢 |

| 10年以上 | 60歳 |

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1ヵ月以上2年未満 | 65歳 |

| 0ヵ月 | iDeCo加入から5年経過後 |

例えば、iDeCoに加入したのが57歳だった場合、通算加入者等期間は「2年以上4年未満」となりますので、年金資産は64歳以降で受け取ることになります。

ちなみに、60歳以上でiDeCoに加入した方は、通算加入者等期間が「0か月」ですので、受取可能な期間は「iDeCo加入から5年経過後~75歳まで」となります。

掛金の限度額

iDeCoにおける掛金の限度額は、以下のように決められています。

| 掛金の限度額(年額) | ||

| 自営業者等(第1号被保険者) | 81.6万円 | |

| 会社員 | 企業型DCのみに加入している | 24万円 |

| DBに加入している | 14.4万円 | |

| 会社に企業型DC、DBがない | 27.6万円 | |

| 公務員等 | 14.4万円 | |

| 専業主婦・夫(第3号被保険者) | 27.6万円 | |

※企業型DC:企業型確定拠出年金、DB:確定給付企業年金、厚生年金基金のこと。

自営業者の掛金限度額が大きくなるように設定されていることから、iDeCoはまさに自営業者のためにつくられた制度であるといっても過言ではないでしょう。

これは、自営業者に厚生年金や退職金がないことが理由であると考えられます。

逆に言えば、自営業者の方はiDeCoによる老後の資産形成をしていないと、豊かな老後生活が望めないということでもあります。

将来そうならないためにも、特に自営業者の方は若いうちからiDeCoを利用して老後の資産形成を実行しておきましょう。

給付条件

iDeCoの給付条件は、「老齢給付」、「障害給付(非課税)」、「死亡一時金」の3つです。

それでは説明していきましょう。

①老齢給付

老齢給付金は、60歳~75歳になるまでの間の好きなときに受け取ることができます。

また、老齢給付金は、「一時金」、「年金」、「一時金と年金の併用」のいずれかの方法で受け取ることが可能です。

受取方法については、次の節で改めて説明します。

②障害給付

障害給付金は、加入者が75歳になるまでの間に病気やケガなどで障害を負ったときに、運営管理に請求することで受け取ることができます。

対象者は、以下の高度障害に該当する人です。

老齢給付と同様、「一時金」、「年金」、「一時金と年金の併用」のいずれかの方法で受け取ることが可能です。

さらに、その際の受取金は全額非課税となります。

③死亡一時金

死亡一時金は、加入者本人が死亡したとき、その遺族が運営管理機関に請求することで受け取ることができます。

受取方法は、一時金のみです。

死亡一時金を受け取れる遺族は、死亡者に生計を維持されていた以下の人になります。

もし、死亡者(加入者)があらかじめ死亡一時金の受取人を指定していた場合、その人が受取人となります。

一方、受取人の指定がない場合、原則法令に基づいた順位で受取人が決まります。

また、死亡一時金は加入者が死亡してから3年以内であれば、法定相続人1人あたり500万円まで非課税となります。

例えば、加入者である夫が死亡し、残された家族が妻1人子1人だった場合、非課税枠は【 500万円 × 2人 = 1,000万円 】ですね。

ただし、加入者が死亡してから3年以内に請求しなければ、この非課税枠は利用できません。

家族にはあらかじめ3年以内に請求するように伝えておきましょう。

受取方法【一時金・年金・併用】

iDeCoの運用資産は、老齢給付または障害給付として受け取る場合、「一時金」、「年金」、「一時金と年金の併用」の3種類の受け取り方から選択することができます。

死亡一時金として受け取る場合、受取方法は「一時金」のみとなります。

では、それぞれ説明していきます。

①一時金として受け取る

iDeCoの運用資産を「一時金」として一括で受け取る場合、「退職所得控除」が適用され、その分支払う税金が少なくなります。

以下に「退職所得控除」の計算式を示します。

| 勤続年数(拠出年数) | 退職所得控除 |

| 20年以下 | 40万円 × 勤続年数 |

| 20年超 | 800万円 + 70万円 ×(勤続年数 - 20年) |

例えば、拠出年数25年の場合は【 800万円+70万円×5年=1,150万円 】が退職所得控除となります。

課税所得は、以下の計算式により決まります。

仮に老齢給付金1,500万円を一時金として受け取る場合、課税所得は以下のように計算できます。

[ 課税所得 ]= (1,500万円 - 1,150万円) × 1/2 =[ 175万円 ]

支払う所得税の計算は、国税庁ホームページ「別紙 退職所得の源泉徴収税額の速算表」を参考にして行います。

課税所得は175万円ですから、支払うべき所得税は以下のようになります。

[ 所得税 ]= 175万円 × 5% × 102.1% =[ 89,337円 ]

また、支払うべき住民税は以下の計算式で算出します。

計算すると、支払うべき住民税は以下のようになります。

[ 住民税 ]= 175万円 × 10% =[ 175,000円 ]

したがって、受け取れる一時金は、所得税および住民税を差し引いた金額【 1,500万円 - 89,337円 - 175,000円 = 14,735,663円 】ということになりますね。

上の例のように、掛金の拠出年数が長ければ長いほど節税額が大きくなりますので、できるかぎり若いうちにiDeCoによる積立投資を開始するようにしましょう。

②年金として分割で受け取る

続いて、iDeCoの運用資産を「年金」として分割で受け取る場合について説明します。

SBI証券でiDeCoを運用している場合、受給期間を5年、10年、15年、20年の中から選択することができます。

年間の支給回数は、1回・2回・4回・6回の中から選択することができるようですね。

また、60歳以降、年金として分割で受け取る場合、iDeCoの受取金は「公的年金等の雑所得」として取り扱われ、この雑所得に対して所得税や住民税、社会保険料がかかることになります。

「公的年金等の雑所得」は、公的年金収入金額に「決められた割合」を乗じたものから「公的年金等控除額」を差し引いて計算したものになります。

言葉ではわかりにくいため、以下に計算式と例を示します。

| 公的年金収入金額 | 公的年金等の雑所得 | |

| 65歳未満 | ~60万円以下 | 0円 |

| 60万円超~130万円未満 | 公的年金収入 - 60万円 | |

| 130万円~410万円未満 | 公的年金収入 × 0.75 - 27.5万円 | |

| 410万円~770万円未満 | 公的年金収入 × 0.85 - 68.5万円 | |

| 770万円~1000万円未満 | 公的年金収入 × 0.95 - 145.5万円 | |

| 1000万円以上 | 公的年金収入 - 195.5万円 | |

| 65歳以上 | ~110万円以下 | 0円 |

| 110万円超~330万円未満 | 収入 - 110万円 | |

| 330万円~410万円未満 | 収入 × 0.75 - 27.5万円 | |

| 410万円~770万円未満 | 収入 × 0.85 - 68.5万円 | |

| 770万円~1000万円未満 | 収入 × 0.95 - 145.5万円 | |

| 1000万円以上 | 収入 - 195.5万円 |

※1 上表は公的年金等の雑所得以外の合計所得金額が1,000万円以下の場合の計算式です。 ※2 公的年金等の雑所得以外の合計所得金額が1,000万円超の計算式はこちらを参照してください。

例えば、65歳以上の人で「公的年金等の収入金額の合計額」すなわち「国民年金や厚生年金、iDeCoの年金受取額などの合計」が年額350万円の場合、「公的年金等の雑所得」は【 350万円 × 0.75 - 27.5万円 = 235万円 】となります。

話を分かりやすくするために、公的年金等の他に収入がないことを前提として進めていきます。

まず、この「公的年金等の雑所得【 235万円 】」をもとに国民健康保険料が計算されます。

そして、この「公的年金等の雑所得【 235万円 】」から「基礎控除」と「社会保険料控除」、「各種控除(配偶者控除や扶養控除など)」を差し引いた金額が課税所得となり、その課税所得に対して所得税と住民税がかかるのですね。

支払うべき所得税は、課税所得に所得税率5.105%を乗じた金額になります。(参考:国税庁ホームページ「公的年金等の課税関係」)

支払うべき住民税は、課税所得に住民税率10%を乗じた金額です。

注意すべき点は、「公的年金等の雑所得」の多い方が分割受取を選択すると、税金と社会保険料の負担が重くなる可能性があるということです。

年金として分割で受け取ることを考えている方は、よく考えて選択しましょう。

③一時金と年金の併用で受け取る

iDeCoの運用資産は、一時金受取と年金受取を併用することもできます。

例えば、運用資産1,500万円を一時金として1,000万円受け取り、年金として500万円受け取るといった具合ですね。

その際、一時金として受け取る金額には退職金控除、年金として受給する金額には公的年金等控除を受けられます。

なお、年金で受け取る場合、税金と社会保険料が重くなることもあり得ますので、くれぐれもよく考えて選択しましょう。

メリット

iDeCoのメリットは、次の7つです。

「積立時と運用時におけるメリット」が2つ、「受取時におけるメリット」が2つ、「その他のメリット」が3つの合計7つとなります。

順番に紹介していきますね。

積立・運用時のメリット

積立時と運用時におけるメリットは以下の2つです。

①掛金が全額所得控除

1つ目のメリットは、積立時の掛金が全額所得控除になることです。

所得控除とは、所得から一定の金額を差し引くことができる控除のことです。

所得控除には、配偶者控除や基礎控除、社会保険料控除、医療費控除など15種類あり、iDeCoの掛金は「小規模企業共済等掛金控除」という所得控除となります。

ちなみに、個人事業主・フリーランスの所得税・住民税の計算式は以下の通りです。

会社員の所得税・住民税の計算式は以下の通りです。

例えば、「年収400万円の会社員、専業主婦の妻1人、iDeCoの毎月積立金額:1万円」だった場合を考えてみましょう。

マネーフォワード クラウド給与「所得税の計算方法とは?源泉所得税や月額表の見方についても解説」を参考に課税所得を計算すると、『1,000円 から 1,949,000円まで』の範囲内に収まります。

したがって、所得税率は5%となります。

住民税は10%ですので、1年間の所得税と住民税の節税額は

[ 所得税の節税額 ] = 1万円 × 12ヵ月 × 5% = [ 6,000円 ]

[ 住民税の節税額 ] = 1万円 × 12ヵ月 × 10% = [ 12,000円 ]

となります。合計で[ 18,000円 ]です。

もし、35年間iDeCoで積立投資を続けると、節税額は合計で[ 63万円 ]となります。

なかなかの金額ですね。

また、所得税率の高い人ほど「所得税」の節税額が大きくなります。

iDeCoの毎月積立金額が1万円だった場合、所得税率別の節税額は以下の通りです。

収入の多い方にとって、iDeCoによる節税効果はかなり大きいものになることが分かりますよね。

特に、個人事業主やフリーランスの方で収入の多い方は、会社員よりも多くの掛金を拠出でき、節税額も大きくなりますのでぜひ利用しましょう。

②運用益が非課税

2つ目のメリットは、運用益が非課税であることです。

通常、投資信託を運用していると、その運用益(利息や売却益)に対して税金(20.315%)がかかりますが、iDeCoでは運用益がすべて非課税となります。

運用中の商品のスイッチングも非課税ですから、リバランス(資産配分の調整)やリアロケーション(資産配分の見直し)を躊躇なく行うことができます。

リバランスは、資産配分を定期的に見直し、当初の目標に戻すことを言います。

リアロケーションは、資産配分そのものを変更することを言います。

例えば、リタイアが近づいた場合などに、リスクの高い株式の配分を減らし、リスクの低い債券の配分を増やすなどして、資産配分の見直しを行うのがリアロケーションですね。

リバランスやリアロケーションを適切に活用することは、運用成果を最大化し、リスクを抑えることにつながります。

これらのプロセスを非課税で行えるというのは、とても大きなメリットです。

税金という名の多大なコストをかけることなく、運用効率の最大化とリスク管理を実現できるのですから、iDeCoは本当に素晴らしい制度であると言わざるを得ませんね。

受取時のメリット

受取時のメリットは以下の2つです。

③退職所得控除が適用

3つ目のメリットは、老齢一時金の受取時に退職所得控除が適用されることです。

退職所得控除が適用されることで、老齢一時金の受取時にかかる所得税と住民税が軽減されるのですね。

退職所得控除の計算式は、前章の受取方法【一時金・年金・併用】「一時金で受け取る」で示した通りです。

例えば、iDeCoの掛金の拠出期間が30年だった場合、退職所得控除は以下のように計算できます。

[ 退職所得控除 ] = 800万円 + 70万円 × 10年 = [ 1,500万円 ]

もし、受取金が1,500万円以下であれば、税金はかかりません。

受取金が1,500万円を超えている場合でも、その超えた金額の2分の1にしか課税されません。

退職所得控除は、非常に節税効果が大きく、加入期間が長い人ほどメリットを多く受けられる税制優遇であるといえそうですね。

ただし、ひとつ注意すべき点があります。

それは、退職金の受取時期により、iDeCoの退職所得控除額が少なくなる場合があるということです。

いわゆる「iDeCoの5年ルール」の問題ですね。

iDeCoの5年ルールとは?

5年ルールとは、iDeCoの一時金を先に受け取り、そこから5年以上あけて勤め先からの退職金を受け取れば、退職所得控除を2回適用させられる仕組みのことです。(参考:Yahooファイナンス「iDeCoの賢い受取り方は?かかる税金や退職所得控除の5年ルールについて解説」)

例えば、60歳でiDeCoの一時金を受け取った後、勤め先の退職金を65歳で受け取れば、両方の退職所得控除を適用させることができます。

一方、この5年ルールを守らなかった場合、片方の退職所得控除額だけ適用となるため、控除額が少なくなるのですね。

これが「iDeCoの5年ルール」の問題です。

この問題は、退職金の受取時期をiDeCoの受取の5年後に設定できる人であれば、解決できます。

個人事業主の方であれば、退職金の受取時期を自由に決められるため、ほとんどの方が解決可能です。

しかし、会社員の方は退職金の受取時期をコントロールすることができないため、基本的にこの解決策は利用できないと考えておいたほうがよいでしょう。

会社員の方は、個人事業主の方とは違う戦略をとらなければなりませんが、そのあたりについては本記事内「税金面での出口戦略」の節で説明していますので、そちらをご覧ください。

④公的年金等控除が適用

4つ目のメリットは、年金として受け取る際に公的年金等控除が適用されることです。

公的年金等控除とは、「年金(国民年金、厚生年金など)」や「iDeCoからの年金形式での受取金」にかかる税金を軽減してくれる優遇措置のことを言います。

「年金とiDeCoの受取金の合計」から「公的年金等控除」を差し引いたものを「公的年金等の雑所得」といい、その公的年金等の雑所得に対して所得税や住民税がかかる仕組みとなっています。

公的年金等の雑所得の計算式は、本記事内「受取方法【一時金・年金・併用】」の章で示した通りです。

例えば、「年齢60歳、年金とiDeCoの合計受取金額が年間100万円」だった場合、公的年金等の雑所得は次のように計算できます。

[ 公的年金等の雑所得 ] = 100万円 - 60万円 = [ 40万円 ]

ちなみに、65歳未満の方は「年金とiDeCoの合計受取金額が60万円以下」の場合、非課税となります。

また、65歳以上の方は「年金とiDeCoの合計受取金額が110万円以下」であれば、非課税です。

退職所得控除の非課税枠を超える金額は、この公的年金等控除の枠を利用して節税するとよいでしょう。

その他のメリット

その他のメリットは、以下の3つです。

⑤低コストの金融商品が多い

iDeCoで購入できる投資信託は、購入手数料がかからず、低コストのインデックスファンドが多く取り揃えられています。

低コストの金融商品を選ぶことは、運用コストを抑え、効率的に資産を増やすことにつながるため、長期投資をするうえで大きなメリットとなります。

特に20年・30年の長期投資をする場合は、信託報酬が0.5%違うだけで投資結果も数十万~数百万円違ってきます。

iDeCoでは、高コストのアクディブファンドではなく、低コストであるインデックスファンドを選ぶようにしましょう。

アクティブファンドを選んではいけない理由は、本記事内「アクティブファンドとは?」で説明していますので、よかったらご覧ください。

⑥月5,000円から始められる

iDeCoの毎月の掛金は、月額5,000円から拠出限度額までの範囲内(1,000円単位)で自由に決めることができます。

月額5,000円であれば、若い世代の方でも少し節約すれば捻出できる金額ですよね?

若いうちからiDeCoで積立投資をすることができれば、30年・40年後の老後に向けた資産形成がかなり楽になります。

そのための仕組みが用意されているのですから、ありがたく利用すべきです。

実際に、私はiDeCoを30歳過ぎに始めてから7年目になりますが、早く始めることの重要性をしみじみと実感させられています。

現在は私自身、iDeCoの運用資産が約500万円あり、老後の65歳まで26年ありますので、毎月5,000円の積立投資をして年利5%で運用できれば、老後資産は2,000万円を超えることになります。

「毎月の積立金額5,000円で年利5%運用」であれば、子供を3人育てている私でも、リスクを抑えた運用で無理なく投資を続けることができると思います。

もし、私が30代でiDeCoを始めていなかったとしたら、そういうわけにはいかないでしょう。

iDeCoを始めるのが遅くなればなるほど、毎月の積立金額を多くして、想定年利を高く設定しなければならないからです。

とにかく、iDeCoは少額でもいいので若いうちに始めることが重要です。

月5,000円から始められるメリットを生かして、今すぐに始めましょう。

⑦オンラインで簡単に開始できる

SBI証券や楽天証券などのネット証券でのiDeCo申込は、基本的にWEBで完結しますので便利です。

ネット証券以外で申込をすると、オンラインではなく、書類に記入して郵送するなどの非効率な方法で手続きをしなければならないこともあるため、おすすめしません。

できるかぎり、ネット証券で申込手続きを行うようにしましょう。

デメリット

iDeCoのデメリットは、次の5つです。

では、順番に説明していきます。

①資産が60歳まで引き出せない

iDeCoは、原則として60歳まで引き出すことができません。

また、60歳で引き出すためには「iDeCoに10年以上加入している」必要があります。

もし、60歳時点でiDeCo加入期間が10年未満だった場合、受給開始年齢が繰り下げられます。(本記事内「通算加入者等期間別の受給開始可能な年齢」参照)

急にお金が必要になったときに、すぐ引き出せないという点は大きなデメリットですね。

ただ、すぐ引き出せないという点は逆に言えば、「強制的に老後資産を形成できる」メリットとも考えられませんか?

投資を継続して行うのが苦手な方にとっては、それが理想的な制約になるかもしれません。

あるいは、配偶者や子供、親族などにお金の引き出しを強要されたとしても、この制約により資産を守れるかもしれません。

さらに言うと、iDeCoの資産は国民年金や厚生年金と同様に差押禁止財産とされており、自己破産した場合でもiDeCoで積み立てた資産は守られます。

つまり、iDeCoの資産は、自分の欲望や他人からの圧力、自己破産などによって奪われる可能性がかぎりなく低いため、安心して老後の備えを続けることができるわけです。

これがメリットであると考える人は、ぜひともiDeCoを活用して老後資産を形成するべきです。

一方、デメリットのほうが大きいと考える人であれば、NISAを活用して老後資産を形成しましょう。

どちらの制度を選んでも大正解ですから、とにかく老後資産の形成は早く始めましょう!

②運用による資産の増減リスク

iDeCoでは、元本保証の商品を選ぶこともできますが、運用する商品によっては一時的に元本割れするリスクが伴います。

特に、株式や債券、REITに投資する商品では、市場の動向によって資産が減少することがあります。

その点は、投資初心者や資産の増減で精神的な負担を感じやすい方にとって大きなデメリットとなるでしょう。

ただ、過去97年において、米国株がピークより20%以上下落した場合、回復までに要する平均期間は約5年とされています。(引用:myINDEX「過去97年の市場暴落と回復年数」より)

伝説的な暴落を記録した1929年の世界大恐慌でさえ、約15年で元値(配当込みの指数)を超えていることを考えると、iDeCoの受取の15年前から徐々に現金の割合を増やしていけば、元本割れリスクを大きく低減させることができそうです。

元本割れリスクを低減させることができれば、資産の増減による精神的な負担を最小限に抑えることができます。

このあたりの話は、本記事内「運用面での出口戦略」で詳しく説明していますので、ご覧ください。

③出口戦略が難しい

iDeCoにおける税制優遇は大きな節税効果をもたらしてくれる一方、出口戦略が難しいという問題を抱えています。

60歳以降で老後資産を受け取る際、退職所得控除や公的年金等控除について理解したうえで受取方法や受取時期を工夫する必要があるからです。

これがなかなか難しいというか、正直とても面倒なんですよね。

場合によっては、国民健康保険料の計算までしなければならないこともあるため、できる限り出口戦略をシンプルにする必要があります。

そのあたりの話は、本記事内「税制面での出口戦略」で詳しく説明していますので、よかったらご覧ください。

④手数料がかかる

iDeCoでは、主に以下のような手数料が発生します。

これらの手数料を安く抑えるためには、手数料が比較的安いネット証券を選び、信託報酬が安いインデックスファンドを購入しましょう。

また、手数料の比較をしたい場合、iDeCoナビ「手数料(口座管理料)で比較」をみるとよいでしょう。

信託報酬の違いによる手数料損失は、20年・30年の長期投資において数十万~数百万円におよぶ可能性がありますので、『たかだか手数料でしょ?』と決して侮らないでください。

例えば、毎月2万円の積立投資を30年間続けた場合、以下のようなシミュレーション結果となります。

ご覧のように、年率平均リターン6%だった場合、30年後のリターンは2,009万円となります。

一方、信託報酬が0.5%高い場合、年率平均リターンは0.5%下がるため、30年後のリターンは1,827万円ですね。

さらに、信託報酬が1%高い場合、年率平均リターンは1%下がるため、30年後のリターンは1,665万円となります。

たかが0.5%高い手数料だからと侮っていると、手数料損失は182万円に膨れ上がります。

信託報酬が1%高い場合、手数料損失は344万円です。

そこそこの車1台買えちゃいますね。

信託報酬が高いファンド、例えばアクティブファンドなどを購入したい場合は、一度立ち止まって『コストが高いけど、本当に大丈夫?』と自分に言い聞かせてから慎重に判断しましょう。

もし、信託報酬の高いファンドを購入している場合は、定期的にパフォーマンスを点検するべきです。

パフォーマンスが他の手数料の安いインデックスファンドより悪い状態が継続するときは、スイッチング(売却)を決断しましょう。

⑤加入に制約がある

iDeCoには、加入年齢や職業による制約があります。

65歳以上は掛金を拠出することができない制約があるほか、専業主婦や一部の公務員は拠出金額に上限があるのです。

iDeCoの税制優遇を最大限受けられないのは、資金に余裕のある方にとってのデメリットに思えますよね。

ただ、専業主婦にはそもそもiDeCoをするメリットはほとんどありません。

くわえて、2024年より「NISA」の投資上限額が大幅に拡充されたため、65歳以上や公務員の方であり、かつ資金に余裕のある人は「NISA」だけで十分に税制優遇の恩恵を受けることができるようになりました。

この改正により、iDeCoの加入制約によるデメリットはほとんどなくなったといってもよいでしょう。

専業主婦の方、公務員や65歳以上の方で資金に余裕のある人は、ぜひNISAを積極的に活用しましょう。

iDeCoの始め方

iDeCoの始め方は、以下の4ステップです。

①事前準備

事前準備として、まずはiDeCoへの加入資格があるかを確認しましょう。

次に、掛金の金額をいくらまで設定できるかを確認して、ご自身の掛金の金額を決めておきましょう。

iDeCoの掛金は月々5,000円から1,000円単位で、加入資格に沿った上限額の範囲内で設定でき、1年に1回だけ変更することができます。

掛金の限度額は、本記事内「掛金の限度額」の表の通りです。

②申込書類の取り寄せ

事前準備が完了したら、申込書類の取り寄せをしましょう。

iDeCoの取扱いのある金融機関ホームページで加入の申込と資料請求をすることで、申込書類の取り寄せを行うことができます。

iDeCoの口座開設は、SBI証券や楽天証券などのネット証券がおすすめです。

ネット証券であれば、申し込みから口座開設までWEBで完結します。

なかでも、SBI証券や楽天証券は運営管理手数料が安く、投資信託の取扱銘柄数も多いため、iDeCoを始めるならこの2社のどちらかを選んでおけば間違いないでしょう。

③申込書類の記入と返送

申込書類が届いたら、書類に記入・押印をして、本人確認書類などの添付書類と一緒に返送しましょう。

添付書類と申込に必要なものは、以下の通りです。

基礎年金番号は、「年金手帳」や「ねんきん定期便」、「ねんきんネット」などで確認できます。

あるいは、近隣の年金事務所の窓口で確認することもできます。

金融機関の届出印は、iDeCoの口座開設をする金融機関に提出する申込書に押印するために用意します。

本人確認書類は、パスポート・運転免許証・マイナンバーカードのいずれかです。

事業主証明書は、勤務先の担当者に記入してもらう必要があります。

ただし、事業主証明書は2024年12月に不要になる見込みとなっているため、勤務先に知られたくない方は申込を先延ばしにするのもよいかもしれません。

④口座開設

提出されたiDeCo加入申込書が受領されると、国民年金基金連合会による審査が行われます。

国民年金基金連合会による審査は、だいたい1,2ヵ月要すると言われています。

審査が完了すると口座が開設され、完了通知と口座情報、「ログインID・パスワード」が郵送で届きます。

その後まもなく、指定した口座から掛金の引落としが始まり、運用スタートとなる流れです。

登録している銀行口座から自動引き落としされるので、銀行口座の残高は必ず確認しておきましょう。

iDeCoの運用商品選び

口座開設まで完了したら、積立投資する商品を選択・購入することができるようになっているはずです。

ただ、初心者の方にとって運用商品の選択は難しいため、ほとんどの方が「投資信託の人気ランキング」の上位の商品を選んでしまうのではないでしょうか?

もちろん、投資信託の人気ランキングの上位には、信託報酬が安く、パフォーマンスのよい優良な商品がいくらかあるのは事実です。

しかし、上位10商品のうち優良な商品は3つか4つくらいで、その他の商品は信託報酬が高く、パフォーマンスも短期的にはよくみえても、長期的に考えたらとても維持できるとは思えないような商品ばかりが並んでいたりします。

そのような劣悪な商品が一つでも運用資産に紛れ込んでしまうと、長期的なパフォーマンスが悪化してしまいます。

では、どのようにして運用商品を選べばよいのでしょうか?

今から、その方法を説明していきましょう。

投資信託を選ぶための4つのポイント

優良な運用商品を選ぶには、以下の4つのポイントを押さえておく必要があります。

この4つのポイントを押さえておけば、あなた自身で優良な投資信託の商品を選ぶことができます。

さまざまなアセット(株式や債券、金など)の投資信託をいくつか選定できれば、あとはそれらの商品を組み合わせて、積立投資を長期間にわたって続けるだけです。

ちなみに、さまざまなアセット(株式や債券、金など)の投資信託を組み合わせたものを「ポートフォリオ」と呼びます。

ポートフォリオの組み合わせは、あなた自身のリスク許容度にあった商品、割合にするのが理想です。

例えば、「先進国株式:50%、先進国債券:40%、金:10%」といったように資産配分を決め、それに適した投資信託を決定するのですね。

1年に一度、ポートフォリオの資産配分(割合)をリバランスするなどして、メンテナンスしてあげると完璧です。

この章では、「投資信託を選ぶための4つのポイント」、「低コストの金融商品の紹介」、「ポートフォリオの決定方法」の順番で説明していきます。

この章を読み終えるころには、あなた自身でiDeCoの運用商品を選定して、ポートフォリオを決定することができるようになっているはずです。

ポートフォリオさえ決めてしまえば、自動で積立投資をして、たまにリバランスを行うだけですから楽勝ですね。

では、ひとつずつ解説していきましょう。

投資信託を選ぶための4つのポイント

投資信託を選ぶために大切な4つのポイントは、以下の通りです。

①インデックスファンドである

投資信託は、運用手法で大別すると「インデックスファンド」と「アクティブファンド」に分けられます。

インデックスファンドとは何でしょうか?

インデックスファンドとは?

インデックスファンドとは、日経平均株価やTOPIX、S&P500などの指数に沿った運用を目標とした投資信託です。株式型のほかに債券、金、REIT(不動産投資信託)などもあります。

例えば、S&P500に連動するインデックスファンドに投資した場合、アメリカの主要企業500社に分散して投資することになり、個別の企業の成績ではなく、アメリカの経済全体の動きに連動した投資成果が出るのですね。

インデックスファンドをおすすめする理由は、以下の3つです。

資産運用を行う上で、最も大切な考え方は長期・分散・積立です。

インデックスファンドを利用すると、世界の株式のほか、REIT、債券、コモディティなどに分散投資することができます。

少額(100円)から投資できるため、コツコツと長期間にわたって積立投資することも可能です。

iDeCoのような老後資産をつくるための制度には、インデックスファンドが最適といってもよいでしょう。

一方、アクティブファンドとは何でしょうか?

アクティブファンドとは?

あらかじめ決められた運用方針のもとで、運用担当者(ファンド・マネージャー)が、投資する企業やその投資割合などを決定し運用するファンドのことです。投資する銘柄を厳選することで市場平均とも言われるベンチマークなどを上回るリターンを目指して運用が行われます。

引用元:ピクテ・ジャパン「アクティブ・ファンドの基本」

要するに、アクティブファンドとは、投資のプロ集団が日経平均やTOPIX、S&P500などの指数のリターンを上回る成績をめざしてつくられたファンドというわけですね。

投資のプロが投資銘柄を選んで運用しますから、インデックスファンドよりも信託報酬は高くなります。

こう聞くと、「アクティブファンド?…なにやらすごそう!」「インデックスファンドを上回る成績をあげてくれるの?…楽して儲かるかも!」などと思ってしまいますよね?

しかし、現実は残酷です。

良いアクティブファンドの選別は、投資上級者の方でも非常に難しいとされています。

ましてや、初心者の方にはなおさら難しいでしょう。

素直にやめておくべきです。

初心者の方がやめておくべき理由は、次の2つです。

一つ目は、コストが高いわりに、米国のインデックスファンドの成績を上回るアクティブファンドの数は非常に少ないことです。

米国籍の米国大型株式ファンドで過去10年間のトータルリターンがS&P500指数を上回ったアクティブファンドの比率を調べると、2021年4月末時点で28.5%です。(引用:ダイアモンド・オンライン「アクティブファンドは、インデックスファンドに勝てているのか?朝倉智也氏」)

投資初心者の方が、優れた約3割のアクティブファンドを選ぶことができると思いますか?

少なくとも、私にはその自信がありません。

アクティブファンドは、上級者向けの商品です。

ファンドの中身をきちんと理解したうえで、リスクを負える投資上級者にとっては非常に魅力のある商品といえるでしょうが、私たち初心者は素直にインデックスファンドを購入するべきです。

二つ目の理由は、ファンド・マネージャーの信頼と実力に依存した投資となってしまうことです。

アクティブファンドの目論見書や月次レポートを見たことがある方はわかると思いますが、ファンドの投資戦略や投資している銘柄はほとんど開示されていません。

ですから、判断材料は主に「基準価額の推移」と「ファンド・マネージャーの信頼と実力」だけになるのですね。

これの何が問題かというと、ファンドのしくみをよく理解しないまま投資してしまうということです。

ファンドのしくみがわからなければ、どういうリスクがあるのか、最悪の場合どのくらい下落する可能性があるのかもわかりませんし、マーケットが乱高下したときに冷静に対応することができませんよね。

また、もし何らかの理由で優秀なファンド・マネージャーが引退するようなことがあったときに、そのまま投資を続けるのか、それとも購入をやめてすべて売却するかなどの重要な判断を自信を持って行うことができません。

長期投資をするうえで、そのファンドへの投資を続けるかどうかを冷静に判断することができないというのは致命的です。

一方、インデックスファンドの場合は、市場全体や市場を代表するような指数(ベンチマーク)と連動するように投資を行うため、ファンド・マネージャーの実力は関係ありません。

主に株式市場や債券市場、コモディティ市場などの各市場の実力により、基準価額の値動きが決まるのです。

判断材料は主に「各市場の実力」ですから、投資家は長期的な投資判断を簡単に行うことができます。

例えば、米国株のインデックスファンドであれば、米国の予想GDP成長率を判断材料とすればよいですし、先進国債券のインデックスファンドであれば、金利の動向を判断材料とするといった具合です。

ファンドのしくみも単純で個別銘柄の調査を行うことがありませんので、コスト(信託報酬など)も安く抑えられます。

以上の理由から、特にiDeCoのような長期投資を目的とするような場合、初心者の方はアクティブファンドを選ぶべきではないと私は考えています。

投資初心者の方は、長期的に負ける可能性の低いインデックスファンドを選ぶようにしましょう。

②コストが安い

iDeCoでインデックスファンドを選ぶ際は、できるだけコストの安いファンドを選ぶようにしましょう。

インデックスファンドでかかるコストは、主に以下の3つです。

信託報酬とは、投資信託を管理・運用してもらうために、投資信託を保有している間に支払う費用のことです。

購入時手数料とは、購入する際に証券会社などの販売会社に支払う手数料のことです。

信託財産留保額とは、投資信託を解約する際に支払う費用のことです。

まず、購入時手数料と信託財産留保額が有料の投資信託はできるだけ避けましょう。

信託報酬は、同じような内容の投資信託であれば、安いほうを選びましょう。

長期投資をするうえで、信託報酬が低ければ低いほど、あなたにとって有利に働きます。

③純資産残高が30億円以上

投資信託の純資産残高は、30億円以上あれば当面は大丈夫でしょう。

できれば、100億円以上あれば償還されるリスクはかなり低くなります。

何らかの理由でファンドが償還されると、利益または損失が確定することになり、投資信託の償還金額は、償還日の取引終了後にその日の資産価格から算出されます。

次の投資先を決めて再投資するまでの間、機会損失が発生するため、規模の小さい投資信託は避けましょう。

④投資信託の運用期間が3年以上

投資信託の運用期間が短い場合、トータルリターンや標準偏差、シャープレシオなどの重要な参考指標が相場などの一時的な要因に左右されたものになる可能性が高くなります。

ですから、運用期間が3年以上ある投資信託を選ぶようにしましょう。

運用期間が3年以上あれば、トータルリターンなどの参考指標をある程度正しく評価することができます。

以上、投資信託を選ぶために大切な4つのポイントについて説明してきました。

ここまで読めば、投資信託を選ぶための基本は理解できたと思います。

次は、具体的にどんな商品があるかを紹介していきます。

低コストの投資信託の紹介

インデックスファンドには、「株式」、「債券」、「コモディティ」、「REIT」など多くの種類があります。

その中でも、低コストかつ長期投資に適したインデックスファンドを紹介していきます。

| 対象地域 | 商品名 | 信託報酬 | ベンチマーク | 標準偏差 | リターン(年率) | シャープレシオ | |

| 株式型 | 全世界 | eMAXIS Slim 全世界株式 (除く日本) |

0.05775% | MSCIオール・カントリー・ワールド・インデックス | 16.59% | +17.04% |

1.07 |

| 先進国 | ニッセイ外国株式インデックスファンド (除く日本) |

0.09889% | MSCIコクサイ・インデックス | 16.35% | +14.76% | 0.90 | |

| 米国 | eMAXIS Slim 米国株 (S&P500) |

0.09372% | S&P500指数 | 17.53% | +21.59% | 1.18 | |

| 新興国 | eMAXIS Slim 新興国株式インデックス | 0.1518% | MSCIエマージング・マーケット・ インデックス |

17.14% | +7.85% | 0.54 | |

| 日本 | eMAXIS Slim 国内株式 (TOPIX) |

0.1430% | 東証株価指数(TOPIX) | 13.74% | +10.92% | 0.84 | |

| 債券型 | 先進国 | eMAXIS Slim 先進国債券インデックス | 0.1540% | FTSE世界国債インデックス | 5.37% | +4.97% | 0.93 |

| 日本 | eMAXIS Slim 国内債券インデックス | 0.1320% | NOMURA-BPI総合 | 2.25% | -0.89% | -0.40 | |

| 商品 | 日本 | 三菱UFJ 純金ファンド | 0.9900% | なし | 13.84% | +8.35% | 0.62 |

| REIT | 先進国 | 三井住友・DC外国リートインデックスファンド | 0.2970% | S&P先進国REIT指数 | 18.46% | +8.65% | 0.54 |

| 日本 | ニッセイJリートインデックスファンド | 0.2750% | 東証REIT指数(配当込み) | 12.95% | +5.95% | 0.48 | |

| 日本 | 三井住友・DC日本リートインデックスファンド | 0.2750% | 東証REIT指数(配当込み) | 13.06% | +2.82% | 0.27 |

※リターン、リスク、シャープレシオは、2024年6月末時点の設定来の実績を表示しています。(日本経済新聞「投資信託サーチ」にて検索)

標準偏差(リスク)とは?

標準偏差(リスク)とは、リターン(収益)の振れ幅のことを指します。

標準偏差(リスク)は、簡単に言うと「どれくらい値動きが激しいか」を示す指標ですね。

標準偏差が高いほど、リターンが大きく変動しやすく、リスクが高いと評価されます。

シャープレシオとは?

シャープレシオとは、ファンドの平均リターンから無リスク資産のリターンを差し引き、ファンドの標準偏差(リスク)で割って求められる数値のことを指します。

シャープレシオは、簡単に言うと「リスクに対してどれだけ効率よくリターンを得たか」を評価する指標です。

シャープレシオが高いほど、リスクに対して効率よくリターンが得られていると評価されます。

リターンや標準偏差、シャープレシオなどの指標を総合的に評価して、自分のリスク許容度や目的に合ったインデックスファンドを選ぶことが大切です。

ポートフォリオの決定

優良な投資信託が選定できたら、あなたに合ったポートフォリオを決めましょう。

ポートフォリオとは?

株式、債券、不動産、通貨、商品などの総合的な投資資産のことを指します。投資家が分散投資を行うことでリスクを管理し、リターンを最大化するために様々な資産を組み合わせて構築します。

アセットアロケーション(資産配分)が運用する資産を国内外の株や債券等にどのような割合で投資するのかを決めたものをいうのに対して、ポートフォリオはより具体的な投資商品を組み合わせたものになります。

ポートフォリオを組む目的

ポートフォリオを組む主な目的は、以下の3つです。

ポートフォリオを組むことで、リスクを抑えながら安定したリターンを期待できますし、株式市場などの暴落による資産の減少もある程度抑えることができます。

そして、リスク許容度に応じて資産の配分を自ら決めることで、投資に対する姿勢が受け身ではなくなり、投資に対する不安も軽減されます。

投資に対する不安が少なければ、夜眠れなくなることもありませんし、投資リターンの良し悪しが日々の生活に悪い影響を及ぼすこともありません。

それらの心理的効果は運用資産が増えれば増えるほど大きくなっていきますから、資産が大きくなりがちな老後も比較的心穏やかに過ごすことができます。

ポートフォリオを自ら組むということは、リスクを抑えながら安定したリターンを期待できるだけでなく、投資に対する不安などを軽減する心理的効果も得られるのですね。

それでは、次にポートフォリオを組む流れについて説明していきましょう。

ポートフォリオを組む流れ

ポートフォリオを組む流れは、以下のような流れがよいでしょう。

運用目的と目標金額、運用期間を決める

まず、運用目的と目標金額、運用期間を決めます。

運用目的は、「老後の資産形成」、「子供の将来の教育費」、「家購入のための頭金」、「海外旅行の資金」などのことです。

目標金額は、「老後までに2,000万円」、「子供の大学費用のために500万円」、「家購入のための頭金500万円」、「海外旅行の資金のために300万円」などのように決めましょう。

iDeCoにおいては、ほとんどの方が「老後の資産形成のために○○万円」になると思います。

運用期間は、[65歳 - 今の年齢]ですね。

例えば、今のあなたの年齢が30歳、老後の資産形成のために2,000万円貯めたい場合、運用目的[老後の資産形成]、目標金額[2,000万円]、運用期間[35年]となります。

自分のリスク許容度をはかる

次に、自分のリスク許容度をはかります。

リスク許容度とは、自分自身が許容できるリターンの振れ幅(リスク)の範囲のことです。

例えば、あなたが株式型の投資信託である「eMAXIS Slim 米国株(S&P500)」を購入したとします。

この商品のリターン(年率)は21.59%、標準偏差は17.53%ですので、1年後の最大損失率は

【 21.59% - 17.53% × 2 = -13.47% 】

となります。(参考:大和証券「GPIF(ジーピーアイエフ)の分散投資(3)」)

そして、リターンの振れ幅は【 ±17.53% × 2 = ±35.06% 】です。

つまり、この商品に100万円投資すると、1年後に最大で13.47万円損する可能性があり、86.53万円~156.56万円(-17.53%~+56.56%)の振れ幅で推移する可能性が高いということですね。

「リスク許容度をはかる」ということは、あなたが「その損失、あるいはそのリターンの振れ幅を許容できるかどうかをはかる」ということです。

ただ、リスク許容度に関しては個人差がとても大きいため、簡単に決められないのが現実です。

実際には投資を長期間続けながら、「年齢」、「性格」、「家族構成」、「運用資産額」、「収入」、「投資経験」などをふまえて適正な水準を探っていくほかありません。

投資を5年、10年と続けていると市場の暴落・暴騰を経験できますから、それで自分自身のリスク許容度がだいたい把握できるようになる感じですね。

では、投資を始めたばかりの方はどうやってリスク許容度を決めればよいのでしょうか?

一番簡単な方法は、ネット上で「リスク許容度の診断チェック」を受けることです。

おすすめは、全国銀行協会「あなたのリスク許容度診断テスト」とマネックス証券「投信ポートフォリオ診断」の2つです。

全国銀行協会「あなたのリスク許容度診断テスト」は、10問の質問に答えるだけであなたのリスク許容度をはかってくれます。

マネックス証券「投信ポートフォリオ診断」は、4問の質問に答えるだけであなたのリスク許容度とおすすめの資産配分を提示してくれます。

2つとも数分で終わりますので、両方やっておきましょう。

資産配分を決める

運用期間と目標金額、リスク許容度が分かれば、資産配分を決めましょう。

資産配分を決めるために、マネックス証券「投信ポートフォリオ診断」を利用します。

このサイトを利用すれば、投資初心者の方でもどのような資産配分にすればよいか、ざっくりと知ることができます。

例えば、「現在30歳で老後のための資金」をつくりたい場合を考えます。

私の場合、「リスクランク8」で「株式:70.6%、債券:23.3%、REIT:6.1%」の資産配分を提案されました。

このまま、提案された資産配分を採用してもよいですが、債券やREITなどの株式以外の商品の仕組みを理解していないのであれば、「株式:70.6%、現金:29.4%」のようにしても問題ありません。

あくまで資産配分の目安ですから、理解できている商品だけを用いて、自分なりにアレンジすればよいのです。

また、一般的に年齢を重ねるごとにリスク許容度は小さくなっていきますので、40歳・50歳・60歳などの節目の年にリスク許容度を図りなおすことをおすすめします。

資産配分の決め方は、まず『( 90歳 - 現在の年齢 ) = 株式の割合』として株式の割合を決定します。

そして、債券や金、現金などの守りの資産を『残りの割合』に配分すれば完成です。

例えば、40歳で「株式:50%、現金:50%」、50歳で「株式:40%、現金:60%」、60歳で「株式:30%、現金:70%」といった具合ですね。

もちろん、ここからさらに自分自身のリスク許容度に合わせて、資産配分や投資する商品を調整してもよいと思います。

資産配分が決まれば、年率平均リターンとリスクを導き出すことができます。

その方法を今から説明していきます。

年率平均リターンとリスクを知るには、myINDEX「資産配分ツール」を利用します。

このツールの利用には会員登録が必要となりますが、無料で有益なツールですのでぜひ利用しましょう。

例えば、「米国株式:70%、現金:30%」の資産配分で入力を行うと、「年率平均リターン:8.9%、リスク:12.7%、シャープレシオ:0.70」となります。

もう一つ例を示すと、「米国株式:30%、現金:70%」の資産配分の場合、「年率平均リターン:4.0%、リスク:5.4%、シャープレシオ:0.73」となりますね。

ちなみに、私は今年2024年1月からiDeCoの資産配分を「米国株式:50%、金:30%、現金:20%」のように変更しています。

「金」と「現金」が多い理由は、景気後退リスクと地政学リスクなどが日々高まっていると感じるからです。

この資産配分であれば、「年率平均リターン:10.2%、リスク:11.2%、シャープレシオ:0.91」となり、リスクが抑えられますので、不安を感じやすい性格の私でも安心して夜眠ることができそうです。

そして、仮に米国株式が暴落した場合、「米国株式:80%、金:10%、現金:10%」の資産配分に時間をかけて変更していくつもりです。

このように、自分なりに考えた資産配分へ組み替えていくのも楽しいですよ。

必ずしもそれが良い結果を生むとは限りませんが、投資を前向きに楽しむことで多くのことを学ぶことができます。

人生一度きりですから、何事も楽しんだもん勝ちです。

具体的な商品と積立金額を決める

資産配分と年率平均リターンが決まれば、具体的な商品と積立金額を設定しましょう。

具体的な商品は、低コストの投資信託の紹介にある商品の中から選びます。

例えば、「米国株式:30%、現金:70%」のポートフォリオは、「eMAXIS Slim 米国株(S&P500):30%、DC定期預金:70%」といった具合です。

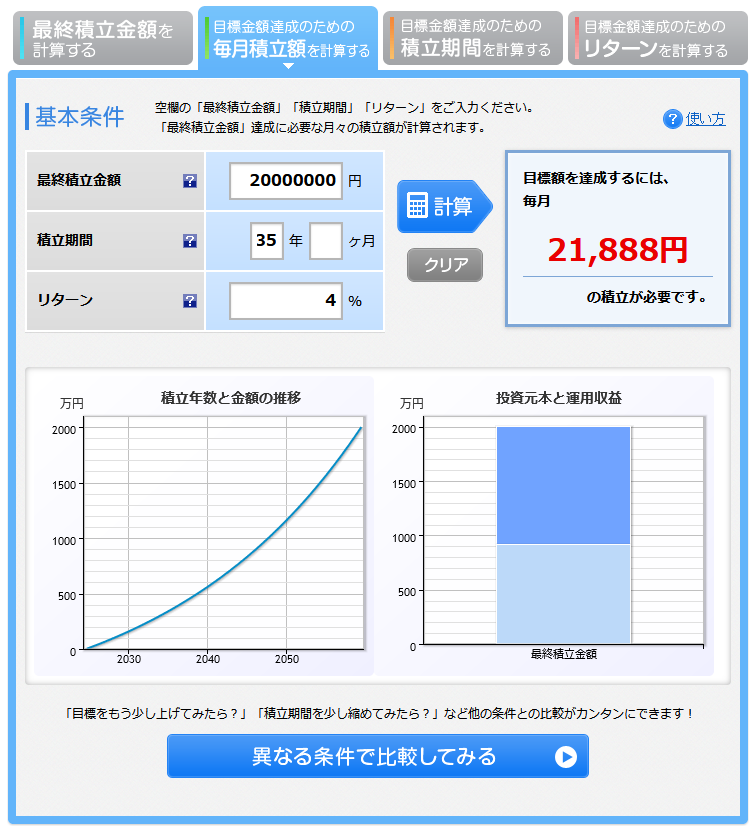

積立金額は、年率平均リターンと目標金額、運用期間をシミュレーションサイトに入力して計算します。

シミュレーションサイトは、楽天証券「積立かんたんシミュレーション」を利用するとよいでしょう。

例えば、「年率平均リターン:4.0%、目標金額:2,000万円、運用期間:35年」だった場合、毎月の積立金額は[ 21,888円 ]となります。

とても簡単ですね。

以上でこの章を終わります。

ここまで読んでいただいた方は、iDeCoの運用商品の選定からポートフォリオの決定までを自分の力でできるようになっているはずです。

お疲れさまでした。

次の章では、iDeCoにおける「具体的な節税効果」について説明していきたいと思います。

具体的な節税効果のシミュレーション

iDeCoで資産運用を始めると、さまざまな節税効果の恩恵を受けることができます。

この章では、「掛金の積立時」、「運用中」、「受取時」における具体的な節税効果のシミュレーションをしていきたいと思います。

掛金を積み立てたときの節税額

まず、掛金を積み立てたときの節税額についてシミュレーションをしてみます。

積み立てた掛金は、全額所得控除になりますので、結構な金額を節税することができます。

例えば、「年収400万円、毎月積立金額20,000円、35年間」積立をした人の場合、1年間の所得控除は[ 240,000円 ]となります。

所得税率5%と仮定すると、1年間の所得税の節税額は【 240,000円 × 5% = 12,000円 】です。

これを35年間続けると、所得税の節税額は【 12,000円 × 35年 = 420,000円 】となります。

さらに、住民税の節税額は、35年間で【 240,000円 × 10% × 35年 = 840,000円 】です。

所得税と住民税の節税額を合わせると、【 420,000円 + 840,000円 = 1,260,000円 】となります。

結構な金額ですね。

ここでは、所得税率を5%と仮定してシミュレーションを行いましたが、年収の多い(所得税率が高い)方は節税額がより大きくなります。

「所得税率別の節税額」(毎月の積立金額2万円の場合)を以下に示します。

特に、年収の多い(所得税率が高い)個人事業主やフリーランスの方は、iDeCoを利用しないと大きな機会損失となるため、必ず利用しておきましょう。

運用益の非課税効果

次に、iDeCo口座における運用益の非課税効果についてシミュレーションしてみます。

iDeCo口座内で得られた運用益は、すべて非課税です。

また、運用商品のスイッチング(入替)を行って確定した利益も非課税となります。

スイッチングとは、現在保有している商品を売却し、別の商品を購入することですね。(スイッチングする際の手数料は無料です。)

通常、特定口座で運用商品の入替を行うと、それまでの運用益に対して税率20.315%を乗じたものが税金としてかかります。

しかし、iDeCo口座内でのスイッチングは何度行っても、運用益にかかる税金がゼロになるのです。

これにより、リバランス(資産配分の調整)を行いやすくなるため、運用成績の向上も期待できます。

では、ひとつ具体例を見てみましょう。

例えば、「毎月積立金額20,000円、35年間、年率平均リターン4.0%」の場合、[投資元本、運用益、節税額]は以下のようになります。

「毎月積立金額20,000円、35年間、年率平均リターン4.0%」の場合、[ 投資元本:840万円、運用益:987万円、節税額:200万円 ]ですね。

節税額は、「通常であれば運用益に対してかかる税金」のことで、計算式は「運用益 × 税率20.315%」です。

ついでに、年率平均リターンを5.0%、6.0%に変更したパターンについてもシミュレーションしています。

シミュレーション結果は以下の通りです。

「毎月積立金額20,000円、35年間、年率平均リターン5.0%」の場合、[ 投資元本:840万円、運用益:1,432万円、節税額:290万円 ]

「毎月積立金額20,000円、35年間、年率平均リターン6.0%」の場合、[ 投資元本:840万円、運用益:2,009万円、節税額:408万円 ]

通常であれば、投資信託の運用益に対して20.315%の税率が適用されますが、iDeCo口座ではそれがゼロとなるため、かなりお得ですね。

楽天証券「積立かんたんシミュレーション」を利用すれば、簡単にシミュレーション結果を出力することができますので、ぜひ皆さんも自分自身でやってみましょう。

受取時の税制優遇の例

最後に、受取時の税制優遇の例をシミュレーションしてみます。

iDeCoでは、資産の受取時に以下の2つの税制優遇を受けられます。

それぞれ説明していきましょう。

①退職所得控除による税制優遇

iDeCoの運用資産を「一時金」として受け取る場合、「退職所得控除」による税制優遇を受けられます。

おそらく、ほとんどの方はこの税制優遇を受けることになるでしょう。

例えば、「毎月積立金額:20,000円、積立期間:35年、運用資産:2,000万円」だった場合を考えます。

[ 退職所得控除 ]= 800万円 + 70万円 × ( 35年 - 20年 ) =[ 1,850万円 ]

[ 課税所得 ]= ( 2,000万円 - 1,850万円 ) ÷ 2 =[ 75万円 ]

この課税所得[ 75万円 ]に所得税と住民税がかかってくるのですね。

なお、退職所得は分離課税であるため、他の所得とは切り離して税額を計算します。

所得税は、国税庁「別紙 退職所得の源泉徴収税額の速算表」を参考に計算すると以下のようになります。

[ 所得税 ] = 75万円 × 5% × 102.1% = [ 38,287円 ]

住民税は、課税所得に10%を乗じて以下のようになります。

[ 住民税 ] = 75万円 × 10% = [ 75,000円 ]

合計すると、[ 113,287円 ]です。

つまり、退職所得控除が適用されれば、受取時に支払うべき税金は[ 113,287円 ]のみになるのですね。

ただし、60歳以降にiDeCoの運用資産を受け取る際、「iDeCoの運用資産に退職所得控除が適用されない場合」があるため、注意が必要です。

もし、iDeCoの運用資産に退職所得控除が適用されない場合、支払う税金が多くなってしまいます。

この問題は、主に「勤務先からの退職金がある人」に起こります。

いわゆる「iDeCoの5年ルール」の問題ですね。

「iDeCoの5年ルール」の問題については、本記事内「受取時のメリット」の節で説明していますので、そちらをご覧ください。

勤務先からの退職金がないという方は、まったく気にしなくてよいですので安心してください。

②公的年金等控除による税制優遇

続いて、iDeCoを「年金」として受け取る場合について説明します。

60歳以降、年金として分割で受け取る場合、iDeCoの受取金は「公的年金等の雑所得」として取り扱われ、この雑所得に対して所得税や住民税がかかることになります。

「公的年金等の雑所得」は、公的年金収入金額に「決められた割合」を乗じたものから「公的年金等控除額」を差し引いて計算したものになります。

言葉ではわかりにくいため、以下に具体例を示します。

例えば、あなたの総収入が「公的年金の収入:180万円、iDeCoの受取金額:15万円、給与所得:120万円」だった場合を考えてみましょう。

公的年金収入は【 180万円 + 15万円 = 195万円 】となりますね。

65歳以上の場合、「公的年金等の雑所得」は以下のように計算できます。(参考:本ページ内「公的年金等の雑所得」の計算式)

「 公的年金等の雑所得 」 = ( 180万円 + 15万円 ) - 110万円 = [ 85万円 ]

そして、課税所得は以下のような計算式になります。

[ 課税所得 ] = ( 給与所得 + 公的年金等の雑所得 ) - 各種控除

各種控除は、基礎控除、社会保険料控除、配偶者控除や扶養控除などのことです。

社会保険料控除や配偶者控除、扶養控除などは、その人の世帯構成や給与収入額、健康保険の種類などによって異なってくるため、自身のものを調べてから計算してみましょう。

所得税は、国税庁「No.2260 所得税の税率」を参考に計算できます。

住民税は、「課税所得 × 10%」で計算しましょう。

なお、「公的年金等の雑所得」が多くなるほど、国民健康保険や後期高齢者医療制度、介護保険などの保険料の金額も上がってしまいますので、年金での受け取りにするかどうかは慎重に考えるようにしましょう。

iDeCoの出口戦略

iDeCoは、拠出から運用、受取までに手厚い税制優遇を受けることができるため、老後の資産形成を行ううえでとても優れた制度であると言えます。

しかし、運用資産の受取方を間違えてしまうと、iDeCoの最大のメリットである税制優遇を受けられないというなんとも残念な結果になることもあり得ます。

人によっては100万円、200万円損する可能性も十分に考えられますので、iDeCoの出口戦略はとても重要です。

加えていうと、受取時期の近くで市場の暴落により運用資産が大きく目減りしてしまうなんてことも十分にあり得ます。

そうなったら、さすがにショックで立ち直れなくなりますよね。

このような事態に陥らないためには、できるだけ早く、理想を言えばiDeCoを開始する前から出口戦略を考えておかなければなりません。

逆に言えば、出口戦略を早い段階で準備することで、100歳まで生きられるであろう老後人生のスタートを素晴らしく良いものにできるのです。

ここでは、皆さんの老後におけるスタートラインをよりよいものにしていただくために、できるだけわかりやすく説明していきます。

具体例を示しながら進めていきますので、比較的理解しやすいかと思います。

くれぐれも先延ばしをせず、ぜひとも一緒に考えていきましょう。

2つの出口戦略

iDeCoの運用資産を受け取る際に損失を最小限に抑えるためには、次の2つの出口戦略を知っておく必要があります。

これらの戦略をiDeCo開始前から把握しておくことで、税制と資産運用の両面で最大のメリットを得られる可能性が高まります。

それでは、順番に説明していきましょう。

税金面での出口戦略

まず、税金面での出口戦略の話をする前に、あらためてiDeCoの受取方法について簡単に説明しておきます。

受取方法は次の3通りです。

60歳以降、iDeCoを「一時金」として受け取る際は「退職所得控除」が適用され、「年金」として分割で受け取る際は「公的年金等控除」が適用されるのでしたね。

例えば、SBI証券でiDeCo資産を運用しており、年金として分割で受け取る場合、受給期間を5年、10年、15年、20年の中から選択することができます。

また、60歳以降、年金として分割で受け取る場合、iDeCoの受取金は「公的年金等の雑所得」として取り扱われ、この雑所得に対して所得税や住民税、社会保険料がかかることになります。

退職所得控除や公的年金等の雑所得の計算式などに関しては、本記事内「受取方法【一時金・年金・併用】」をご覧ください。

ちなみに、iDeCoと退職金の受取方は、先にiDeCoを受け取り、そこから5年後に退職金を受け取ったほうがよいと言われています。

このような受取方をすると、iDeCoと退職金、それぞれの退職所得控除がフルに適用され、税制優遇を最大限受けられるというのが主な理由です。

一方、先に退職金を受け取った場合、そこから19年間は「iDeCoにおける退職所得控除」が減額されてしまうため、フルに税制優遇を受けることができません。

その点は、しっかり頭に入れておきましょう。

さて、それでは「税金面での出口戦略」について説明していきますね。

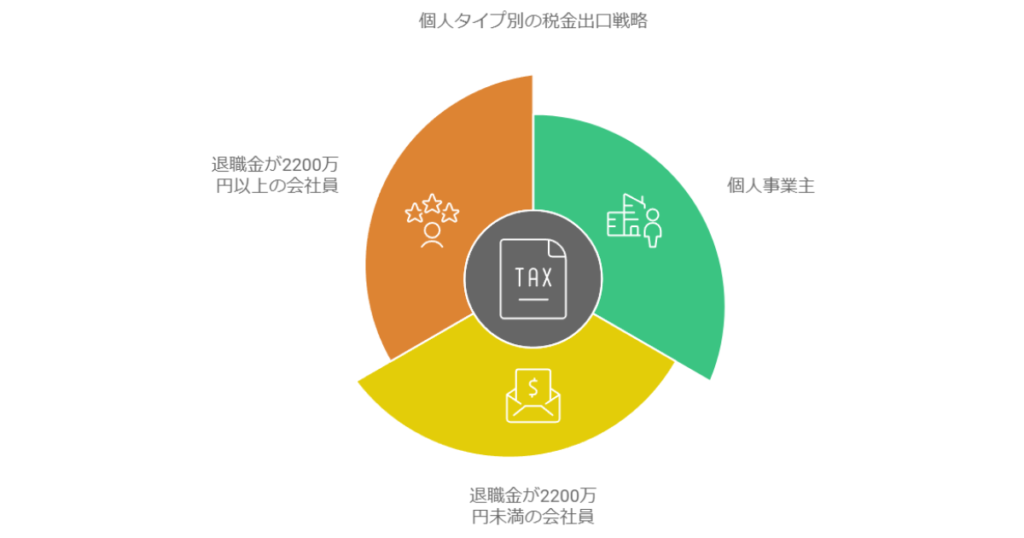

税金面での出口戦略は「個人事業主やフリーランス」、「退職金が2,200万円未満の会社員」、「退職金が2,200万円以上の会社員」の3パターンの人でそれぞれ異なります。

個人事業主やフリーランス

まず、個人事業主やフリーランスの出口戦略について説明します。

このパターンにおける出口戦略は簡単で、60歳になったらiDeCoの資産を退職所得控除の範囲内で一時金として受け取り、残りを公的年金等控除の範囲内で年金として分割で受け取ればよいでしょう。

例えば、「年齢:60歳、iDeCoの運用資産:2,150万円、退職所得控除:1,850万円、年金の受取予定年齢:65歳以降」だった場合を考えてみます。

この場合、まず「一時金」で1,850万円受け取り、残りの300万円を「年金」として5年間に分割して受け取れば、税金・社会保険料はゼロとなります。

もう一つ具体例を見てみましょう。

例えば、「年齢:60歳、iDeCoの運用資産:2,500万円、退職所得控除:2,060万円、国民年金の受取予定年齢:65歳以降」だった場合を考えてみます。

この場合、まず「一時金」で2,060万円受け取り、残りの440万円を「年金」として15年間に分割して受け取れば、税金・社会保険料はゼロとなります。(65歳以降の公的年金受取額を『国民年金のみで年間780,900円』と仮定しています。)

加えて、小規模企業共済などの退職金制度を利用している方は、65歳以降(iDeCo資産を受け取ってから5年後以降)に共済金を受け取るようにしておきましょう。

そうすることで、iDeCoと小規模企業共済、それぞれの加入年数に応じた退職所得控除が使えることになります。

それぞれの退職所得控除をフル活用できるのですね。

以上のことを行えば、個人事業主やフリーランスの方は100点満点中、90点は取れたといってよいと思います。

退職金が2,200万円未満の会社員

次に、見込める退職金が2,200万円未満の会社員の出口戦略について説明します。

とその前に、ひとつ前提条件を決めておかなければなりません。

その前提条件とは、「定年退職を迎える年齢」です。

この章では、「定年退職を迎える年齢を60歳」と仮定して話を進めていきます。

理由は、現在のほとんどの会社員が60歳で定年退職を迎えているからです。

実際に、『厚生労働省「就労条件総合調査結果の概況」(令和4年)によると、定年制がある企業のうち一律に定年制を定めている企業は96.9%で、そのうち定年を60歳とする企業は72.3%、65歳とする企業は21.1%となっている』と言われています。(引用:生命保険文化センター「定年の年齢は何歳が多い?」)

加えて、日本の低い経済成長率を考えれば、今後、65歳定年の人が増える可能性はかぎりなく低いことが予想されます。

したがって、この章では「定年退職は60歳」としておきます。

さて、前提条件を決めたところで、出口戦略の話を進めていきます。

税金面での出口戦略は、以下の流れで行います。

まず、初めに以下の計算式より「iDeCoで形成すべき資産額」を求めます。

「iDeCoで形成すべき資産額」

〔 退職所得控除額 〕 + 〔 60~64歳までの公的年金等控除の非課税枠 〕-〔 60歳で見込める退職金 〕

最終的なiDeCo資産が、この「iDeCoで形成すべき資産額」を超えなければ、iDeCoの税制優遇(退職所得控除と公的年金等控除)をフルに受けることができます。

ちなみに、〔 60歳で見込める退職金 〕は、勤務先の会社が採用している退職金制度や会社の規模・勤続年数・職種・退職理由などによって異なりますので、「退職金規定」などを確認して、自分で計算する必要があります。

もし、見込みの退職金が予測できない場合は、価格ドットコム保険「退職金はいくらもらえる?退職金制度、退職金の相場についてお金のプロが解説」で平均の退職金を参考にして決定しましょう。

では、具体例を示しながら説明していきます。

例えば、「iDeCoで38年間積立投資する予定、60歳で見込める退職金:1,000万円」の22歳会社員がiDeCoでいくらまで資産を形成してよいかについて考えてみます。

この場合の「退職所得控除」は、以下のようになります。

[ 退職所得控除 ]= 800万円 + 70万円 × ( 38年 - 20年 ) =[ 2,060万円 ]

「60~64歳までの公的年金等控除の非課税枠」は、以下の通りです。

[ 60~65歳までの公的年金等控除の非課税枠 ]= 60万円 × 5年間 = [ 300万円 ]

これらの数値を計算式に代入すると、[ iDeCoで形成すべき資産額 ]は以下のようになります。

[ iDeCoで形成すべき資産額 ]= 2,060万円 + 300万円 - 1,000万円 =[ 1,360万円 ]

[ iDeCoで形成すべき資産額 ]が決まれば、次は積立金額を決めます。

積立金額を決めるには、楽天証券「積立かんたんシミュレーション」を利用します。

「iDeCoで形成すべき資産額:1,360万円、積立期間:38年、年平均リターン:4%」の場合、「毎月積立金額は12,732円」となります。

これを毎月積み立てて、iDeCoの資産を形成すればよさそうです。

その後、60歳になったら「iDeCo:1,060万円」と「退職金:1,000万円」を一時金として受け取り、「残り:300万円」を年金として5年分割で受け取れば、税制優遇の恩恵をフルに受けられますね。

退職金が2,200万円以上の会社員

次に、見込める退職金が2,200万円以上の会社員の出口戦略について説明します。

まず、「定年退職を迎える年齢を60歳」と仮定します。

その条件で考えると、「iDeCoで形成すべき資産は300万円まで」となります。

なぜ300万円までかというと、「勤続年数(拠出年数)が40年間の場合、退職所得控除額が2,200万円となり、勤務先からの退職金だけで控除枠が埋まってしまう」からです。

例えば、60歳の定年退職時に「退職金2,200万円」と「iDeCo」を同時に受け取ると、「退職所得控除」の枠は「退職金」だけで埋まりますよね。

残された控除は「公的年金等控除」の5年分の合計である「300万円」だけですから、「iDeCoで形成すべき資産は300万円まで」となるわけです。

仮に、これ以上の資産をiDeCoで作ったとしても、節税効果が薄いうえに60歳まで資金拘束されてしまうため、おすすめしません。

税金や社会保険料の計算など、無駄に考えなければならないことも増えるため、できるかぎりやめましょう。

会社員は老後資産の形成のためにNISAを活用すべき?

とはいえ、ひとつの会社で定年退職を迎える人は年々減ってきており、転職をするのも当たり前の時代になってきていますので、退職金が見込んでいたものより少なくなることも十分にあり得ます。

あるいは、老後資産をもっと多く準備しておきたいという方もいるでしょう。

そのような会社員の方は、iDeCoに加えて、NISAを利用して老後資産を形成することをおすすめします。

NISA(少額投資非課税制度)とは、通常約20%の税金がかかる投資の利益が非課税になる税制優遇制度です。

いつでも売却可能なうえ、2024年から生涯の非課税投資枠が1,800万円に増えたため、資産形成をするツールとして非常に優れた制度に生まれ変わりました。

老後資産だけではなく、住宅購入資金や子供の教育費などを貯めるためにも使えます。

なにより素晴らしいのは、受取時のややこしい出口戦略を考えなくてよいということですね。

正直に言って、iDeCoは会社員の方にとって非常に扱いづらい制度ですので、「会社員の老後の資産形成」は「NISA」を中心に行ったほうがよいと私は思っています。

会社員の方は、iDeCoを節税のために活用し、NISAを老後の資産形成のために利用するというのがよいでしょう。

例えば、見込める退職金が2,200万円の会社員が『自分で老後資産を2,000万円をつくりたい』場合、「iDeCoで300万円」、「NISAで1,700万円」を形成していくといった具合ですね。

このようにすれば、受取時の難易度がグンと下がります。

NISAの非課税効果だけでも十分に節税できるため、会社員の方はNISAを活用して老後資産の出口戦略をできるかぎりシンプルにしておきましょう。

運用面での出口戦略

次に、「運用面での出口戦略」について説明していきます。

運用における出口戦略は、iDeCoの受取時期やその直前の期間に、市場の急落などによって運用資産が大幅に減少しないようにするために考えます。

運用資産の大幅な減少を避けるためには、「iDeCoの受取開始15年前から徐々に資産配分をリスクの少ない守備重視型にシフトしていく」のが望ましいでしょう。

具体例を示しながら、説明していきますね。

例えば、あなたが「現在の年齢45歳、15年後に資産を受け取る予定」だった場合を考えます。

資産配分の決め方は、まず『( 90歳 - 現在の年齢 ) = 株式の割合』として株式の割合を決定します。

そして、債券や金、現金などの守りの資産を『残りの割合』に配分すれば完成です。

なぜ「90歳」にしているかというと、日本の女性の平均寿命が87.09年だからです。

『( 90歳 - 現在の年齢 ) = 株式の割合』とすることによって、年齢を重ねるごとにリスクを徐々に減らしていくことができるのですね。

もちろん、ここからさらに自分自身のリスク許容度に合わせて調整してもよいと思います。

さて、現在の年齢は45歳ですから、守備重視型の資産配分は「株式:45%、その他の資産:55%」となります。

その他の資産は、現金のみでもいいですが、ここでは「株式:45%、金:25%、現金:30%」としておきます。

その他の資産は、なるべく自分が詳しいアセットを選ぶとよいでしょう。

その後、年齢を重ねるごとに『 ( 90歳 - 現在の年齢 ) = 株式の割合 』の式をもとに株式の割合を減らしていきます。

というような感じですね。

このように守備重視型の資産配分に徐々に移行していけば、市場暴落などによる運用資産の減少を抑えることができ、老後生活へのダメージも減らすことができるわけです。

30代・筆者の投資成績

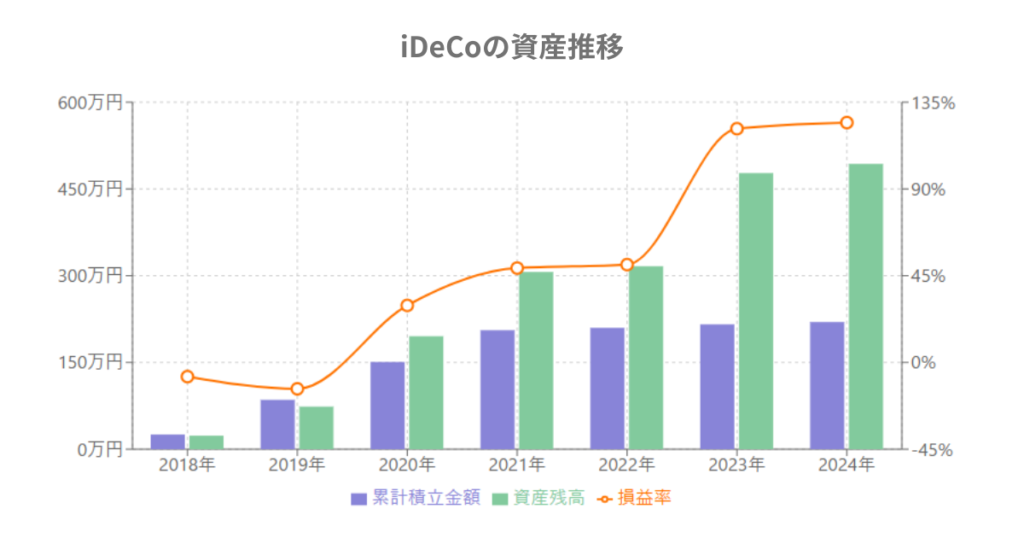

2018年1月~2024年8月末現時点までの投資結果を紹介します。

現在、iDeCo(個人型確定拠出年金)で毎月5,000円を積立投資をしています。

現在の資産配分は、「株式50%、金:30%、現金:20%」としています。

2018年~2024年の各年ごとの運用商品は以下の表のとおりです。

| 利用制度 | 運用商品 | |||

|

2018年 |

iDeCo |

eMAXIS Slim 米国株式(S&P500) |

||

|

2019年 |

企業型DC |

DIAM外国株式インデックス(DC年金) | ||

|

2020年 |

企業型DC |

DIAM外国株式インデックス(DC年金) | ||

|

2021年 |

企業型DC |

DIAM外国株式インデックス(DC年金) | ||

|

2022年 |

iDeCo |

eMAXIS Slim 米国株式(S&P500) |

||

|

2023年 |

iDeCo |

eMAXIS Slim 米国株式(S&P500) |

||

|

2024年8月末 |

iDeCo |

eMAXIS Slim 米国株式(S&P500) |

三菱UFJ純金ファンド | あおぞらDC定期 |

2018年、2022年~2023年は「米国株式:100%」、2019年~2021年までは「外国株式:100%」の資産配分で運用していました。

現在は、資産配分を「米国株式50%、金:30%、現金:20%」の割合にして運用しています。

現在の資産配分の場合、過去30年の実績データを用いると『平均リターン:8.9%、リスク:11.3%、シャープレシオ:0.79』となります。(myINDEX「資産配分ツール」よりシミュレーション)

筆者の2024年8月までの投資成績は、以下の表のとおりです。

| 累計積立金額 | 資産残高 | 損益金額 | 損益率(%) | |

| 2018年 | 253,000円 | 234,380円 | -18,620円 | -7.3% |

| 2019年 | 853,000円 | 736,293円 | -116,707円 | -13.7% |

| 2020年 | 1,508,000円 | 1,954,020円 | +446,020円 | +29.6% |

| 2021年 | 2,058,000円 | 3,065,329円 | +1,007,329円 | +48.9% |

| 2022年 | 2,098,000円 | 3,162,813円 | +1,064,813円 | +50.7% |

| 2023年 | 2,158,000円 | 4,774,435円 | +2,616,435円 | +121.2% |

| 2024年 | 2,198,000円 | 4,932,547円 | +2,734,547円 | +122.44% |

筆者の2024年8月までの投資成績のグラフは、以下のとおりです。

毎月平均28,179円の積立金額で6年8ヵ月間投資を続けた結果、ご覧のように2024年8月末時点で資産残高が493万円を超えました。

『含み益は+122.44%』程度にまで順調に成長しています。

現在、私は39歳ですので、65歳を迎えるまであと26年あります。

もし、今から26年後に老後資金2,000万円をつくるとしたら、年平均利回り5%以上で毎月5,000円の積立投資を行えばよさそうですね。

毎月5,000円の積立投資であれば、私のような3人の子供を持つ世帯でも無理なく続けられそうです。

老後資金の積立はできるだけ早く始め、できるだけ早めに大きめの資金を投入するのが効率的です。

ぜひ、皆さんもiDeCoを始めて老後資産を計画的に形成していきましょう。

まとめ

この記事では、iDeCoの基本的な仕組みとそのメリット、具体的な節税シミュレーション、iDeCoの始め方などについて解説しました。

まとめ

- iDeCoは、毎月の積立で老後の資産を非課税で運用できる制度

- 税制優遇が大きな魅力

- 運用商品を自分で選べる

- 個々のニーズに合った運用が可能

iDeCoは、毎月の積立で老後の資産を非課税で運用できる制度であり、所得控除や退職所得控除、公的年金等控除といった税制優遇が大きな魅力です。

運用商品を自分で選べるため、資産を増やす可能性を高めつつ、リスク管理も行えます。

また、自営業者や会社員、公務員などの職業や状況に応じて、個々のニーズに合った運用が可能です。

さらに言うと、積立投資を長く続けることで、大きな節税効果が期待できます。

特に若いうちから始めることで、老後の生活資金を安定的に増やすことができるでしょう。

記事を通じて、iDeCoが持つ多くのメリットをご理解いただけたと思います。

これで、安心して老後の資産形成を進めることができるはずです。

今すぐにでもiDeCoの活用を検討して、豊かな老後生活の準備を始めましょう!