「長期の資産運用につみたてNISAやiDeCoを利用するといいとは聞いたけど、どういった仕組みなの?…」

「つみたてNISAやiDeCoを始めるには、どうしたらいいの?…」

「どんな商品を選んだらいいの?…」

など「つみたてNISAやiDeCoのことを聞いたことはあるけれど、どう利用したらよいかよく分かっていない」という方は多いと思います。

そんな方に向けて、【iDeCo】【つみたてNISA】のメリット・デメリットと始め方、おすすめの商品などをご紹介していきます。

最後に、筆者の投資成果も公表していますので、ぜひ最後まで読んでみてください。

本記事の執筆者

- 資産運用歴 4年

- 金融資産額 2,250万円(2021年末時点)

- 過去に5年で1,000万円(当時年収360万円)貯蓄した経験あり

- 副業で年間200万円の利益(2021年末時点)

iDeCo、つみたてNISAとは?

iDeCo(個人型確定拠出年金)とは、毎月積⽴で掛⾦を拠出し、⾃分で選んだ商品で運⽤を⾏い、老後の資産形成を行うための非課税制度です。

iDeCoは、20~60歳までの間に毎月5,000円から積立可能で、原則60歳以降に資産を受け取ります。

運用時のほか、積立時や受取時にも税制優遇を受けられます。

つみたてNISAとは、少額からの「長期・積立・分散」投資を支援するための非課税制度です。

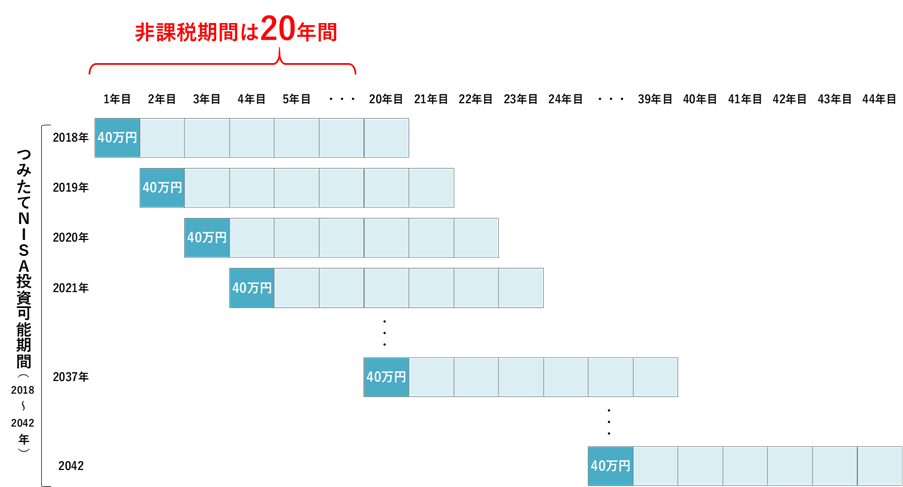

つみたてNISAは、毎年40万円を上限として一定の基準を満たした投資信託に積立投資することができ、最長20年間、投資から得た利益が非課税となります。

運用資産は、いつでも払い出し可能です。

つみたてNISA活用のイメージは以下のようになります。

制度の概要

| iDeCo | つみたてNISA | |

| 非課税枠 | 年間14.4万円~81.6万円 | 年間40万円 (非課税期間20年間) |

| 払出制限 | 原則60歳まで払い出し不可 | いつでも払い出し可能 |

| 利用できる年齢 | 20歳~60歳 | 20歳以上 |

| 税制優遇 | 運用益が非課税 掛金が全額所得控除 退職所得控除 公的年金等控除 |

運用益が非課税 |

| 対象商品 | 投資信託 元本確保型(定期預金、保険) |

投資信託 |

iDeCoは、「運用益が非課税」であることに加え、積立時に「掛金を全額所得控除」にすることができます。

また、資産を一時金として受け取る場合は「退職所得控除」が適用され、年金として受け取る場合は「公的年金等控除」が適用されることになります。

掛金の限度額

| iDeCo | つみたてNISA | ||

| 自営業者 | 年額81.6万円 | 年額40万円 | |

| 会社員 | 企業型DCのみに加入している | 年額24万円 | |

| DBに加入している | 年額14.4万円 | ||

|

会社に企業年金(企業型DC、DB)がない |

年額27.6万円 | ||

| 公務員等 | 年額14.4万円 | ||

| 専業主婦(夫) | 年額27.6万円 | ||

※企業型DC:企業型確定拠出年金、DB:確定給付企業年金、厚生年金基金

iDeCo・つみたてNISAの受取方法と給付条件

つみたてNISAの運用資産は、いつでも払い出すことができます。

一方、iDeCoの運用資産は、原則60歳以降に老齢給付金として受取可能となります。

iDeCoの受取方法は、「一時金」または「年金」、あるいは「一時金と年金の併用」があります。

iDeCoの給付条件は「老齢給付」のほかに、「障害給付」「死亡一時金」があります。

iDeCoの受取方法(一時金、年金)と給付条件(老齢給付、障害給付、死亡一時金)については、次以降の節で解説します。

| iDeCo | つみたてNISA | |

| 受取方法 | 一時金 | いつでも払い出し可能 |

| 年金 | ||

| 一時金と年金の組み合わせ | ||

| 給付条件 | 老齢給付/障害給付/死亡一時金 | 特になし |

iDeCoの資産を【一時金】として受け取る場合

iDeCoには「一時金」と「年金」、「一時金と年金を組み合わせ」の3つの受取方法が用意されています。

ここではまず、iDeCoを「一時金」として受け取る場合について説明します。

一時金の場合、iDeCoの受取金は「退職所得控除」が適用され、その分支払う税金が少なくなります。

以下に計算式を示します。

| 勤続年数(拠出年数) | 退職所得控除 |

| 20年以下 | 40万円 × 勤続年数 |

| 20年超 | 800万円 + 70万円 × (勤続年数 - 20年) |

例えば、拠出年数25年の場合は【 800万円+70万円×5年=1,150万円 】が退職所得控除となります。

仮に、受取一時金が1,500万円の場合、【 (1,500万円 - 1,150万円) × 1/2 = 175万円 】が課税所得となります。

拠出年数が長ければ長いほど、控除額が増え、節税メリットが大きくなるため、なるべく若いうちにiDeCoを始めておくことをおすすめします。

ちなみに、企業の退職金を65歳時点で受け取られる予定の方は、60歳でiDeCoの一時金を受け取って、65歳で勤務先から退職金を受け取ることによって、退職所得控除の枠を2回使うことができます。

退職金やiDeCoの受取一時金の金額が大きいと、かなりの節税額になりますので、iDeCoの受取一時金はできるだけ60歳で受け取るようにしましょう。

iDeCoの資産を【年金給付】として受け取る場合

続いて、iDeCoを「年金」として受け取る場合について説明します。

60歳以降、年金として分割で受け取る場合、iDeCoの受取金は「公的年金等の雑所得」として取り扱われ、この雑所得に対して所得税や住民税がかかることになります。

「公的年金等の雑所得」は、公的年金収入金額に「決められた割合」を乗じたものから「公的年金等控除額」を差し引いて計算したものになります。

言葉ではわかりにくいため、以下に計算式と例を示します。

| 公的年金収入金額 | 公的年金等の雑所得 | |

| 65歳未満 | ~60万円以下 | 0円 |

| 60万円超~130万円未満 | 公的年金収入 - 60万円 | |

| 130万円~410万円未満 | 公的年金収入 × 0.75 - 27.5万円 | |

| 410万円~770万円未満 | 公的年金収入 × 0.85 - 68.5万円 | |

| 770万円~1000万円未満 | 公的年金収入 × 0.95 - 145.5万円 | |

| 1000万円以上 | 公的年金収入 - 195.5万円 | |

| 65歳以上 | ~110万円以下 | 0円 |

| 110万円超~330万円未満 | 収入 - 110万円 | |

| 330万円~410万円未満 | 収入 × 0.75 - 27.5万円 | |

| 410万円~770万円未満 | 収入 × 0.85 - 68.5万円 | |

| 770万円~1000万円未満 | 収入 × 0.95 - 145.5万円 | |

| 1000万円以上 | 収入 - 195.5万円 |

※上表は公的年金等の雑所得以外の合計所得金額が1,000万円以下の場合の計算式です。

※公的年金等の雑所得以外の合計所得金額が1,000万円超の計算式はこちら(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm)を参照してください。

例えば65歳以上の人で「公的年金等の収入金額の合計額」すなわち「国民年金や厚生年金、iDeCoの受取額などの合計」が350万円の場合、「公的年金等の雑所得」は【 350万円 × 0.75 - 27.5万円 = 235万円 】となります。

この「公的年金等の雑所得【 235万円 】」から「基礎控除」と「社会保険料控除」、「各種控除(配偶者控除や扶養控除など)」を差し引いた金額が課税所得となるのですね。

iDeCoの3つの給付条件

iDeCoは、原則60歳以降に「老齢給付金」として受け取ることができます。

ただし、「障害給付金」や「死亡一時金」として受け取る場合は、60歳未満でも受け取ることができます。

- 加入者等が70歳になる前に高度障害者になった場合、受け取ることができます。

- 運営管理機関に請求し、「年金」または「一時金」、もしくは「併給」で受け取ります。

- 税制措置は非課税となります。

死亡一時金

- 加入者等が死亡した場合、その遺族が受け取ることができます。

- 遺族が運営管理機関に請求し、「一時金」で受け取ります。

- 死亡一時金はみなし相続財産として、相続税の課税対象となります。

メリット・デメリット

iDeCoのメリット・デメリット

まずは、iDeCoのメリット・デメリットについて紹介していきます。

メリット

- 運用益が非課税

- リバランスがしやすい

- 掛金が全額所得控除

- 退職所得控除が適用

- 公的年金等控除が適用

- ドルコスト平均法により平均単価を低く抑えられる

- 対象商品が「長期」「積立」「分散」の投資に適している

- iDeCoの財産は、差し押さえ禁止

デメリット

- 運用状況により、資産が増減する

- 原則60歳まで資産を引き出せない

- 各種手数料がかかる

老後の資金を貯める目的でiDeCoを利用することを考えると、デメリットはほとんど無いに等しいと言えます。

日本人の全国民が利用するべき制度です。

つみたてNISAのメリット・デメリット

続いて、つみたてNISAのメリット・デメリットについて紹介していきます。

メリット

- 20年間は運用益と分配金が非課税

- 100円の少額から始められる

- ドルコスト平均法により平均単価を低く抑えられる

- 対象商品が「長期」「積立」「分散」の投資に適している

- 資産はいつでも引き出し可能

デメリット

- 運用状況により、資産が増減する

- 損益通算、繰越控除が使えない

- 非課税投資枠は使い切りのため、リバランスがしにくい

つみたてNISAにおいて損益通算や繰越控除を使う機会はあまり考えられないため、主なデメリットはリバランスがしにくいことになります。

税金がかからないように資産のリバランスをするためには、地味に面倒な作業を強いられます。

しかし、つみたてNISAを利用することで、それ以上のメリットを享受することができるため、特に投資初心者の方は利用するべき制度です。

iDeCo、つみたてNISAの始め方

step

1口座開設する証券会社を決める

つみたてNISAを始める場合、SBI証券、楽天証券、マネックス証券の3社の中から選べば間違いないでしょう。

一方、iDeCoを始める場合は、SBI証券を選ぶことをおすすめします。

SBI証券は、iDeCoにおける対象商品が圧倒的に多く、さまざまな資産を幅広く組み合わせることができるため、おすすめです。

以下の記事で紹介していますので、良かったらご覧ください。

-

-

【初心者】ネット証券会社のおすすめ3選を紹介!

投資を始めたいけど、証券会社の数が多すぎてどの証券会社を選んだらいいか分からない… 取引がしやすいネット証券を知りたい… そんな読者に向けて、株取引の手数料が安く、投資情報やツールが充実しているネット ...

続きを見る

step

2申込をして必要書類を提出する

証券会社を決めたら、WEBサイトかコールセンターにて申込をします。

必要書類が届くので、記入をして郵送します。

step

3証券会社に入金する

口座開設が完了したら、つみたてNISAの場合は証券会社に入金をする必要がありますので、忘れずにしておきましょう。

iDeCoの場合は、登録している銀行口座から自動入金されるので、その銀行口座の残高は必ず確認しておきましょう。

step

4積立投資する商品を選ぶ

ステップ3まで完了していたら、積立投資する商品を選択・購入することができるようになっているはずです。

まずは、自身がどれくらいのリスクを許容できるかを考えたうえで、「資産配分」を決めましょう。

例えば、年齢50歳でリスクを極力抑えて、そこそこのリターンを得ることを目的に資産配分を「株式30%:債券55%:金7.5%:REIT7.5%」にするといった具合です。

初心者の方は、「iDeCoポートフォリオ診断(マネックス証券)」を利用すると無料で簡単に決めることができます。

簡単な質問に答えていくだけで、自身の年齢とリスク許容度に応じた最適な資産配分とおすすめの投資商品を提案してくれるため、とても便利ですよ。

商品は、「コスト(信託報酬等)がなるべく安い」「純資産残高が30億以上」等のインデックスファンドを選ぶと良いです。

以下にSBI証券で購入可能な商品の一例を紹介しておきます。

| 対象地域 | 商品名 | 信託報酬 | iDeCo | つみたてNISA | |

| 株式型 | 全世界 | eMAXIS Slim 全世界株式(除く日本) | 0.1144%以内 | 〇 | 〇 |

| 先進国 | ニッセイ外国株式インデックスファンド(除く日本) | 0.1023%以内 | 〇 | 〇 | |

| 米国 | eMAXIS Slim 米国株式(S&P500) | 0.0968%以内 | 〇 | 〇 | |

| 新興国 | eMAXIS Slim 新興国株式インデックス | 0.2079%以内 | 〇 | 〇 | |

| 日本 | eMAXIS Slim 国内株式(TOPIX) | 0.1540%以内 | 〇 | 〇 | |

| 債券型 | 先進国 | eMAXIS Slim 先進国債券インデックス(除く日本) | 0.1540%以内 | 〇 | 〇 |

| 日本 | eMAXIS Slim 国内債券インデックス | 0.1320%以内 | 〇 | 〇 | |

| 金 | 日本 | 三菱UFJ 純金ファンド | 0.9900%程度 | 〇 | 〇 |

| REIT | 外国 | 三井住友・DC外国リートインデックス | 0.2970%以内 | 〇 | × |

| 外国 | eMAXIS Slim 先進国リートインデックス | 0.2200%以内 | × | 〇 |

30代・筆者の投資成果

2018年1月~2021年12月までの投資結果を紹介します。

「資産配分」は筆者が30代とまだ若いため、株式100%としています。

予定では、40代、50代と年齢を重ねるごとに債券や金、あるいはREITなどを増やしていき、最終的には 「株式30%:債券40%:金25%:REIT5%」 に近い資産配分にするつもりです。

つみたてNISAの投資成果に関しては、妻のつみたてNISA口座を合算したものになります。

iDeCoは、「選択制」企業型確定拠出年金(企業型DC)を利用しています。

| iDeCo | つみたてNISA | |

| 毎月積立金額 | 42,900円 | 56,900円 |

| 積立期間 | 約4年 | 約4年 |

| 投資商品 | DIAM外国株式インデックスファンド<DC年金> | 楽天・全米株式インデックスファンド等 |

| 累計積立金額 | 205万円 | 275万円 |

| 現在の評価額 | 306万円 | 416万円 |

| 含み益(%) | 48.9% | 51.2% |

| 含み益(金額) | 100万円 | 141万円 |

ご覧のように、4年で含み益がそれぞれ『iDeCoが48.9%』、『つみたてNISAが51.2%』となり、年率10%~11%程度で推移しています。

淡々と積み立てた結果、今のところ上手く運用できているようですね。

まとめ

この記事では、【iDeCo】と【つみたてNISA】について解説してきました。

iDeCo・つみたてNISAは、長期の資産運用を行う上で非常に強力なツールです。

特に若い方は、比較的時間がたっぷりあり、さまざまな恩恵を受けることができるため、この制度を利用しないというのはかなり勿体ないことです。

この記事を読んで、一人でも多くの方が【iDeCo】【つみたてNISA】の口座を開設することを期待しています。

ここまで読んでいただき本当にありがとうございました。