「資産運用って必要?」

「資産運用を始めたいと思っていろいろ調べてみたけど、投資商品がたくさんありすぎて選ぶのが大変…」

「忙しくて調べる時間がない…」

など「資産運用についてあまり考えたことがない」という方は多いと思います。

この記事では、そんな方に向けて資産運用の必要性、おすすめの運用商品、運用方法についてご紹介していきます。

本記事の執筆者

- 資産運用歴 4年

- 金融資産額 2,250万円(2021年末時点)

- 副業で年間200万円の利益(2021年末時点)

- 妻1人、子供2人と共に「人生を豊かに」をモットーに日々過ごしています。

資産運用とは?

資産運用とは、自分の資産を投資に配分し、運用することで、効率的に増やしていくことをいいます。

資産運用は、「長期」「積立」「分散」の考えに沿って行うことがとても重要です。

そうすることで、リスクを少なくすることができ、安定的にお金を増やしていくことができます。

資産運用は必要?

答えは「絶対に必要」です。

理由は以下の3つです。

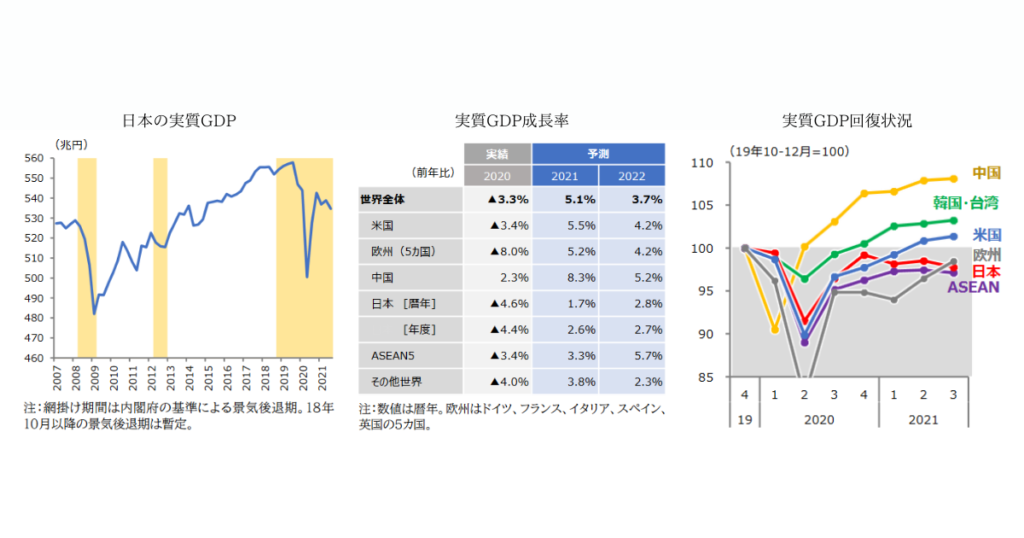

①日本の経済は停滞している

皆さんは、日本の経済が他の先進国に比べて停滞していることをご存じでしょうか?

以下の表は、2000〜2019年の実質GDPの年平均成長率、賃金の年平均増減率、OECDの時間あたりの労働生産性のデータです。

| 日本 | 米国 | 英国 | フランス | ドイツ | |

| 経済成長率(%) | 0.73 | 1.97 | 1.70 | 1.30 | 1.26 |

| 賃金の伸び(%) | 0.09 | 0.96 | 0.93 | 1.03 | 0.90 |

| 労働生産性(ドル) | 48.14 | 74.19 | 61.27 | 67.60 | 66.94 |

出所:日本経済新聞「豊かさの現在地 経済成長、日本と世界」(2022年1月1日)

2021年、2022年の経済成長率も同様に比較的低成長になることが予想されています。

低成長、低賃金が常態化している中、「税金と社会保険料の増加」や「世界的なインフレ」が起きていますので、対策をしなければ将来貧乏になることはほぼ確実です。

②会社が定年まで雇用してくれる保証はない

終身雇用制度はとっくに終わっており、65歳まで同じ会社で働ける保証は一切なく、退職金も今ほどの金額をもらえなくなることが予想されます。

最近、大企業が40代・50代の労働者に早期リストラを求めるケースが増えてきており、実感されている方も多いと思います。

さらに、コロナショックを受けてテレワークを中心にデジタル経済やAI化が進展していくことで、今後、低所得者層を中心に大規模な失業や所得格差の拡大などの問題が出てくる可能性も指摘されています。(参考元:NIRA総合研究開発機構 コロナショックが加速させる格差拡大所得格差とデジタル格差の「負の連鎖」)

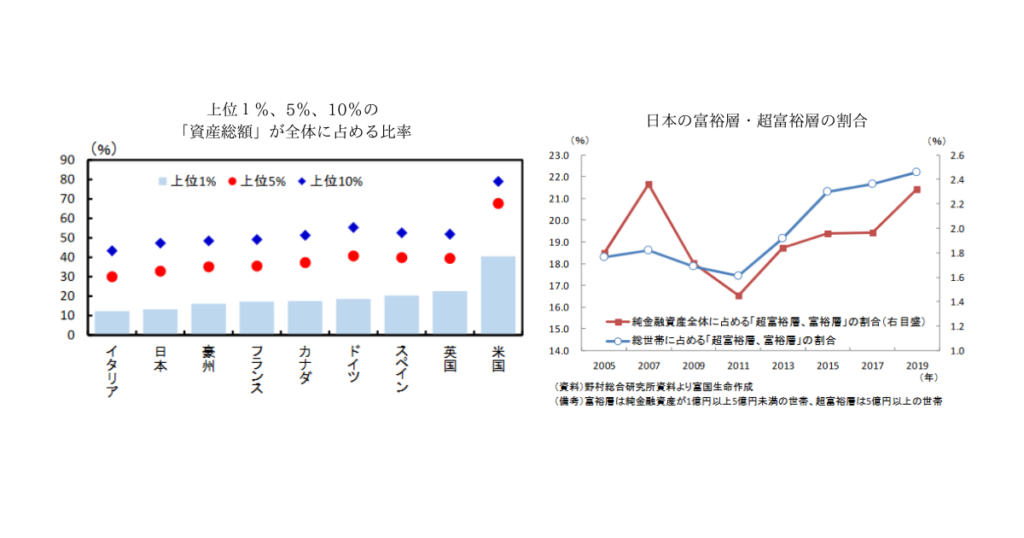

③金融資産における格差拡大

世界的に富裕層への富の集中度が高まっており、日本も例外ではありません。

特に、株式や投資信託を持っている人と持ってない人との差がものすごいスピードで拡大しており、新型コロナショックにより、その差はさらに顕著になってきています。

出所 左図:大和総研「日本型 金融資産格差を読み解く」(2021年11月30日)

出所 右図:フコク生命「コロナ禍による所得格差の拡大・固定化への懸念」

これらの問題を解決する効果的な方法が、「資産運用」です。

いわば、自分のお金に働いてもらい、解決しようというわけです。

「資産運用」は他にも、結婚資金や子供の教育費、住宅購入資金などの問題を解決する際にも役立ちます。

「資産運用」の方法を知っているのと知らないのとでは、人生の難易度がかなり違ってきますので、早い段階で学び、実践していきましょう。

初心者におすすめの運用方法

おすすめの運用方法はインデックスファンドの組み合わせ

初めて資産運用をされる方には、「インデックスファンド」を利用することをおすすめします。

「インデックスファンド」とは、株価指数や債券などの指標に連動した運用を目指す投資信託のことを指すます。

連動させる指標には、NYダウやS&P500、TOPIXなどの株価指数のほかに、債券指数、REIT指数、コモディティ指数などがあります。

パッシブファンドとも呼ばれ、信託報酬や手数料などのコストが安いのが特徴です。

さまざまなインデックスファンドを組み合わせることで、自分のリスク許容度に応じた最適なポートフォリオをつくることができます。

インデックスファンドをおすすめする理由

インデックスファンドをおすすめする理由は3つあります。

世界の株式に分散投資できる

資産運用を行う上で、最も大切な考え方は長期・分散・積立です。

インデックスファンドを利用すると、世界の株式を簡単に分散投資することができます。

先進国を対象としたものや新興国を対象にしたもの、あるいは全世界を対象にしたインデックスファンドなどがあるため、投資家が最適だと思うものを選択・購入し、自由に組み合わせることができます。

株式のほか、REIT、債券、コモディティに分散投資できる

インデックスファンドは、金融資産をさまざまなアセットに分散させることができるため、非常に便利なツールとして利用できます。

アセットには、株式、REIT、債券、金、コモディティなどがあり、インデックスファンドを利用して簡単に組み合わせることができます。

日本円で購入することができ、維持コストも安いため、初心者の方に向いている投資方法であると言えます。

少額(100円)から投資できる

インデックスファンドは、少額の100円から投資することができます。

また、購入するときの手数料(買付手数料)が無料であるため、毎日積立や毎月積立をすることができ、リスクを分散させることができます。

積立投資をすることで、相場下落時にハラハラしにくくなり、買うタイミングを逸することで悔しい思いをするようなことがなくなるため、淡々と投資を続けることができます。

おすすめの商品

| 対象地域 | 商品名 | 信託報酬 |

ベンチマーク | 標準偏差 | リターン | シャープレシオ |

iDeCo | つみたてNISA | |

| 株式型 |

全世界 | eMAXIS Slim 全世界株式 (除く日本) |

0.1144% | MSCIオール・カントリー・ワールド・ インデックス |

17.54% | 23.06% | 1.28 | 〇 | 〇 |

| 先進国 | ニッセイ外国株式インデックスファンド (除く日本) |

0.1023% | MSCIコクサイ・インデックス | 17.60% | 24.76% | 1.36 | 〇 | 〇 | |

| 米国 | eMAXIS Slim 米国株 (S&P500) |

0.0968% | S&P500指数 | 16.74% | 27.66% | 1.56 | 〇 | 〇 | |

| 新興国 | eMAXIS Slim 新興国株式インデックス | 0.2079% | MSCIエマージング・マーケット・ インデックス |

20.51% | 11.86% | 0.65 | 〇 | 〇 | |

| 日本 | eMAXIS Slim 国内株式 (TOPIX) |

0.1540% | 東証株価指数(TOPIX) | 15.17% | 12.51% | 0.85 | 〇 | 〇 | |

| 債券型 | 先進国 | eMAXIS Slim 先進国債券インデックス | 0.1540% | FTSE世界国債インデックス | 3.36% | 4.62% | 1.36 | 〇 | 〇 |

| 日本 | eMAXIS Slim 国内債券インデックス | 0.1320% | NOMURA-BPI総合 | 1.94% | 0.10% | 0.06 | 〇 | 〇 | |

| 金 | 日本 | 三菱UFJ 純金ファンド | 0.9900% | なし | 13.47% | 12.38% | 0.94 | 〇 | 〇 |

| REIT | 外国 | 三井住友・DC外国リートインデックス | 0.2970% | S&P先進国REIT指数 | 20.60% | 16.16% | 0.84 | 〇 | × |

| 外国 | eMAXIS Slim 先進国リートインデックス | 0.2200% | S&P先進国REIT指数 | - | - | - | × | 〇 |

※リターン、リスク、シャープレシオは、過去3年間の実績を表示しています。

(日本経済新聞「投資信託サーチ」にて検索)

標準偏差(リスク)とは?

標準偏差(リスク)とは、リターン(収益)の振れ幅のことを指します。

シャープレシオとは?

ファンドの平均リターンから無リスク資産のリターンを差し引き、ファンドの標準偏差(リスク)で割って求められる数値のこと。

インデックスファンドをどのように配分するか?

インデックスファンドをどのように配分するかは、年齢やリスク許容度を考慮して決めます。

例えば、40代で資産の値動きの大きさ(リスク)を最小限にしつつ、リターンをそこそこ狙いたいという方は、「株:40%、債券:45%、金15%」の配分比率にするといった具合です。

個人的には、20代・30代のうちは、株式型のインデックスファンドを中心に投資し、 40代・50代・60代…と歳を重ねるごとに、債券などの配分比率を上げていく方法をおすすめします。

若いうちは、時間を味方につけた長期投資が可能なため、攻めの運用をし、40代・50代・60代…と歳を重ねるごとに、リスクを徐々に軽減していくわけです。

以下に資産配分の例を示します。

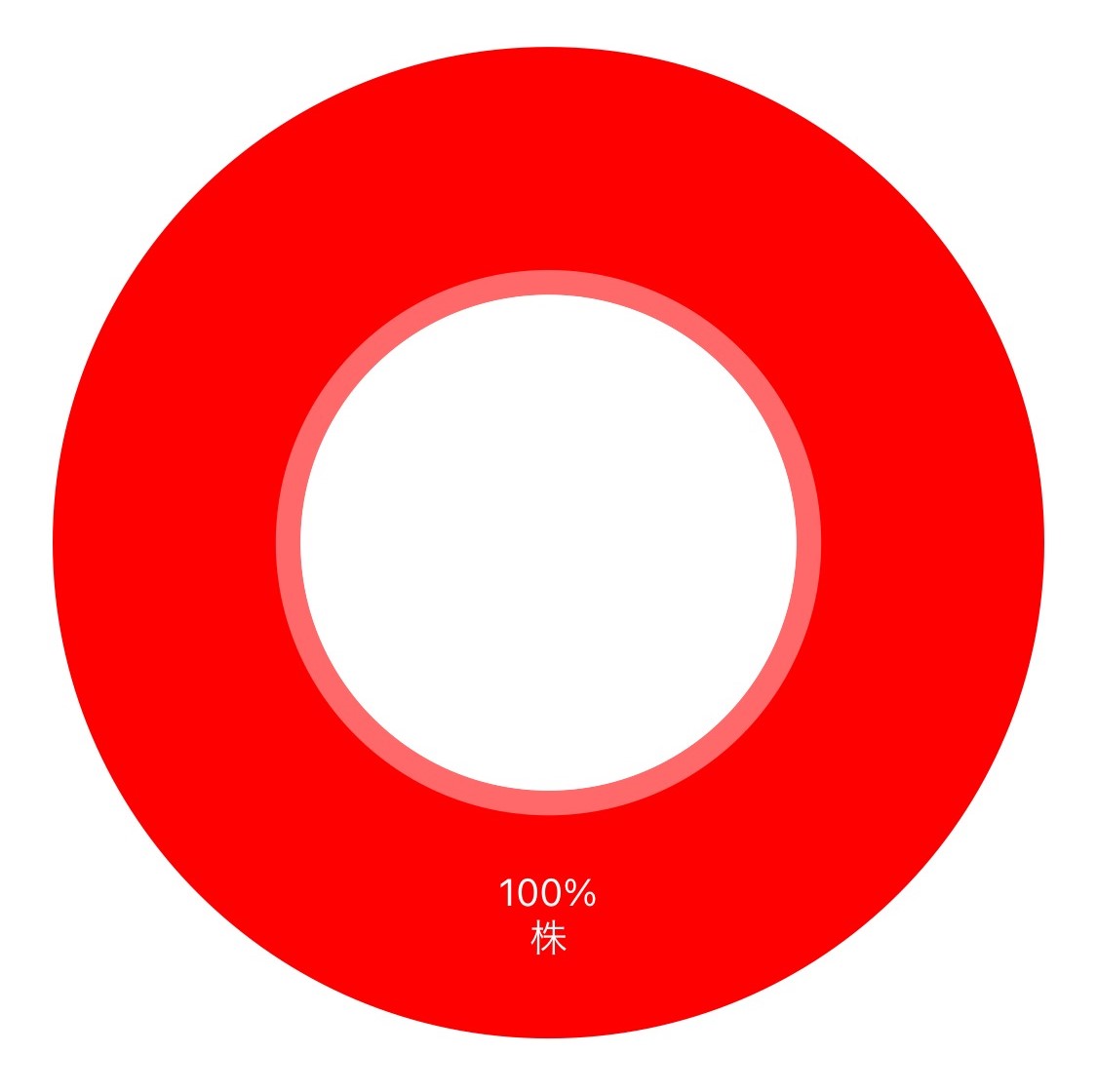

20代・30代は積極投資:株式 100%

eMAXIS Slim 米国株(S&P500):100%

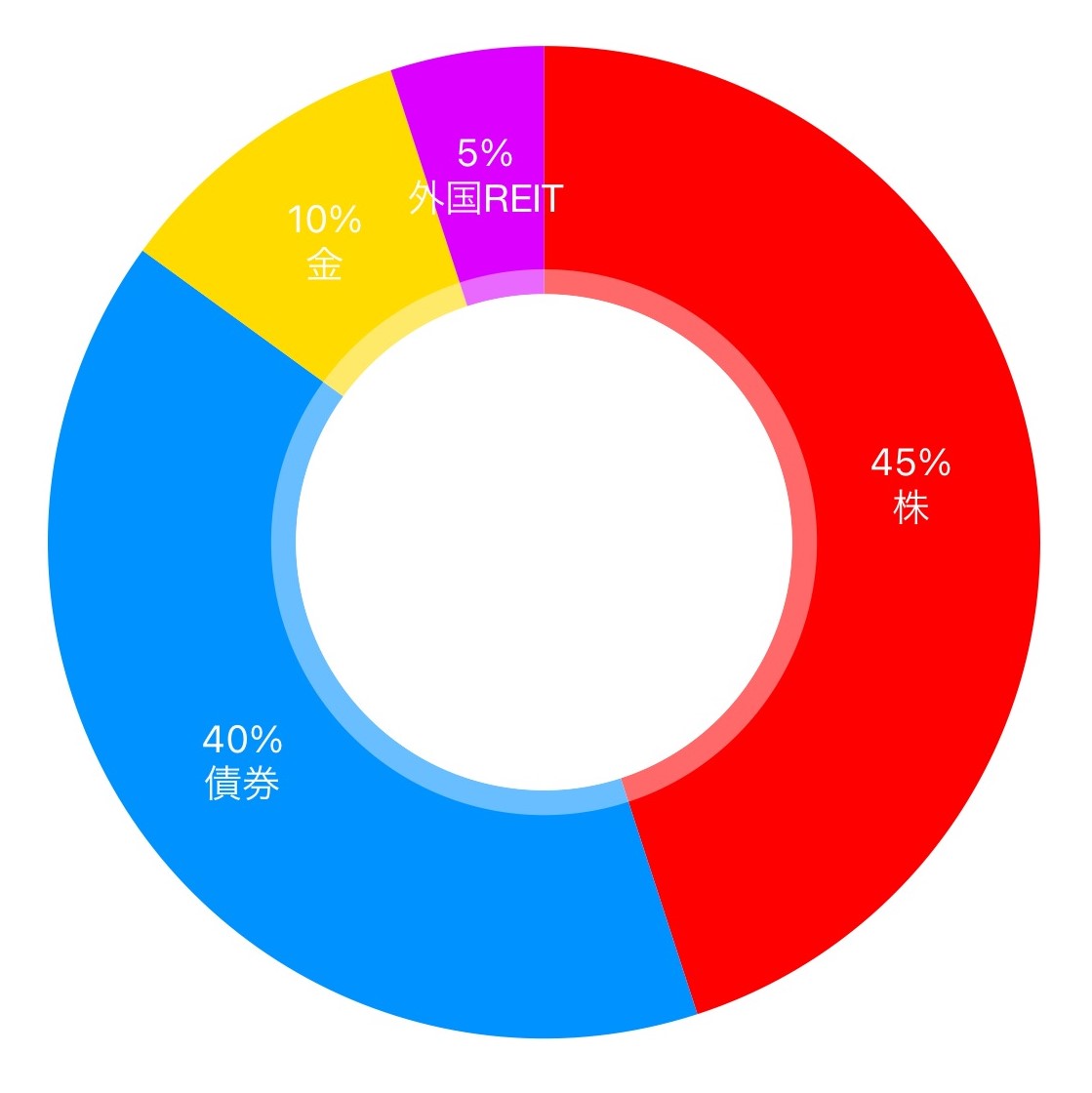

40代・50代はバランス投資:「株式 45%、債券 40%、金 10%、外国REIT 5%」

eMAXIS Slim 米国株(S&P500):45%

eMAXIS Slim 先進国債券インデックス:40%

三菱UFJ 純金ファンド:10%

eMAXIS Slim 先進国リートインデックス:5%

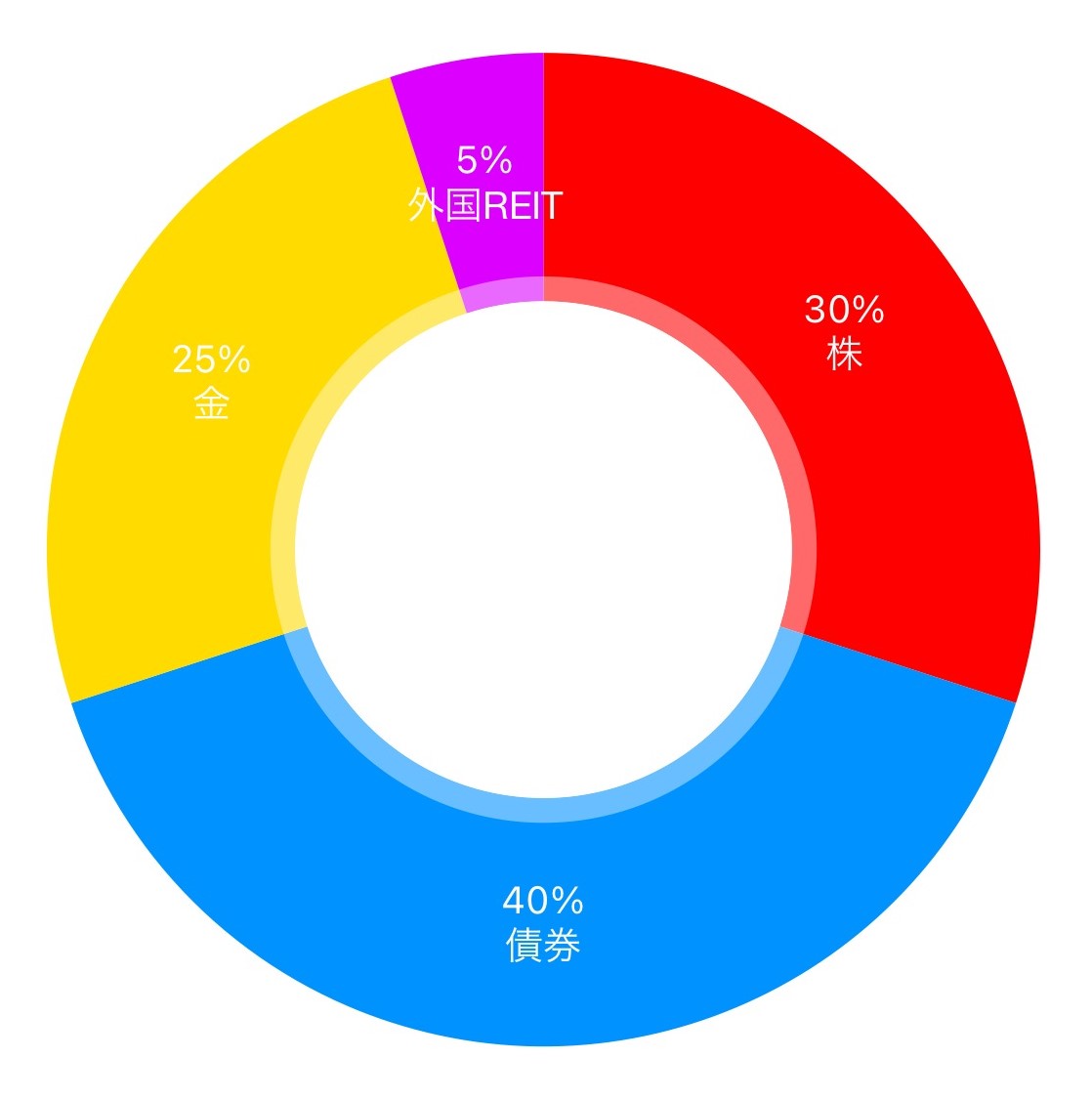

60歳以降は守りの投資:「株式 30%、債券 40%、金 25%、外国REIT 5%」

eMAXIS Slim 米国株(S&P500):30%

eMAXIS Slim 先進国債券インデックス:40%

三菱UFJ 純金ファンド:25%

eMAXIS Slim 先進国リートインデックス:5%

上記の資産配分は、あくまで一例です。

読者ご自身が納得できるポートフォリオを組むのがベストです。

とはいえ、初心者の方が資産配分を決めるのはなかなか難しいと思います。

そこで、ポートフォリオの資産配分を決める手助けとなる動画や記事、本などをいくつか紹介しておきますので、ぜひご活用ください。

参考動画・記事・本

- iDeCoポートフォリオ診断(マネックス証券)

- 世界標準の投資法 『資産配分を決める』(myINDEX)

- 世界標準の投資法 『リバランスをする』(myINDEX)

- 【YouTube】これからのポートフォリオ戦略(マネックス証券)

- 【本】世界のエリート投資家は何を考えているのか: 「黄金のポートフォリオ」のつくり方(アンソニー・ロビンズ)

さらに、「資産配分ツール(無料)」(myINDEX)を利用すると、株式や債券といった資産への分散投資を行った場合の過去パフォーマンス実績を知ることができます。

過去20年間のリターン、リスク、シャープレシオなどが確認できるため、かなりおすすめです。

どのタイミングで購入すべき?

ベストタイミングは、対象の金融商品が安くなったタイミングですが、市況を予想することはプロでも難しく、狙って安く購入することなどは簡単にはできません。

そこで考えられたのが、「ドルコスト平均法」と呼ばれる投資法です。

「ドル・コスト平均法」とは、同じ投資対象を常に一定の金額で、時間を分散して定期的に買い続ける手法です。

「ドル・コスト平均法」を利用すると、価格が低いときには多くの口数を、高いときには少ない口数を購入することができるため、平均購入価格を低く抑えられます。

インデックスファンドを購入する場合、「ドルコスト平均法」を利用することで資産運用の成功確率を高めてくれますのでおすすめです。

つみたてNISAやiDeCoを活用しよう!

つみたてNISAやiDeCoは、資産運用をする際に絶対に活用すべき制度です。

理由は、税金面でかなり優遇されており、対象商品は「長期」「積立」「分散」の投資に適しているからです。

さらに、対象商品は、信託報酬率が低く、販売手数料もゼロの投資信託に限定されているため、投資家が余計なコストを支払う可能性もかなり低くなります。

特に若い方は、数百万円の節税効果をもたらす可能性が高いため、つみたてNISAやiDeCoをぜひとも活用するようにしましょう。

詳しく知りたい方は、以下の記事で解説していますので、よかったらご覧ください。

-

-

知っておくべき【iDeCo】【つみたてNISA】のメリット・デメリットと始め方

「長期の資産運用につみたてNISAやiDeCoを利用するといいとは聞いたけど、どういった仕組みなの?…」 「つみたてNISAやiDeCoを始めるには、どうしたらいいの?…」 「どんな商品を選んだらいい ...

続きを見る

どの証券会社で買うのがベスト?

国内のネット証券会社をおすすめします。

取り扱い銘柄数が多く、手数料も安いため、初心者から上級者までの全ての投資家におすすめです。

特におすすめのネット証券会社は、SBI証券、楽天証券、マネックス証券です。

詳しく知りたい方は、以下の記事をご覧ください。

-

-

【初心者】ネット証券会社のおすすめ3選を紹介!

投資を始めたいけど、証券会社の数が多すぎてどの証券会社を選んだらいいか分からない… 取引がしやすいネット証券を知りたい… そんな読者に向けて、株取引の手数料が安く、投資情報やツールが充実しているネット ...

続きを見る

各社とも手数料はほとんど変わらないため、このネット証券3社の中から自分に合った証券会社を選べば問題ないでしょう。

資産運用のデメリット

ここまで、「資産運用は絶対に必要である」という前提で解説してきましたが、資産運用にはデメリットもあります。

資産運用のデメリットは、運用中に一時的に損失が発生してしまう可能性があることです。

株式市場が暴落すれば、株価は一時的に30~50%下落することも覚悟しなければなりません。

このように聞くと、とても不安に思いますよね。

しかし、世界経済が右肩上がりで成長している限りにおいては、株価も右肩上がりで成長していくため、実際の暴落時は絶好の買い場になることがほとんどです。

年齢が若いうちは、暴落時に慌てて売却することをせず、淡々と積み立て投資を続けることで、結果的に安く買うことができるため、長期的にみればメリットにもなり得ます。

大きな下落が耐えられないという方は、ポートフォリオをリスクの小さい資産配分に変更すれば、下落幅を小さくすることもできます。

「銀行預金で毎年0.01%の利息を得るか?」

あるいは「多少リスクをとって毎年3~7%の利益を得るか?」

答えは明白だと思います。

まとめ

ここまで、資産運用の必要性、おすすめの運用方法などについて説明してきました。

資産運用は、「始めるまでの準備」がとても面倒で、投資資金も必要になってくるため、実際に行動する人は少ないように思えます。

しかし、資産運用による利益は、福利の効果により、将来とてつもなく大きくなります。

今すぐに始めないのは、ものすごく勿体無いことです。

一人でも多くの方がこの記事を読むことにより、資産運用の重要性に気づき、実際に行動に移されることを強く願っています。

ここまで読んでいただき、ありがとうございました。